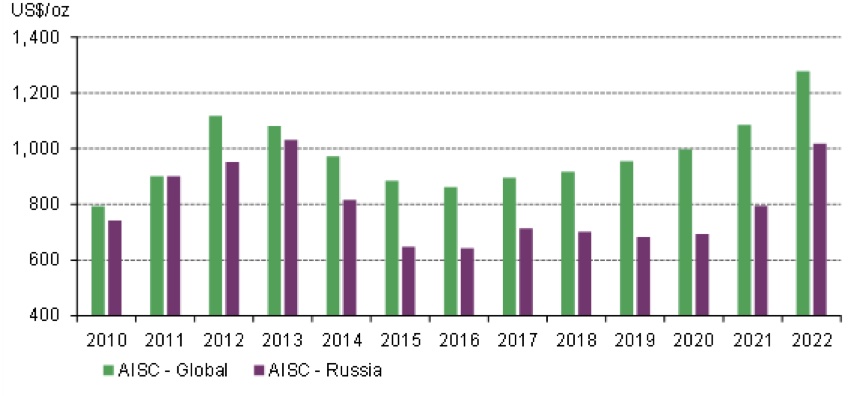

2022 stammten 76 % alles weltweit verkauften Goldes aus der Minenproduktion. Unter diesen Bedingungen ist klar, dass die goldfördernden Unternehmen einen merklichen Einfluss auf den Kurs des gelben Metalls haben. Gleichzeitig steigen die Produktionskosten deutlich an. Die wenigen Minengesellschaften, die Gold noch zu Kosten von weniger als 1000 $ je Unze fördern konnten, sind mittlerweile praktisch nicht mehr existent.

Im Vorjahr sind die Produktionskosten für Gold um 18 % auf 1276 $ je Unze geklettert. Der Goldkurs zog jedoch erst zum Jahresende 2022 nach. Unter anderem hat sich die Nachfrage gegen Jahresende stark erhöht, ebenso wie die Produktionskosten. Und während die Nachfrage nach physischem Gold im ersten Quartal 2023 ins Stocken zu geraten scheint, werfen die Faktoren, die die Produktionskosten belasten, Fragen zum Ausblick für den Goldpreis auf.

Perspektiven der führenden Minengesellschaften

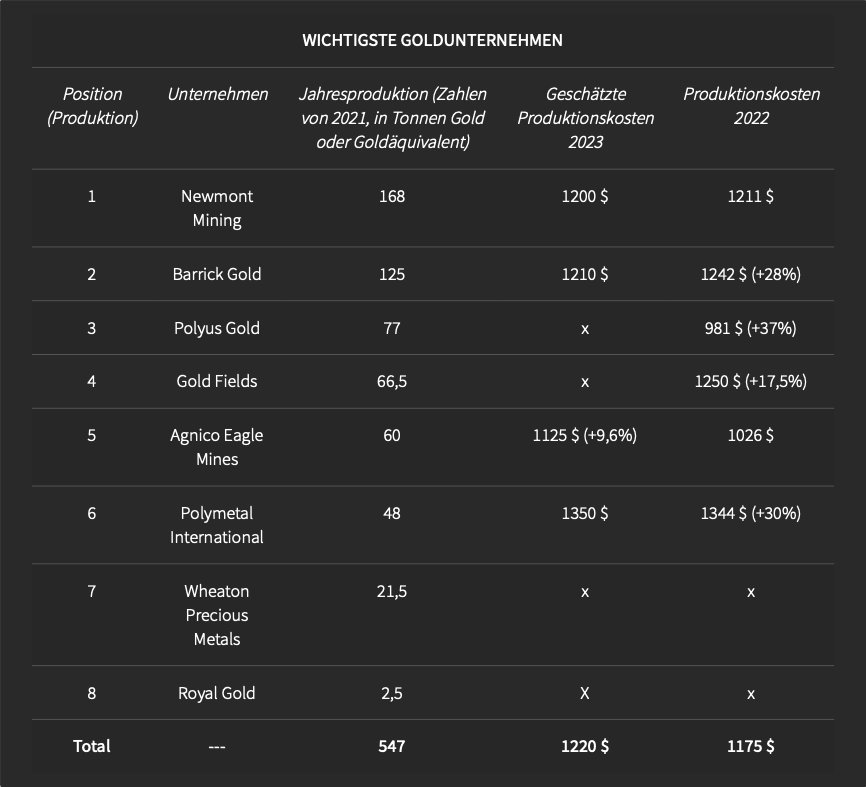

In einem früheren Artikel haben wir die Situation der größten Goldunternehmen betrachtet. Die wichtigsten Minengesellschaften haben einen nicht vernachlässigbaren Einfluss auf den Markt. Zudem darf nicht vergessen werden, dass sie oft Größenvorteile genießen und zu den konkurrenzfähigsten Unternehmen zählen. Eine Analyse ihrer Produktionskosten scheint daher sachdienlich.

Erinnern wir uns in diesem Zusammenhang daran, dass sich die durchschnittlichen Produktionskosten der Minengesellschaften 2022 um 18 % erhöht haben. Für 2023 erwarten die Unternehmen aufgrund des Rückgangs der Inflation im Bereich der Rohstoffe eher stabile Produktionskosten (siehe Tabelle oben). Doch in jedem Fall ist es unwahrscheinlich, dass die Kosten wieder merklich unter die Werte von 2022 fallen werden. Das neue Hoch der Produktionskosten von 1276 $ je Unze ist also ein historischer Wert, der deutlich über dem letzten Rekord von 1116 $ je Unze im Jahr 2012 liegt.

Ist der Goldkurs unterbewertet?

Nachdem wir die Spannungen betrachtet haben, die die Goldproduktion belasten, ist es wichtig festzustellen, dass der Goldkurs historisch betrachtet typischerweise 45 % bis 60 % über den Produktionskosten notiert. Langfristig lässt sich eine gute Korrelation zwischen dem Goldpreis und den Produktionskosten feststellen. Mit durchschnittlichen Produktionskosten von mehr als 1250 $ je Unze 2022 erhält man folglich einen „fundamentalen“ Goldkurs zwischen (mindestens) 1850 $ und (maximal) 2040 $. Wir sehen also, dass der Goldpreis 2022 unterbewertet war.

Die starke Hausse des Goldkurses Ende 2022, als fast 10 % der Goldproduktion nicht rentabel waren, hat also eine Angleichung des Preises an seinen „fundamentalen“ Kurs von 2022 bewirkt. Mit Blick auf die Aussichten in diesem Jahr muss zudem darauf hingewiesen werden, dass der fundamentale Wert des Kurses 2023 wohl kaum unter dem Wert von 2022 liegt. Die Untergrenze für die Entwicklung des Goldpreises ist in diesem Fall eher zwischen 1900 $ und 2000 $ je Unze zu verorten.

Sollte sich der Anstieg der Produktionskosten fortsetzen, insbesondere im Falle einer anhaltenden Inflation, würde der Goldpreis offensichtlich neue, wichtige Hochs markieren. Was ebenfalls unsere Aufmerksamkeit erregt, ist die allmähliche, aber dauerhafte Erhöhung der Produktionskosten für Gold seit 2016. Dabei scheint es sich um einen längerfristigen Trend zu handeln, der 2022 durch den Inflationsschock verstärkt wurde. Die zentrale Frage besteht 2023 also nicht nur darin, ob die Produktionskosten höher sein werden, sondern auch, ob sich dieser Aufwärtstrend der Kosten fortsetzt (oder nicht).

Wer bestimmt den Goldpreis: Käufer oder Verkäufer?

An einer Frage scheiden sich die Geister der Ökonomen und Investoren: Wird es letztendlich immer Käufer geben, oder Verkäufer? Zudem stellt sich die Frage, ob der Goldkurs erhöht ist, weil die Nachfrage stark ist und die Minengesellschaften daher unter Garantie zu einem Preis verkaufen können, der ihre Produktionskosten deckt, oder ob es zuerst ein Angebot gibt, das seine eigene Nachfrage schafft (niemand weigert sich, Gold zu kaufen).

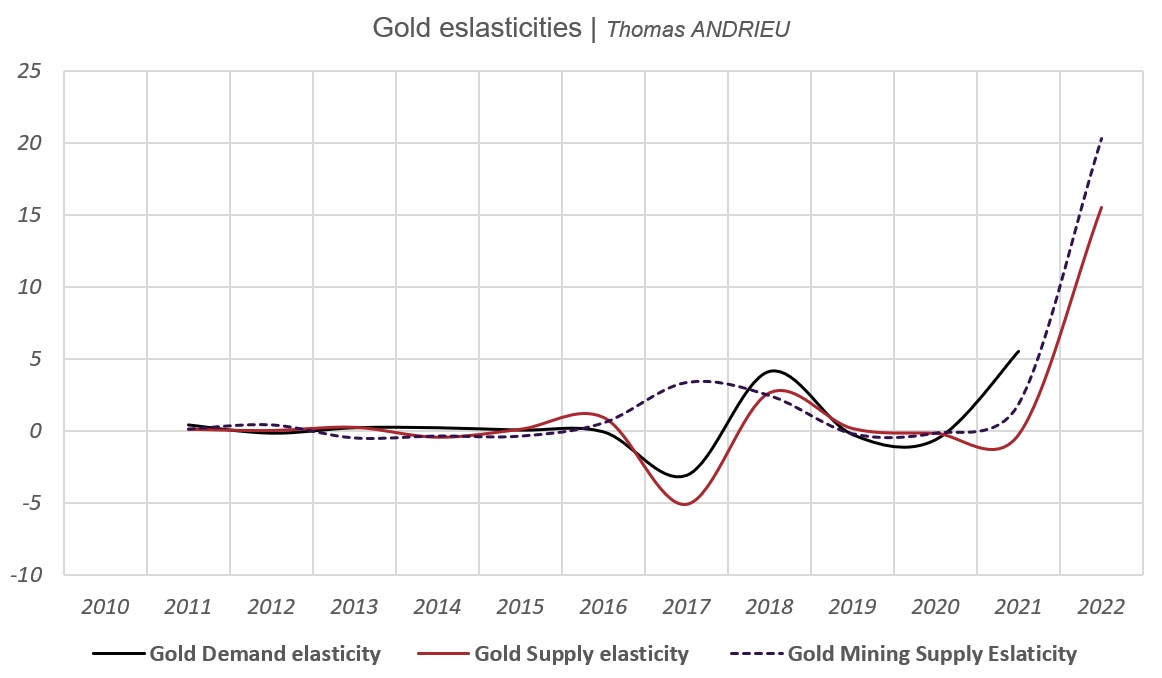

Um besser zu verstehen, welche der beiden Parteien (Käufer oder Verkäufer) den größeren Einfluss auf den Goldpreis hat, greifen wir auf die Untersuchung der Elastizität zurück. Die Elastizität vergleicht Änderungen der Nachfrage (oder des Angebots) mit Änderungen des Marktpreises. Wenn die Nachfrage (oder das Angebot) schneller steigt als der Goldkurs, hat die Elastizität einen Wert größer als 1. Wenn eine Steigerung des Goldpreises im Gegenteil von einem Rückgang der Nachfrage (oder des Angebots) begleitet wird, spricht man von einer negativen Elastizität. Eine Analyse der verfügbaren Daten seit 2010 lässt ganz klar die folgenden Schlussfolgerungen zu:

- Zum einen stellen wir fest, dass die Nachfrageelastizität gegenüber dem Goldkurs 90% der Zeit über positiv ist. Das bedeutet, dass ein Anstieg des Goldpreises üblicherweise auch von einem Anstieg der physischen Nachfrage begleitet wird. Je teurer Gold ist, desto stärker ist es gefragt. Dennoch ist der Nachfragezuwachs meist geringer als der Preiszuwachs, denn die durchschnittliche Elastizität der letzten 10 Jahre beträgt 0,62.

Umgekehrt können wir gleichzeitig feststellen, dass eine steigende (oder sinkende) Goldnachfrage im Allgemeinen mit einem noch stärker steigenden (oder sinkenden) Goldkurs einhergeht. - Zum anderen beobachten wir, dass die Elastizität des Goldangebots gegenüber dem Goldpreis in den letzten 10 Jahren im Schnitt bei 1,2 lag. Das bedeutet, dass ein Anstieg des Goldkurses von einem noch stärkeren Anstieg des Goldangebots begleitet wird. Die Elastizität des Goldangebots aus der Minenproduktion, das 76 % des Gesamtangebots ausmacht, ist noch deutlich höher: Sie hat einen Wert von 2,3! Eine geringe Erhöhung des Goldpreises geht also mit einer starken Ausweitung des Goldangebots aus der Minenförderung einher.

Umgekehrt kann man also durchaus annehmen, dass ein größeres Minenangebot einen etwas höheren Goldpreis bedeutet. Eine Reduktion des Minenangebots ginge demnach mit einem weniger starken Rückgang des Goldkurses einher.

Die hier dargelegten Fakten sind in der obenstehenden Grafik dargestellt. Interessant ist übrigens, dass der Goldkurs 2017 auf umgekehrte Weise auf Goldangebot und -nachfrage reagiert hat. Dies markierte damals den Beginn eines neuen Hausse-Zyklus. 2022 zeigt sich zudem ein sehr ungewöhnliches Phänomen. Während der Goldpreis 2022 weitgehend stabil blieb, erhöhte sich die Nachfrage deutlich (+17 %) und das Angebot stieg nur sehr leicht an (+1,28 %).

Geringere Nachfrage im ersten Quartal 2023

Wir haben gezeigt, dass die Nachfrage die Volatilität des Goldkurses erklären konnte, während das Angebot gleichzeitig eher den fundamentalen, langfristigen Preistrend erklärte. Nun ist aber die Nachfrage im ersten Quartal 2023 abgeebbt, was den massiven Käufen, die wir Ende 2022 beobachteten, vorerst ein Ende setzt. Dieser Nachfragerückgang ist in erster Linie auf das Verhalten der Zentralbanken zurückzuführen, die ihre Zukäufe nach den historischen Rekordkäufen von 378 Tonnen Gold im letzten Quartal 2022 im ersten Quartal 2023 schließlich auf 228 Tonnen „reduzierten“.

Trotz allem ist die Investitionsnachfrage von 250 Tonnen im vierten Quartal 2022 auf 273 Tonnen im ersten Quartal 2023 angewachsen. Die Schmucknachfrage verzeichnet ihrerseits ein Minus von fast 15 % gegenüber dem vorherigen Quartal. Insgesamt sank die globale Nachfrage nach physischem Gold im Quartalsvergleich um 13 %, was den erneuten Rückgang des Preises unter 2000 $ je Unze erklären kann. Trotz dieser Beobachtungen ist festzuhalten, dass die außerbörsliche physische Nachfrage (an den OTC-Märkten) unterm Strich zunimmt, sodass das Absinken der Nachfrage in der Schmuckbranche und seitens der Zentralbanken dadurch sogar ausgeglichen wird.

Schlussfolgerung

Die Produktionskosten für Gold erreichten 2022 einen neuen historischen Höchststand (+18 %), was sich anschließend auf den Goldkurs auswirkte. Ende 2022 und Anfang 2023 schloss der Goldkurs „perfekt“ zu seinem fundamentalen Wert auf, als er zwischen 1800 $ und 2050 $ je Unze notierte. Die Frage ist nun, ob sich der seit sechs Jahren beobachtete Aufwärtstrend der Produktionskosten für Gold fortsetzt, und ob die Nachfrage weiterhin so stark bleibt, wie das Ende 2022 der Fall war.

In unseren Betrachtungen scheint es offensichtlich, dass die Nachfrage einen verstärkenden Effekt auf die Schwankungen des Goldpreises hat. Nichtsdestotrotz scheint auch das physische Goldangebot sehr sensibel auf Preisänderungen zu reagieren, doch insbesondere das Goldangebot aus der Minenproduktion scheint nicht geeignet, um den Großteil der Preisbewegungen zu erklären. Es muss daher festgehalten werden, dass die Nachfrage den Goldmarkt indirekt und effektiv auf gewisse Weise regiert. Allerdings kann diese Nachfrage nur ausgehend von den Produktionskosten befriedigt werden, die wiederum von den Minengesellschaften bestimmt werden. Obwohl der Goldkurs also kurzfristig einem gewissen nachfragebedingten „Rauschen“ unterliegt, leitet sich der fundamentale Wert des Goldes von seinen Produktionskosten ab.

Zu Beginn des Jahres 2023 schwächte sich die Goldnachfrage ab, nachdem sie Ende 2022 einen beeindruckenden Umfang erreicht hatte. Die Produktionskosten, die von den Minenunternehmen getragen werden, sollten 2023 im Allgemeinen stabil bleiben, wobei abzuwarten ist, ob die ersten veröffentlichten Zahlen diese Prognose bestätigen werden.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.