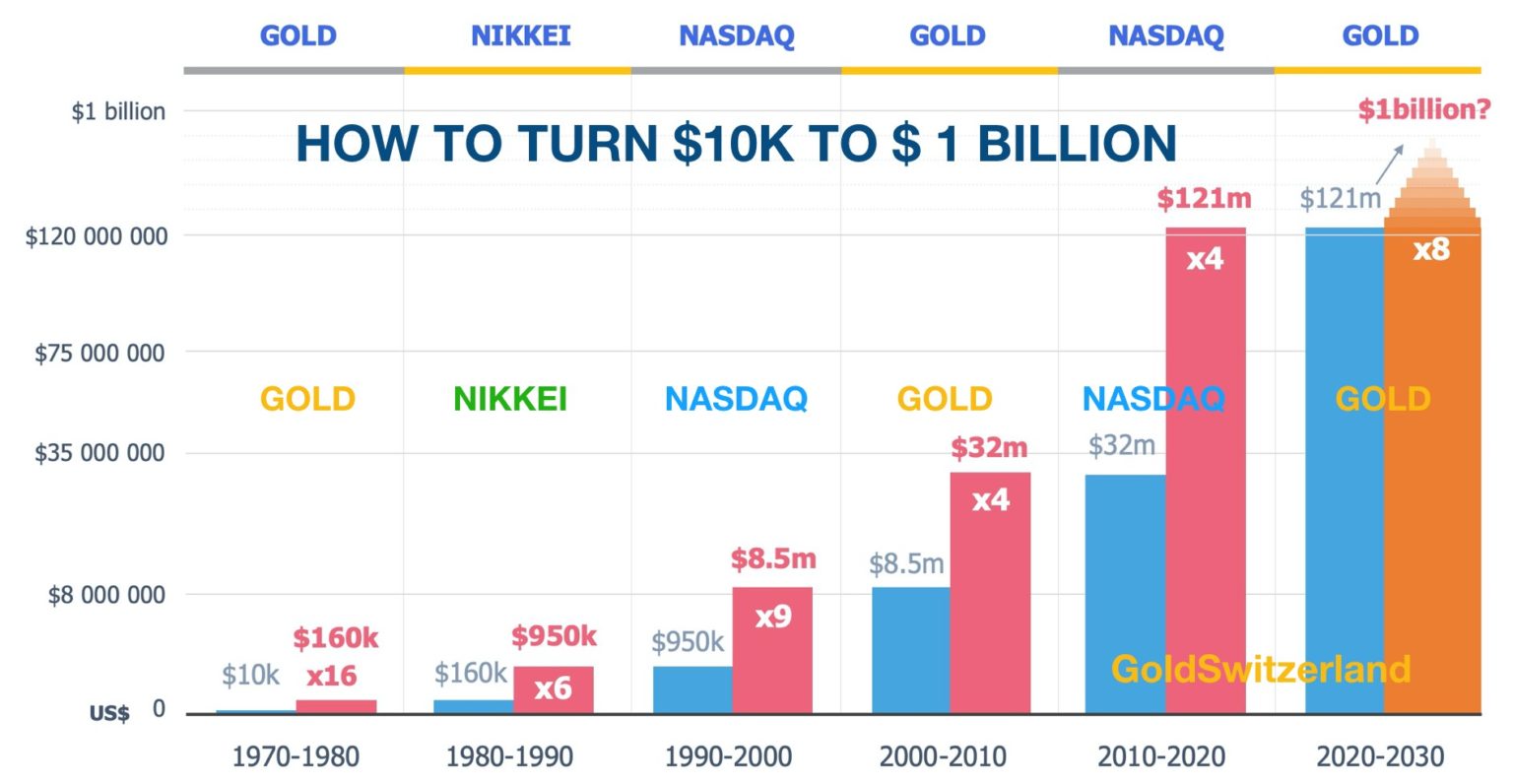

Schon früh im Leben formulierte Viktor seine Anlagestrategie. 1970 fing er mit 10.000 $ an, heute sind seine Anlagen 121 Millionen $ wert. Doch das ist nur der Anfang, glaubt Viktor. Er erwartet insgesamt 1 Milliarde $ in den nächsten 5-10 Jahren.

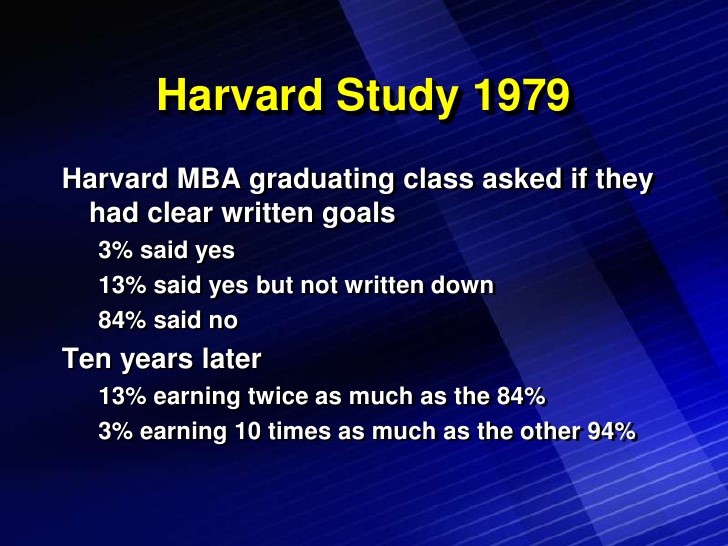

Viktor hat gelernt, dass Planung und Zielsetzung die mächtigsten Werkzeuge sind, um Ergebnisse zu erzielen. Auch eine Havard-Studie hatte gezeigt, dass jene 3 %, die spezifische, niedergeschriebene Zukunftspläne hatten, 10-mal mehr verdienten als die ohne Plan.

Viktor verstand die Bedeutung von Zyklen und langfristigen Trends. Ihm war zudem völlig klar: An Anlagemärkten werden die wirklich großen Vermögen durch die Mitnahme langfristiger Trends gemacht. Viktor genoss das Leben. Er las gerne und reiste zu interessanten Kontinenten und Orten. Er mochte auch die Anlagemärkte, wollte jedoch nicht sein ganzes Leben mit detaillierten und täglichen Finanzanalysen von Unternehmen und Märkten verbringen.

Viktors oberstes Kriterium war, dass nur alle 10 Jahre eine Anlageentscheidung getroffen wird. Er kaufte Anlageklassen, die unbeliebt und unterbewertet waren, und die – basierend auf seiner Zyklenanalyse als auch seiner Makroanalyse der Weltwirtschaft – erhebliches Potential hatten.

Nach Abschluss seines Studiums Ende der 1960er entschied er, seine erste Investition Anfang Januar 1970 zu machen. Die Wahl für seinen 10-Jahre-Posten fiel auf Gold. Seit 1933 war der Goldpreis bei 35 $ fixiert. In der Zwischenzeit waren die globale Verschuldung und, aufgrund des Vietnamkriegs, auch die Schulden der USA deutlich gestiegen. Angesichts steigender US-Schulden bezweifelte Viktor, dass die USA in der Lage sein würden, Gold bei 35 $ zu halten.

1970 – 1980: MIT GOLD VON 10.000 $ AUF 160.000 $ (DAS 16-FACHE)

Viktor machte eine Erbschaft von 10.000 $, womit er Gold für 35 $ pro Unze kaufte. Da es sich dabei um eine Anlage auf 10 Jahre handelte, entschied Viktor, dass sein Stop-Loss bei großzügigen 33 % liegen müsste.

Die positive Überraschung kam früher, als Viktor sich jemals hätte träumen lassen, und zwar am 15. August 1971, als Nixon das Goldfenster schloss. In den 1970ern wertete Gold dann schrittweise auf, allerdings auch mit größeren Korrekturen. Anfang Januar 1980 stand Gold trotzdem bei 559 $. Seinem Plan folgend stieg Viktor aus Gold aus, um in eine neue Anlage zu investieren. Rückblickend hätte er deutlich mehr verdienen können, da Gold bis Ende Januar auf 850 $ gestiegen war.

Doch Viktor hielt sich an seinen Plan. Und es war kein schlechter Plan gewesen: Aus 10.000 $ waren bis Januar 1980 (als er sein Gold für 559 $ verkaufte) 159.700 $ geworden. In 10 Jahren hatte er sein Geld also versechzehnfacht (16 x).

1980 – 1990: MIT DEM NIKKEI VON 160.000 $ AUF 950.000 $ (DAS 6-FACHE)

Ende der 1970ern beschäftigte sich Viktor intensiver mit Japan. Japan befand sich in einer schnellen Industrialisierungsphase und begann global nachgefragte Güter wie Elektronikprodukte und Autos herzustellen. Der japanische Aktienmarkt, Nikkei, war zu diesem Zeitpunkt unbeliebt und unterbewertet – also in einer perfekten Lage für Investitionen.

Also nahm Viktor seine Gewinne von 159.700 $ und steckte sie komplett in den Nikkei-Index. Viktor hatte ein steuereffizientes System, so dass seine Gewinne steuerfrei investiert werden konnten. Die japanische Wirtschaft wuchs in den 1980ern rapide und der japanische Aktienmarkt explodierte förmlich. Viktors 159.700 $ versechsfachten sich also innerhalb von 10 Jahren und stiegen auf 950.000 $. Innerhalb von 20 Jahren waren seine 10.000 $ also fast um das 100-fache gestiegen. Natürlich freute sich Viktor, dass sein so simpler Anlageplan so gut aufgegangen war.

Dieses Mal hatte Viktor mit seinem Ausstieg sehr viel Glück gehabt – er hatte Anfang Januar verkauft, als der Kurs des Nikkei bei 38.700 stand, also nahe des Allzeithochs.

1990 – 2000: MIT DEM NASDAQ VON 950.000 $ AUF 8,5 MILLIONEN $ (DAS 9-FACHE)

Schon immer hatte sich Viktor für Technologiewerte interessiert und nach tiefgreifender Recherche entschied er sich für die nächste große Wachstumssparte. Im Januar 1990 steckte er also seine 950.000 $ in den Nasdaq Composite. Und das erwies sich als spektakuläres Investment. Auf Grundlage seiner Regeln, stieg Viktor im Januar 2000 aus dem Nasdaq aus – nicht weit vom Hoch und nur knapp vor einem 80 %-Crash.

Die Investitionen in den Nasdaq brachten ihm eine spektakuläre Verneunfachung (9 x); Viktors Kapital war inzwischen auf 8,5 Millionen $ angewachsen. In 30 Jahren hatte er seine Startsumme von 10.000 $ um das 850-Fache vermehrt, beeindruckend!

Viktor freute es natürlich, dass sein 10-Jahre-Ausstiegspunkt in allen drei Märkten – Gold, Nikkei und Nasdaq – immer ganz knapp an den jeweiligen Markttops gelegen hatte. Seine Zyklentheorie schien also sehr gut aufzugehen.

2000 – 2010: MIT GOLD VON 8,5 MILLIONEN $ AUF 32 MILLIONEN $ (DAS 4-FACHE)

Da er schon einmal sehr gute Gewinne beim Gold gemacht hatte, entschied sich Viktor, zum gelben Metall zurückzukehren, und Gold hatte 20 Jahre damit verbracht, die starken Bewegungen der 1970er bis zum 1980-Hoch zu korrigieren. Also entschied Viktor, dass Gold wieder an dem Punkt stand, wo es unbeliebt und unterbewertet war. Er kaufte Gold bei 288 $ und investierte sein Kapital von 8,5 Millionen $. Aufgrund massiver Geldschöpfung und Kreditexpansion stieg Gold in den 2000ern schnell an, und im Januar 2010 stieg Viktor bei 1.096 $ aus Gold aus. Er wusste natürlich nicht, dass Gold bis September 2011 noch auf 1.920 $ klettern würde. Doch das war ohnehin irrelevant, weil Viktor seinen Anlageplan äußerst gewissenhaft befolgte.

Seine jüngste Goldanlage hatte den Wert von Viktors Vermögensanlagen um das 3,8-fache steigen lassen. Das war in der Tat die niedrigste Rendite, die er aus seinen 10-Jahre-Investitionen gezogen hatte. Auf jeden Fall war sein Kapital jetzt auf 32 Millionen $ angewachsen. Nicht schlecht für eine 10.000 $-Investition.

2010 – 2020: MIT DEM NASDAQ VON 32 MILLIONEN $ AUF 121 MILLIONEN $ (DAS 4-FACHE)

Der Nasdaq brach im Jahr 2000 um 80 % ein, nachdem Viktor ausgestiegen war, und er hatte 2007-2008 erneut einen Crash, diesmal um 56 %. Im Januar 2010 lag der Nasdaq immer noch 60 % unter seinem 2000er-Hoch. Viktor hielt dies für eine exzellente Wiedereinstiegsgelegenheit und steckte sein gesamtes Kapital von 32 Millionen $ in diesen Index.

Viktor ist nach wie vor im Nasdaq investiert, da sein 10-Jahre-Anlagezyklus Anfang 2020 endet. Nach Stand von November 2019 sind seine Nasdaq-Investitionen um das 3,7-fache gestiegen. Seine 10.000 $ sind heute, nach 40 Jahren, solide 121 Millionen $ wert. Folglich hat er eine durchschnittliche Gesamtjahresrendite von 26,5 % und einen Gesamtgewinn von 1,21 Millionen Prozent erzielt. Das ist absolut bemerkenswert dafür, dass nur eine Anlageentscheidung aller zehn Jahre getroffen wurde.

40 JAHRE – 5 ANLAGEENTSCHEIDUNGEN

Über einen Zeitraum von 40 Jahren investierte Viktor zweimal in Gold, einmal in den Nikkei und zweimal in den Nasdaq. Klar, nur ganz wenige Investoren werden das Geschick und Glück von Viktor haben. Er hatte sich nie am Timing seiner Investitionen versucht, sondern seinen Plan befolgt: Aus- und Einstieg Anfang Januar alle 10 Jahre. Doch was Investoren daraus lernen können, ist das Gegenteil der gängigen Meinung. Die meisten kaufen, wenn der Kurs hoch ist und die Anlage auf den Titelblättern erscheint. Ganz wenige Investoren folgen Viktors Prinzip – also kaufen, wenn das Investment günstig ist, unterbewertet und unbeliebt.

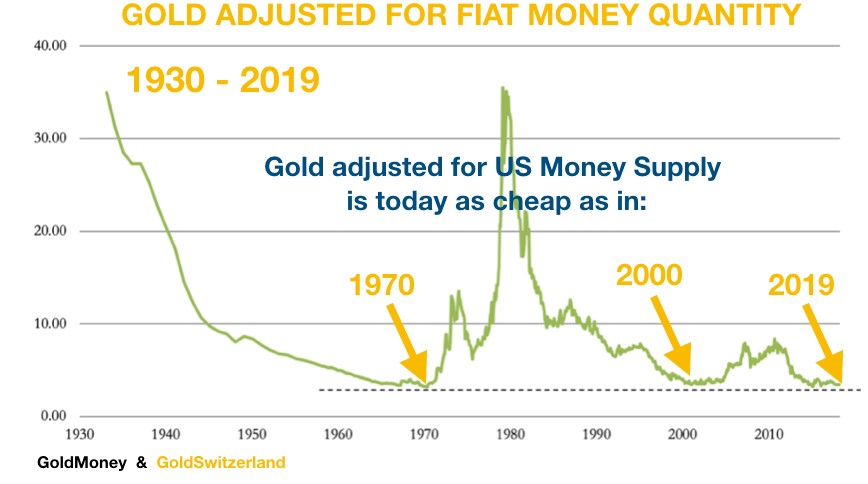

Dasselbe sehen wir auch beim Gold. Am meisten wird dann gekauft, wenn die Preise steigen. Wir haben schon oft Diagramme gezeigt, die darstellen, wie unterbewertet Gold heute ist. Doch leider ist das für die meisten Leute selten das Hauptkriterium für den Kauf. Die Psychologie steigender Preise ist für die meisten Leute eine zu große Versuchung und viel verlockender als ein niedriger Kurs.

Viktors Anlagestil beweist, dass der Kauf eines Assets, das unterbewertet ist aber erheblichen intrinsischen Wert hat, das eigene Risiko-Nutzen-Verhältnis drastisch verbessert. Bei Viktors Strategie ging es zudem um eine 10-jährige Haltedauer des Investments, und die langfristigen Aussichten seiner Investition waren auf jeden Fall von größter Bedeutung. Deswegen verbrachte Viktor gegen Ende des 10-Jahre-Zeitraums auch erhebliche Zeit mit der Analyse von Makroökonomie, Märkten und Investitionen.

ALFRED – EIN INVESTOR VOM TYP „KAUFEN-UND-HALTEN“

Viktor Methode unterscheidet sich stark von Alfreds, über den ich schon in diesem Jahr geschrieben hatte. Wie Viktor wurde Alfred zu Ende des 2. Weltkriegs geboren und er erhielt die ersten Anteile von seinen Großeltern. Anschließend investierte er alle im Verlauf seines Lebens gemachten Ersparnisse in Dow-Aktien. Heute verfügt er über ein Vermögen von 14 Millionen $. Er hat nie Markt-Timing betrieben und auch nie etwas verkauft, selbst während der schlimmsten Korrekturen. Aber investieren im Umfeld von Wirtschaftswachstum, befeuert durch Geldschöpfung und Kreditexpansion, bedeutet auch, dass Alfred sich nie sorgen musste. Der Staat und die Zentralbank kümmerten sich gut um ihn, indem sie stets das Geldangebot ausweiteten und somit die Aktienmärkte auf höhere Hochs schickten, selbst nach großen Rücksetzern.

Alfred ist natürlich sehr glücklich, am Markt zu sein. Er hat überhaupt keine Ahnung, was kommen wird. Die größte ökonomische Bubble der Geschichte steht kurz davor zu platzen, und effektiv wird Alfred wahrscheinlich mindestens 95 % seines Vermögens in den nächsten 5 Jahren verlieren. Einen 95 %igen Verlust zu prognostizieren, mag dramatisch klingen, doch wir müssen uns wieder vor Augen führen, dass der Dow in den Jahren 1929-1932 90 % verloren hatte – und das unter wirtschaftlichen Bedingungen, die bei Weitem nicht so düster waren wie die heutigen. Alfreds 74-jähriger Anlageerfolg wird also in den nächsten Jahren ausgelöscht werden. Aber Alfred wird, zusammen mit praktisch allen anderen Aktienmarktinvestoren, an seinem Portfolio festhalten, im Glauben, dass sich die Aktienmärkte, wie schon im vergangenen Dreivierteljahrhundert, wieder erholen werden. Alfred erkennt nicht, dass wir jetzt am Ende eines säkularen Bullenmarkts stehen und dass diesmal alle Versuche der Zentralbanken wirkungslos bleiben werden.

Mit Blick auf die kommende Implosion der Aktien- und Schuldenmärkte wird sich die zusätzliche Geldschöpfung anfänglich noch positiv auf die Märkte auswirken. Doch dieser Effekt wird kurzlebig sein, sobald die Anleger erkennen, dass das Hinzufügen wertlosen Geldes zu wertlosen Schulden unterm Strich immer noch Null ergibt. Zudem wird es diesmal keinen Raum mehr für Zinssenkungen geben, weil diese in den meisten Ländern ohnehin schon bei null oder im negativen Bereich stehen.

ZINSSÄTZE WERDEN IN DEN ZEHNERBEREICH STEIGEN

Noch schlimmer: Sobald Investoren mit dem Ausverkauf langlaufender Anleihen beginnen, werden die langfristigen Zinssätze rapide steigen und dabei die kurzfristigen mit nach oben ziehen. An diesem Punkt werden die Zentralbanken komplett die Zinskontrolle verlieren, was zu totaler Panik am Anleihemarkt führen wird. Kein Land kann sich einen Anstieg der Zinssätze um 1 bis 2 % leisten, doch der Zusammenbruch der Kreditmärkte wird dazu führen, dass die Zinssätze schnell wieder in den Zehnerbereich steigen, wie in den 1970ern.

Damit entfaltet sich ein Teufelskreis aus steigenden Zinsen, erhöhter Geldschöpfung, steigender Inflation sowie erneuten Zinserhöhungen und Geldschöpfung, was letztlich zu Hyperinflation führt. Diese Phase wird ca. 2-4 Jahre andauern und mit einer deflationären Implosion der meisten Vermögenswerte enden. Nur wenige Banken werden diese Phase überleben, gerade weil der 1,5 Billiarden $ schwere Derivatemarkt implodieren wird.

VIKTOR WIRD WIEDER GOLD KAUFEN

2020 – 2025: MIT GOLD VON 121 MILLIONEN $ AUF 1 MILLIARDE $ (DAS 8-FACHE)?

Was also wird Viktor Ende 2019 tun, wenn das Ende einer weiteren 10-Jahre-Anlageperiode gekommen ist? Für Viktor liegt die Antwort auf der Hand. Er ist sich sicher, dass die Welt die größte Geldschöpfungswelle der Geschichte erleben wird – und das auf globaler Ebene.

GOLD 2019 – HEUTE SO BILLIG WIE 1970 & 2000

Viktor weiß, dass Gold heute so billig ist wie 1970, als er zum ersten Mal Gold bei 35 $ kaufte und auch 2000, als er Gold zum zweiten Mal für 288 $ kaufte. Der Chart unten zeigt den um das US-Geldangebot bereinigten Goldpreis und bestätigt Viktors Überzeugung.

Viktor ist also voll und ganz überzeugt, dass Gold die einzige Vermögensanlage ist, die er in der nächsten Dekade halten möchte. Damit sein Portfolio einen Gesamtwert von 1 Milliarde $ erreicht, müsste Gold, von heute aus betrachtet, um das 8,3-fache steigen – auf 12.000 $. Doch für eine reale Bewertungsgrundlage muss Viktor noch warten und sehen, wo der Nasdaq und Gold am 2. Januar stehen.

VON 10.000 $ AUF 1 MILLIARDE $ IN 6 SCHRITTEN

VIKTOR WIRD GEWINNEN UND ALFRED DER VERLIERER SEIN

Wenn wir davon ausgehen, dass der Nasdaq und der Goldpreis am 2. Januar dort stehen, wo sie heute stehen, so müsste Gold auf 12.000 $ steigen, damit Viktors Konto auf 1 Milliarde $ steigt. Angesichts der Probleme, die Viktor auf die Weltwirtschaft zukommen sieht, hält er einen Goldpreis von 12.000 $ im heutigen Geld für leicht machbar, wobei höhere Stände sogar wahrscheinlich wären.

Sollte Gold bis, sagen wir, 2025 12.000 $ erreichen, so wäre Viktors Vermögen über eine Anlagedauer von 55 Jahren von 10.000 $ auf 1 Milliarde $ gestiegen, womit sich ein Gewinn von 10 Millionen Prozent ergäbe. Ziemlich bemerkenswert für nur 6 Anlageentscheidungen in seinem 50-jährigen Erwachsenenleben.

Für Alfred wird sich die Kaufen-und-Halten-Strategie in den kommenden Jahren aber leider als desaströse Entscheidung herausstellen, er wird wahrscheinlich 98 % seines Vermögens effektiv verlieren – also bemessen in Gold.

BLEIBEN SIE NICHT AUF DEM WEG IN DEN RUIN

Diese Entscheidung müssen Investoren also jetzt treffen. Entweder bei Aktien bleiben, die wahrscheinlich ab Anfang 2020 einbrechen werden, und das eigene Vermögen auslöschen – oder physisches Gold halten und damit das eigene Vermögen erhalten und ausbauen.

Eigentlich eine recht einfache Entscheidung, doch leider werden 99 % der Anleger auf dem Weg in den Ruin bleiben.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.