Der 14. Fünfjahresplan der Kommunistischen Partei Chinas, der Ende 2020 von Xi Jinping vorgestellt wurde, sieht vor, das Land bis 2060 klimaneutral zu machen.

Aktuell steht das Reich der Mitte bei den Treibhausgasemission global an erster Stelle. Seine CO2-Emissionen durch Verbrennung sind doppelt so hoch wie die der Vereinigten Staaten.

Die Kohle hat einen Anteil von 79,8 % an den Gesamtemissionen, denn 61,9 % der chinesischen Energie stammen aus Kohlekraftwerken, die insgesamt 22.171 TWh Strom produzieren – das Dreifache einer unwahrscheinlichen Staatengruppe bestehend aus den USA, Indien, Japan, Deutschland und Großbritannien, die zusammen auf 7.881 TWh kommen.

2018 machten die erneuerbaren Energien, Wind- und Solarenergie zusammengenommen, weniger als 5 % der chinesischen Energieproduktion aus.

Dennoch lag China mit 39 % der globalen Gesamtproduktion bereits 2018 auf dem ersten Platz, was die insgesamt erzeugte Solarenergie betrifft, sowie auf dem ersten Platz bei der Nutzung von Solarwärme. 71 % aller thermischen Solarkollektoren weltweit befinden sich in China.

2015 wurden in einem Solarpanel 20 Gramm (0,643 Unzen) Silber verbaut. In jenem Jahr wurden 7 % der Jahresproduktion an Silber (77,6 Mio. Unzen) für Photovoltaikanlagen benötigt.

Obwohl die pro Panel benötigte Silbermenge bis 2020 um 80 % gesunken ist, verbrauchte die Solarindustrie im letzten Jahr 101 Mio. Unzen (3.142 Tonnen) Silber, was 12,8 % der Gesamtfördermenge von 784 Mio. Unzen entspricht.

2019 erzeugte China 115 GW Solarenergie. Der 14. Fünfjahresplan sieht einen Ausbau der Kapazität um 85 GW jährlich vor, d. h. um zwei Drittel der bereits bestehenden Anlagen. Der Silberbedarf dieses Sektors wird also sehr stark zunehmen.

In Indien visiert einer der beiden Giganten der Solarindustrie eine Kapazität von rund 100 GW bis zum Jahr 2030 an, während das konkurrierende Unternehmen in diesem Jahrzehnt eine jährliche Kapazitätssteigerung von 5 GW plant (verglichen mit 3,5 GW aktuell).

Der Sektor hat eindeutig Rückenwind.

Der Bericht der Internationalen Energieagentur (IEA) ist beim Thema Solarenergie sehr eindeutig. Um die Vereinbarungen des Pariser Klimaabkommens einzuhalten, muss die Kapazität der Photovoltaikanlagen jedes Jahr verfünffacht werden. Anders gesagt würden allein für die Herstellung neuer Solarpanels jährlich 500 Mio. Unzen Silber benötigt.

2020 belief sich die Minenproduktion des weißen Metalls auf 748 Mio. Unzen.

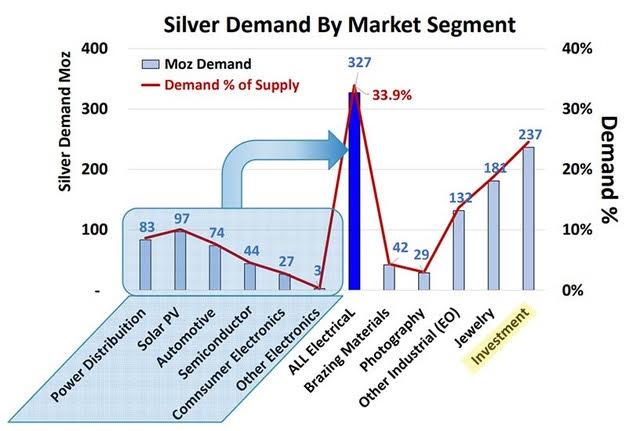

Wie das Silver Institute in der neusten Ausgabe seines Berichts World Silver Survey schreibt, betrug die Silbernachfrage der Industrie im vergangenen Jahr 530 Mio. und die der Schmuckhersteller 181 Mio. Unzen, d. h. insgesamt 711 Mio. Unzen.

Wenn man dazu noch die Investitionsnachfrage von 237 Mio. Unzen addiert, erhält man eine globale Gesamtnachfrage von 948 Mio. Unzen.

Dem Bericht des Silver Institute zufolge bestand am Markt demnach ein Defizit von 251 Mio. Unzen. Die Investitionen mittels ETCs oder ETFs werden im Bericht zudem mit 331 Mio. Unzen verbucht.

Ein Industrieunternehmen oder ein Schmuckhersteller müssen sich das gekaufte Silber liefern lassen, um produzieren zu können. ETFs und ETCs können sich dagegen mit einen Lieferanspruch in der Zukunft zufriedengeben, der zum Fälligkeitsdatum immer wieder verlängert wird: Papiersilber, das nicht real existiert. Der Silberpreis ist nicht explodiert, weil keine Lieferung verlangt wird.

Doch wenn allein für Solarpanels 500 Mio. statt 100 Mio. Unzen benötigt würden, wird sich die industrielle Silbernachfrage 2021 und in den folgenden Jahren auf mehr als 1100 Mio. Unzen erhöhen. Selbst falls die Minenproduktion wieder das Niveau von 2018 erreichen sollte, d. h. 848 Mio. Unzen, wird es ein großes Defizit geben, welches nicht mit Papiersilber und leeren Versprechen zu füllen ist.

Seien Sie versichert, dass das Gesetz von Angebot und Nachfrage letztlich stark auf die Preise wirken wird.

Unterstützung durch Basel III

Über die strukturelle Liquiditätsquote (NSFR) und die Basel-III-Regelungen, die seit dem 1. Juli in Europa und den USA gelten, wurde bereits alles gesagt und geschrieben. Stark vereinfacht ausgedrückt: Wenn eine Bank in ihrer Bilanz nicht zugewiesenes oder verpfändetes Gold hält, wird dieses als Risiko bewertet, das abgesichert werden muss. Hält die Bank dagegen zugewiesenes, physisches, und nicht hypothekarisch belastetes Gold, wird es als Kapital behandelt. Diese Regelungen werden die Banken dazu veranlassen, physisches Gold liefern zu lassen und gleichzeitig ihr Interesse an ETFs und ETCs dämpfen.

Alle börsengehandelten Finanzprodukte (ETPs) des Silbersektors zusammen repräsentieren den Angaben zufolge fast 650 Mio. Unzen (s. Seite 37).

Wie viel wird davon übrigbleiben, wenn ab Januar auch die britischen Banken den Basel-III-Regeln unterliegen?

Nota bene: Die Ausnahmen, die den Clearing-Banken der LBMA zugestanden wurden, beziehen sich ausschließlich auf physisches Gold. Goldderivate wurden nicht erwähnt. Es wurde auch kein Wort zu Silber oder Silberderivaten gesagt.

Im Februar 2021, nach dem ersten Angriff von Wall Street Silver, äußerte sich die LBMA besorgt darüber, dass 85 % ihrer Silberlagerbestände den ETFs gehören. In der oben zitierten World Silver Survey werden die Lagerbestände der COMEX, der LBMA und der ETFs addiert. Manche Analysten sind daher der Ansicht, dass die Silberbarren der Bank JP Morgan auf diese Weise dreimal gezählt werden. Im Januar 2022 könnte Basel III die Wahrheit über mehrfach verpfändete Silberbestände ans Licht bringen. Es ist kein Zufall, dass die LBMA einen 58-seitigen Brief an den Regulator der Bank of England unterschrieben hat, um eine Verschiebung des Inkrafttretens von Basel III zu erwirken, und in dem sie ganz klar sagt, dass das Herz ihres Marktes dadurch vernichtet würde.

Die Anfragen zur Umwandlung von Papiersilber in physisches, ausgeliefertes Silber werden den Silbermarkt, der schon seit Jahren ein Defizit aufweist, stark aus dem Gleichgewicht bringen.

Die 122.000 Soldaten der Wall-Street-Silver-Armee werden sich nicht damit zufriedengeben, die Bestände der Edelmetallhändler aufzukaufen. Ihre Kampagne zielt darauf ab, die Tatsache ins Bewusstsein zu rücken, dass bei Gold oder Silber auf einem Edelmetallkonto das Risiko besteht, dass es sich lediglich um eine Fiktion handelt. Auf diese Weise haben sie die australische Prägestätte Perth Mint in Schwierigkeiten gebracht, die nicht in der Lage war, die Lieferanfragen der Kunden zu erfüllen, die ihre Barren selbst in Besitz nehmen wollten. Diese Kampagne wird weiter an Schwung gewinnen, wenn ein Dokumentarfilm erscheint, der noch mehr Menschen dazu bringen wird, sich Wall Street Silver anzuschließen und sich durch Silberkäufe gegen Inflation zu schützen.

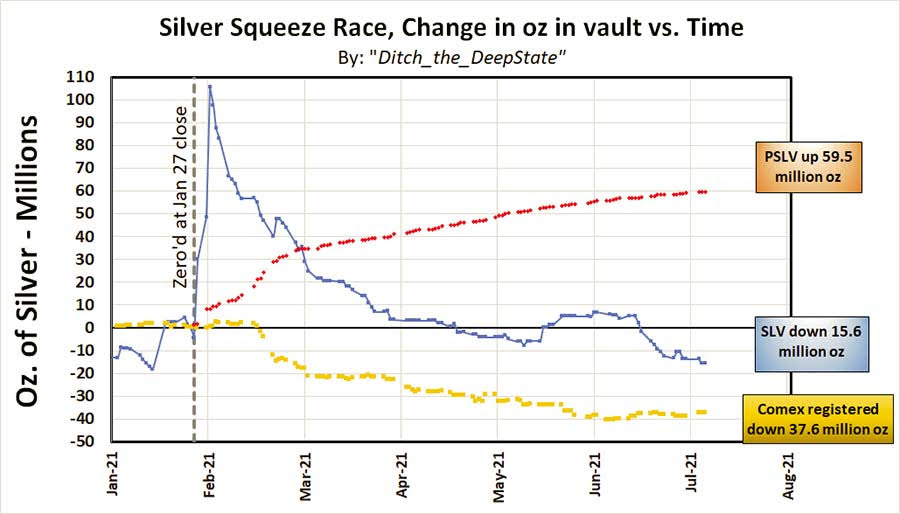

Anhand der folgenden Grafik sehen wir die Auswirkungen der von Wall Street Silver angeführten Silver-Squeeze-Bewegung auf den Markt:

Rick Rule, der CEO von Sprott Global Resources, dem größten Silberkäufer in diesem Jahr, hat in einem Interview mit der Plattform WSS (erster und zweiter Teil) verraten, dass er zuerst nicht daran geglaubt hat, dass die Privatanleger auch nur den geringsten Einfluss auf den Silbermarkt haben könnten. Mittlerweile erkennt er an, dass sie durchaus etwas bewegt haben. Die obenstehende Grafik macht das deutlich. Der PSLV, der Silber-ETF von Sprott, zählt zu den größten Profiteuren dieser Bewegung.

Erfolg bringt weiteren Erfolg. Wenn der Silberkurs schließlich den erbittert verteidigten Widerstand bei 28-30 $ durchbricht, werden die Spekulanten massenhaft an den Markt strömen, um auf die eine oder andere Weise von der Silberhausse zu profitieren, und der Bewegung Wall Street Silver dadurch weiteren Schwung verleihen. Dies gilt umso mehr, wenn der Anstieg der generellen Inflation bis dahin nicht mehr zu übersehen ist.

Die REchnung bitte!

So sympathisch die Bewegung auch sein mag und so effizient sie das Angebot der Einzelhändler aufkauft – letztlich sind es die Basel-III-Regelungen, die den Großhandelsmarkt für Silber revolutionieren werden. Die globale Nachfrage nach Solarenergie wird die Preise Ende 2021 explodieren lassen und im nächsten Jahr werden sie noch stärker steigen. Und im darauffolgenden ebenfalls.

Auf der anderen Seite hat Richard Adkerson, der CEO von Freeport-McMoran, verraten, dass er selbst bei einer Verdopplung des Kupferpreise im Zuge erhöhter Nachfrage durch den Versuch, die Vereinbarungen des Pariser Klimaabkommens zu erfüllen, acht Jahre bräuchte, um die Produktionskapazität seiner Minen zu steigern. Es ist also keinesfalls mit einer zur Nachfrage der kommenden Monate proportionalen Erhöhung der Fördermenge zu rechnen. Wenn der Preis des Metalls hoch genug ist, werden aufgegebene Silberadern und alte Minen, die nicht mehr rentabel waren, wieder geöffnet. Doch auch hier dauert es Jahre, bis die Produktion wieder aufgenommen werden kann.

Erinnern Sie sich an die Regel Nr. 589 der COMEX, die seit dem 22. Dezember 2014 in Kraft ist. Sollte es zu irgendeinem Zeitpunkt niemanden am Markt geben, der bereit ist, zum angebotenen Preis zu verkaufen, könnte Silber an einem einzigen Tag bis zu 12 $ steigen. Angesichts des massiven Ungleichgewichts zwischen Angebot und Nachfrage wird diese Regel in den kommenden Monaten sicherlich angewendet werden müssen. Es kündigt sich eine blitzschnelle Hausse an.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.