Der Think Tank Fondapol hat einen interessanten Hintergrundbericht mit dem Titel „Geldpolitik: Das leichte Geld muss aufhören“ veröffentlicht, verfasst von Jean-Baptiste Wautier, der unsere Aussagen bestätigt und mehrere bemerkenswerte Punkte anspricht. Gehen wir den Artikel durch.

Die Inflation ist in erster Linie die Folge des Gelddruckens, der „katastrophalen Auswirkungen der quantitativen Lockerungen“, wie der Autor ganz richtig feststellt. Bravo, diese Klarsichtigkeit ist schließlich bei Weitem keine Selbstverständlichkeit. Und nein, sie liegt nicht an Putin, auf den die Regierungen ihre Schuld abzuschieben versuchen, sondern sie selbst und ihre Haushaltsdefizite sind die Wurzel des Übels. Und leider ist die Inflation gekommen, um zu bleiben:

„Wir leben also in der Illusion, dass sie so schnell wieder verschwinden wird, wie sie gekommen ist. Leider ist es unwahrscheinlich, dass dies geschieht. Wenn sich die Inflation erst einmal im System ausgebreitet hat, dauert es lange, bis sie sich wieder beruhigt. [...] die Realität vor Ort, die wirtschaftliche Realität ist, dass kein Wirtschaftsakteur auf kurze Sicht mit einer Verlangsamung rechnet. Bäcker, Färber und andere energieintensive Unternehmen sehen sich mit der Gefahr der Insolvenz konfrontiert, wenn sie nicht bereits bankrottgegangen sind.“ (Seite 17)

Dies gilt umso mehr, da die Zentralbanken der Realität ständig hinterherhinken, sei es, weil sie nicht gänzlich verstehen, was vor sich geht, oder weil sie die Wirtschaftsakteure fälschlicherweise beruhigen wollen und hoffen, dass diese ihre Erwartungen bezüglich der steigenden Preise abmildern. Um die Inflation zu besiegen, müssen die Zinssätze weiter steigen. Das derzeitige Niveau ist nach wie vor unzureichend. Wir haben heute negative Realzinsen (Zinssatz – Inflation), während die Inflation in den 1970er Jahren durch positive Realzinsen besiegt wurde (1980 hob die Fed ihren Leitzins auf 20 %, während die Inflation 13% betrug).

„Wir stehen erst am Beginn der geldpolitischen Restriktionen. Die Wirtschaft funktioniert zu sehr auf Pump, eine Senkung des allgemeinen Schuldenniveaus wird notwendig sein. Das bedeutet eine gewisse Sparsamkeit in der Haushaltspolitik des Staates, aber auch eine Sparsamkeit seitens der privaten Haushalte. Die Unternehmen können ihrerseits nicht mehr so viel investieren wie früher. Das Tragische daran ist, dass die Verbraucher schon jetzt leiden und ihre Kaufkraft sehr schnell sinkt, obwohl wir erst am Anfang dieses großen Umbruchs stehen.“ (Seite 21)

Die Kaufkraftverluste sind also noch nicht vorbei. Das Vereinigte Königreich liefert ein deutliches und schmerzhaftes Beispiel, da die „automatischen Stabilisatoren“ und die Sozialleistungen im Vergleich zu Frankreich schwach sind:

„Es gibt eine Studie von einem großen englischen Einzelhändler, Asda, dem englischen Pendant zu Auchan in Frankreich. Diese Studie ist ziemlich beeindruckend. Sie zeigt, dass das verfügbare Einkommen nach den unvermeidbaren Ausgaben (hauptsächlich Wohnkosten, Energie, Lebensmittel) für fast 60% der Bevölkerung massiv geschrumpft oder sogar völlig verschwunden ist.“ (Seite 21)

Hinzu kommt, dass die Auswirkungen der Inflation und der daraus resultierende Kaufkraftverlust je nach Einkommensklasse stark schwanken. Dies gilt sowohl in England als auch in Frankreich:

„Von einer Ausgabe von 100 Pfund wird ein bescheidener Haushalt etwa 50 % für Wohnen und 20 % für Energie und Nahrungsmittel aufwenden, also insgesamt 70 % für diese drei Posten. Ein wohlhabender Haushalt wird dagegen nur 30 oder 40 % seines Einkommens für diese drei Ausgabenposten verwenden. Eine Inflation von 15 % wird den bescheidenen Haushalt folglich viel stärker treffen als den wohlhabenden. Aus diesem Grund ist es gefährlich, die Inflation anhand von zu stark gemittelten Indizes zu untersuchen, da diese nicht ausreichend gut abbilden, wie die Inflation die verschiedenen sozialen Schichten betrifft.“ (Seite 23)

In den Vereinigten Staaten ist noch kein Rückgang des Konsums zu verzeichnen – allerdings nur, weil „die während der Corona-Krise erzielten Ersparnisse und zusätzlichen Ersparnisse dahinschmelzen wie Schnee in der Sonne“. Und wenn das nicht mehr ausreicht, nehmen die Haushalte Konsumkredite auf, die derzeit explosionsartig zunehmen (Seite 24). Die Lage bleibt dennoch schwierig: 40 % der Kleinunternehmer in den USA gaben an, ihre Miete nicht mehr bezahlen zu können (die Zahl stammt vom Oktober 2022), ein „unwahrscheinlich“ hoher Anteil (Seite 24).

Als Folge all dessen nimmt die Armut in Europa rapide zu:

„Zudem ist festzustellen, dass immer mehr Haushalte nicht mehr in der Lage sind, ihre Energierechnungen zu bezahlen. In Großbritannien ist die Situation frappierend, aber auch in Frankreich und im restlichen Europa beginnt sie, sich zu verschlechtern. Außerdem geben alle Lebensmittel-Tafeln an, dass sie eine solche Situation noch nie erlebt haben. Noch nie haben sie eine so große Nachfrage gesehen, vor allem nicht seitens der erwerbstätigen Bevölkerung. Wir müssen also einräumen, dass alle Warnzeichen vorhanden sind. Wir können nicht sagen, wie lange es dauern wird und welches Ausmaß die wirtschaftliche Katastrophe annehmen wird, aber wir wissen bereits, dass harte Zeiten auf uns zukommen und bereits begonnen haben.“ (Seite 24)

Und wir stehen erst am Anfang:

„Da der Großteil der Inflation noch nicht absorbiert wurde, stehen die schlimmsten Kaufkraftverluste erst noch bevor.“ (Seite 26)

Als unvermeidliche Folge wird der Immobiliensektor in eine Phase der Depression eintreten. Die Situation unterscheidet sich zwischen Ländern, in denen sich die Haushalte zu einem festen Zinssatz verschulden, wie Frankreich, und Ländern, in denen sie sich zu einem variablen Zinssatz verschulden (die Monatsraten erhöhen sich in diesem Fall mit den steigenden Zinsen). Im letzteren Fall erfolgt die Reaktion sehr schnell, wie man z. B. in Schweden sehen kann, wo die Immobilienpreise innerhalb von acht Monaten um 15 % gesunken sind, was den stärksten Rückgang seit Beginn der 1990er Jahre darstellt (Seite 26).

In den USA hat sich das Blatt abrupt gewendet. Ein Platzen der Immobilienblase, vergleichbar mit der Subprime-Krise, scheint sich abzuzeichnen:

„Der amerikanische Durchschnittshaushalt, der statt einem Zinssatz von 3 % nun einen Zinssatz von 7% zahlen muss, verdient noch immer in etwa dasselbe, und die Gesamtmenge an Immobilien hat sich nicht grundlegend geändert. Die Immobilienpreise werden also fallen müssen (wie das in Schweden zu beobachten ist), und/oder es wird zu einem erheblichen Rückgang der Kaufkraft kommen, insbesondere weil sich die Kreditkosten innerhalb von 6 oder 9 Monaten verdoppelt haben. Das kann sich niemand leisten.“ (Seite 28)

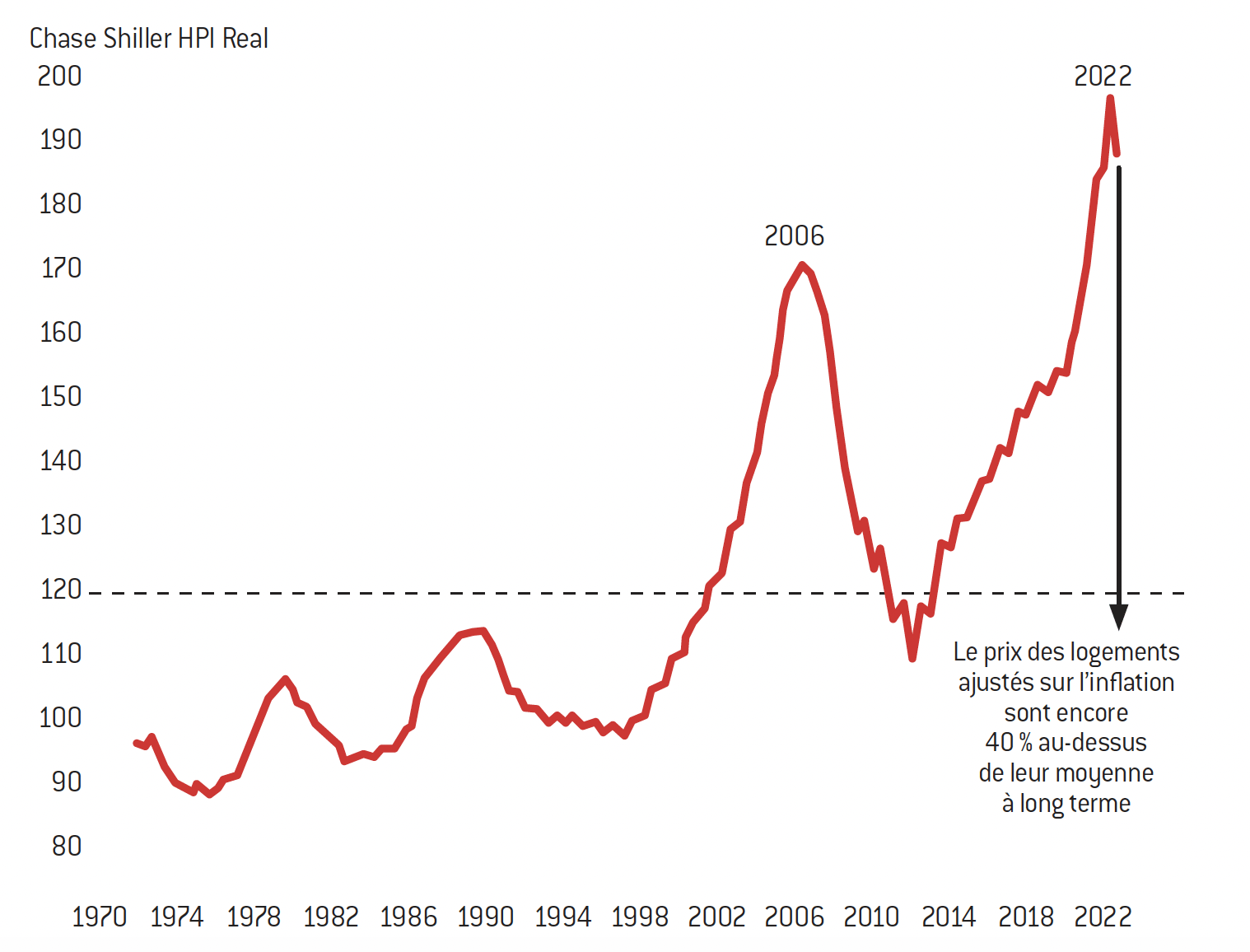

Wie in der Grafik zu sehen ist, werden die Immobilienzyklen in den USA immer heftiger. Allgemein betrachtet gefährden die Zinserhöhungen die gesamten Schulden, die zu Zeiten niedriger oder Nullzinsen angehäuft wurden:

„Die Grafik macht das Ausmaß des Phänomens deutlich. Der wahnwitzige Höhenflug der Immobilienpreise fand in den USA innerhalb kürzester Zeit statt. Auch die Hausse von 2006 war bereits eine Spekulationsblase. Wir sehen, wie stark der Zyklus nach dem Jahr 2006 nach unten korrigierte. Wahrscheinlich werden wir im Jahr 2023 einen ähnlichen Absturz oder sogar noch Schlimmeres erleben. Dies wird erhebliche Auswirkungen auf die Wirtschaft haben, und zwar nicht nur auf die Kreditnehmer, sondern auch auf die Kreditgeber, die Finanzmärkte etc. Die jüngsten Abstürze von Banken wie der SVB oder der Credit Suisse sind in dieser Hinsicht sehr aufschlussreich für das Ausmaß und die Geschwindigkeit, mit der eine Blase platzen kann, wenn die aufgenommenen Schulden zu hoch sind und die Zinsen stark und kontinuierlich angehoben werden. Wir erleben keine einfache Konjunkturabschwächung, sondern einen Minsky-Moment.“

Ein „Minsky-Moment“, das bedeutet eine große, deflationäre Krise („überschuldete Anleger sind gezwungen, ihre Vermögenswerte massenhaft zu verkaufen, um ihren Liquiditätsbedarf zu decken, und lösen dadurch eine sich selbst erhaltende Abwärtsspirale der Preise dieser Assets sowie eine Liquiditätsklemme aus“ - danke Wikipedia). Eine Krise, in der sowohl Inflation als auch Disinflation zusammenkommen, wie Nassim Taleb erklärt hatte: Die Preise für das, was Sie brauchen (Lebensmittel, Energie), steigen, und die Preise für das, was Sie besitzen (Immobilien, Aktien), fallen. Ein katastrophaler Schereneffekt.

Abschließend warnt der Autor vor der Gefahr einer „großen Depression“, die sich zur bereits deutlich schlechteren Wirtschaftslage hinzugesellen könnte:

„Wir müssen uns der Schwere der Lage bewusstwerden und erkennen, dass wir dem Risiko einer großen Depression ausgesetzt sind. Eine große Depression, die zur Gesamtheit der Faktoren hinzukommt, die die Spaltung unserer Gesellschaften vorantreiben (Demokratieabbau, Vertrauensverlust), wäre besonders gefährlich. Wir müssen der Situation ins Auge blicken, bereit sein zu reagieren, und dürfen nicht einfach nur einen Zusammenbruch der Wirtschaft konstatieren. Wir müssen dringend damit aufhören, billiges Geld auszuschütten, die Zahl der kleinen Schecks zu erhöhen, an „Schutzschilden“ zu basteln usw. Zum einen verstärkt dies die Inflation und zum anderen können wir uns das nicht mehr leisten“. (Seite 30)

Eine sehr treffende Analyse, der wir uns – mit zwei Abstrichen – anschließen:

- Die Inflation rührt auch von der Energiewende her (Windkraftanlagen, Vorschriften wie zum Energieausweis, Ende des Verbrennungsmotors im Jahr 2035 usw.), die extrem teuer ist und die Kosten für Energie und viele Güter in die Höhe treibt.

- Ist ein Anstieg der Zinsen bis hin zu positiven Realzinsen (d. h. über 10 %) überhaupt möglich? Es gibt zu viele öffentliche und private Schulden, viel mehr als 1980, als Paul Volcker den Leitzins der Fed auf 20 % anhob. Besteht nicht die Gefahr einer allgemeinen Implosion? Wir haben bereits die Insolvenzen von SVB und Eurovita erlebt.

Wie dem auch sei – wir teilen in jedem Fall die Ansicht, dass die Inflation anhalten wird. Die Zentralbanken reagieren mit Verzögerung und das derzeitige Zinsniveau wird nicht ausreichen, um den Preisanstieg zu stoppen. Es droht eine „große Depression“...

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.