Wenn große Wirtschaftszyklen zu Ende gehen, entstehen in allen Bereichen der Ökonomie Knappheiten. Und heutzutage geschieht das auf globaler Basis. Es gibt einen generellen Arbeitskräftemangel, ob nun Mitarbeiter in Restaurants, LKW-Fahrer oder medizinisches Personal…

Es gibt zudem Rohstoffknappheiten – Lithium (Batterien für Elektroautos), Halbleiter, Nahrungsmittel, jede Menge Konsumgüter, Pappkartons, Energie und so weiter und so fort. Die Liste ist endlos.

KNAPPHEITEN ÜBERALL

Für all das wird natürlich Covid verantwortlich gemacht, allerdings haben die meisten dieser Probleme strukturelle Ursachen. Wir leben heute in einem globalen System, das selbst mit den winzigsten Störungen in den Lieferketten nicht mehr zurechtkommt.

Schon das Fehlen einer kleinen Komponente kann den Lauf der Geschichte verändern, so erklärt es das Kinderlied unten.

For want of a nail, the shoe was lost.

For want of a shoe, the horse was lost.

For want of a horse, the rider was lost.

For want of a rider, the battle was lost.

For want of a battle, the kingdom was lost.

And all for the want of a horseshoe nail.

(Weil ein Nagel fehlte, ging das Hufeisen verloren. Ohne Hufeisen ging auch das Pferd verloren. Weil das Pferd fehlte, ging der Reiter verloren und mit ihm die Schlacht und auch das Königreich. Und alles nur, weil ein Nagel für das Hufeisen fehlte.)

Doch die Welt ist nicht nur anfällig für Knappheiten bei Gütern und Dienstleistungen.

BOMBEN

Die potentiellen Bomben könnten überall auftauchen. An dieser Stelle sollen nur einige wenige aufgelistet werden:

- Dollar-Kollaps (und der anderer Währungen)

- Aktienmarktcrash

- Schuldenausfälle, Anleihekollaps (z.B. Evergrande)

- Liquiditätskrise (wenn Geldschöpfung eingestellt wird oder keine Wirkung mehr zeigt)

- Inflation, die zu Hyperinflation führt

Die Wahrscheinlichkeit ist hoch, dass nicht nur eine dieser Bomben in den nächsten Jahren zündet, sondern alle.

Denn genauso enden Imperien und Wirtschaftsblasen.

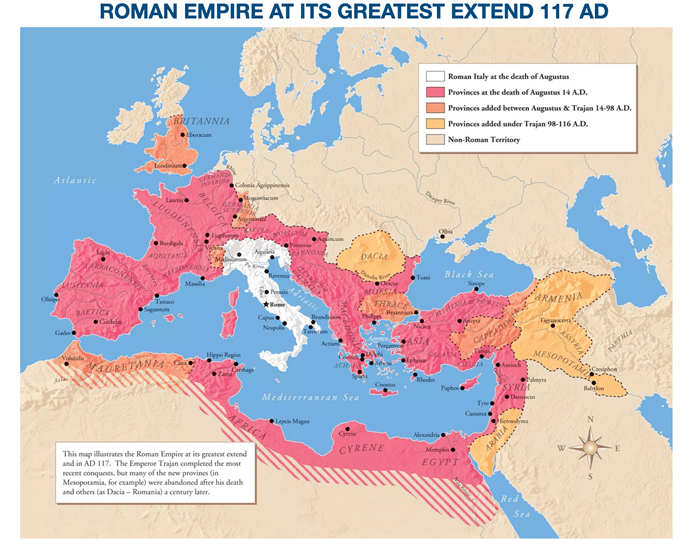

Das Römische Reich brauchte eine Truppe von 500.000 Mann, um das riesige Imperium zu kontrollieren.

Kaiser Septimius Severus (200 v.u.Z.) riet seinem Sohn: „Vergüte die Truppen mit Gold, aber niemand sonst.“

Weil die Kosten und Steuern sprunghaft angestiegen waren, griff Rom auf einen Trick zurück, den auch alle anderen Herrscher und Regierungen anwenden, wenn sie überwältigt sind und kein Geld mehr haben – Währungsentwertung.

Und so sank der Silbergehalt der römischen Münze Denar zwischen 180 und 280 v.u.Z. auf NULL.

In jener Zeit waren die Soldaten gerissen und forderten ihren Sold in Goldmünzen – nicht aber in entwerteten Silbermünzen.

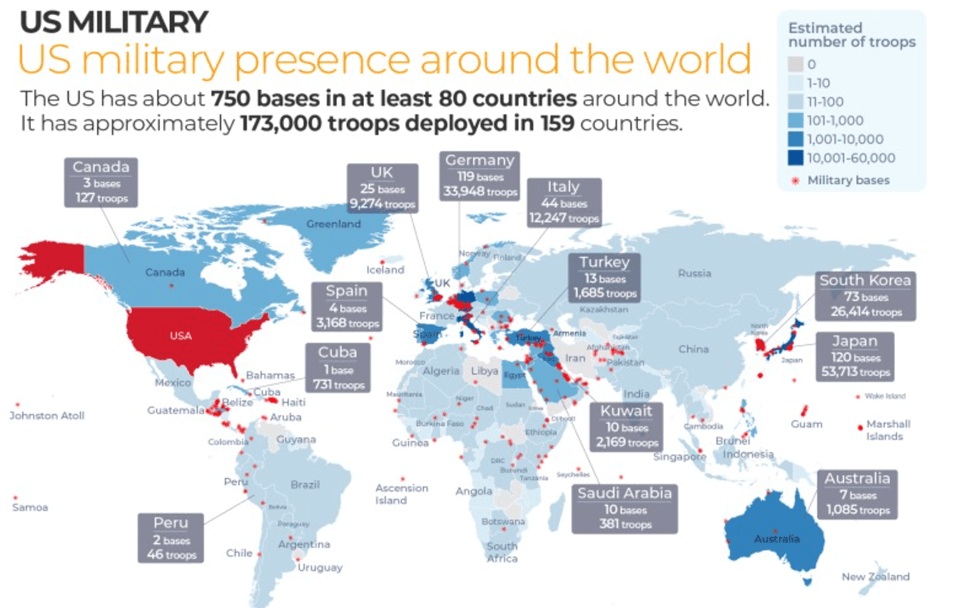

Obgleich sich die USA offiziell in keinen militärischen Konflikten befinden, gibt es weiterhin 173.000 US-Soldaten in 159 Ländern und Militärbasen in 80 Ländern. Die USA geben 11 % ihres Etats – oder 730 Mrd. $ – für das Militär aus.

Seit Beginn des US-Einsatzes in Afghanistan hat das Pentagon insgesamt 14 Billionen $ ausgegeben, wovon 35-50 % an Rüstungsunternehmen gingen.

Historisch betrachtet, begannen Kriege meist als profitable Projekte, bei denen natürliche Ressourcen (wie Gold oder Getreide) und andere Güter „gestohlen“ wurden – häufig aufgrund von Knappheiten. Allerdings kann man den Afghanistankrieg kaum als wirtschaftlich erfolgreiche Unternehmung bezeichnen; um das eigene Budget auszugleichen, hätten die USA in der Tat ein profitableres Projekt gebraucht als Afghanistan.

USA HOFFNUNGSLOS BANKROTT – 46 % DES HAUSHALTS MÜSSEN GELIEHEN WERDEN

Die jährlichen US-Bundesausgaben betragen 7 Billionen $, die Einnahmen liegen bei 3,8 Billionen $.

Die USA geben also jedes Jahr 3,2 Billionen $ mehr aus, als sie durch Steuern einnehmen. Um den eigenen Haushalt „auszugleichen“, muss das untergehende US-Imperium folglich 46 % der Gesamtausgaben leihen oder drucken.

Selbst das militärisch so mächtige Römische Reich hätte es sich nicht erlauben können, die Hälfte seiner Ausgaben zu leihen oder zu drucken.

TOTALES ELEND WIE MR. MICAWBER MEINTE:

Mr. Micawber sagt in Charles Dickens David Copperfield:

„Jahreseinkommen 20 Pfund – Jahresausgaben 19 [Pfund] 19 [Schilling] und sechs [Pence], Ergebnis Glück. Jahreseinkommen zwanzig Pfund – jährliche Ausgaben genau zwanzig Pfund und noch sechs [Pence], resultieren in Elend.“

Und wenn man, wie im Fall der USA, fast doppelt so viel ausgibt, wie man einnimmt, dann ist das das TOTALE ELEND.

Weder eine Privatperson noch ein Land können 100 % mehr ausgeben, als sie Einnahmen haben, ohne dass das ernste Konsequenzen hat. Über diese Konsequenzen habe ich viele Artikel geschrieben – und auch darüber, wie man diese Everything-Bubble überlebt.

DIE INFLATION IST DA

Wie es jetzt weitergehen wird, liegt fast auf der Hand: anhaltende Knappheiten einhergehend mit rapide steigenden Preisen für Güter und Dienstleistungen. Ich erinnere mich noch gut an die 1970er, als sich z. B. zwischen 1974 und 1975 die Ölpreise verdreifachten. Sie stiegen von 3 $ auf 10 $; bis 1980 hatten sie sich – mit 40 $ – dann verzehnfacht.

Dasselbe passiert jetzt überall auf der Welt.

Die Zentralbanken geraten dabei vom Regen in die Traufe, weil die Inflation aus allen Teilen der Ökonomie kommt und NICHT VORÜBERGEHEND ist!

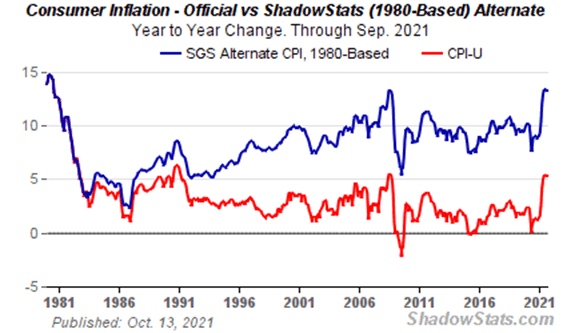

Die tatsächliche Inflationsquote liegt heute bei 13,5 %, wie man im Chart unten, der auf den Methoden zur Inflationsermittlung der 1980er basiert, sehen kann.

IMPLOSION ODER EXPLOSION

Entweder können die Zentralbanker die chronische Inflation unterdrücken, indem sie die Geldschöpfung bremsen (Tapering) und gleichzeitig einen Liquiditätsmangel schaffen, welcher die von permanenter Stimulation abhängige Ökonomie vollkommen in die Knie zwingen würde. Oder sie schöpfen weiterhin unbegrenzte Mengen wertloses Fiat-Geld – ganz gleich, ob auf Papier oder in digitaler Form.

Ob die Zentralbanken der Wirtschaft Liquidität entziehen oder sie damit fluten, die Konsequenzen werden jedenfalls desaströs sein. Ob das Finanzsystem durch eine Implosion stirbt oder durch eine Explosion, ist vollkommen irrelevant. Beides führt zu totalem Elend.

Die Entscheidung ist aber offensichtlich, weil sie es niemals wagen würden, eine Wirtschaft trocken zu legen, die nach toxischen Liquiditätsstimuli lechzt.

Die Geschichte lehrt uns, dass die Zentralbanken nur das tun werden, was sie unter diesen Umständen kennen und können: das Gaspedal der Inflation ganz durchtreten.

Der Definition der österreichischen Wirtschaftsschule folgend haben wir seit Jahren chronische Inflation – weil Inflation durch das Geldangebot entsteht. Doch bislang war das keine normale Inflation für den normalen Verbraucher, sondern Vermögenspreisinflation, von der eine kleine Elite stark profitierte und die zu Lasten der Lebensstandards der Masse ging.

Während die Elite unglaubliche Vermögen anhäufte, haben die Massen einfach nur mehr Schulden.

Wir erleben jetzt also den Beginn einer chronischen Verbraucherpreisinflation, wie sie der größte Teil der Welt seit Jahrzehnten nicht mehr gesehen hat.

UNAUSWEICHLICHE KONSEQUENZEN VON WÄHRUNGSZERSTÖRUNG

Das ist die unausweichliche Konsequenz von Währungszerstörung durch unbegrenzte Geldschöpfung. Sie wird bis zu dem Punkt getrieben, wo dieses Geld wieder den intrinsischen Wert von NULL erreicht. Da der Dollar seit 1971 ohnehin schon 98 % seiner Kaufkraft verloren hat, bleiben bis zur Null bloß noch 2 %. Man darf aber nicht vergessen: Von den heutigen Ständen aus betrachtet, entspricht das einem Verlust von 100 %.

Weil der Wert des Geldes wahrscheinlich in den kommenden 5-10 Jahren zerstört sein wird, ist das Thema Vermögenssicherung auch so entscheidend. Privatpersonen, die sich beim Niedergang des Fiat-Geldes vor dem Totalverlust schützen wollen, bräuchten dafür eine oder mehrere Goldmünzen.

Kommen wir also zurück zum Kinderlied von oben:

For want of a nail coin, the shoe was lost.

For want of a shoe, the horse was lost.

For want of a horse, the rider was lost.

For want of a rider, the battle was lost.

For want of a battle, the kingdom was lost.

And all for the want of a horseshoe nail gold coin.

(Weil ein Nagel eine Goldmünze fehlte, ging das Hufeisen verloren. Ohne Hufeisen ging auch das Pferd verloren. Weil das Pferd fehlte, ging der Reiter verloren und mit ihm die Schlacht und auch das Königreich. Und alles nur, weil ein Nagel für das Hufeisen eine Goldmünze fehlte.)

Gold kann nicht die einzige Lösung für die anstehenden Probleme in der Weltwirtschaft sein. Trotzdem wird es Sie schützen vor der kommenden ökonomischen Krise, wie jedes Mal zuvor in der Geschichte.

Ganz wichtig dabei: Wenn das Gold, das Sie halten, nicht richtig verwahrt ist, dann verstehen Sie Folgendes nicht…

- was eigentlich passiert, wenn eine Blase platzt

- dass Sie in einer Scheinwelt leben – mit Scheingeld und Scheinbewertungen

- dass Ihr Scheingeld auf dessen intrinsischen Wert von NULL abgewertet werden wird

- dass Vermögenswerte, die mit diesen Scheingeld gekauft wurden, mehr als 90 % an Wert verlieren werden

- dass Aktien effektiv um mehr als 90 % sinken werden

- dass Anleihen, wegen Zahlungsunfähigkeit der Gläubiger, um 90 % bis 100 % verlieren werden

- dass es Ihnen als Interessenvertreter – gegenüber Ihrer Familie oder anderen Investoren – an Rücksicht mangelt

- Geschichte!

- und Risiko!

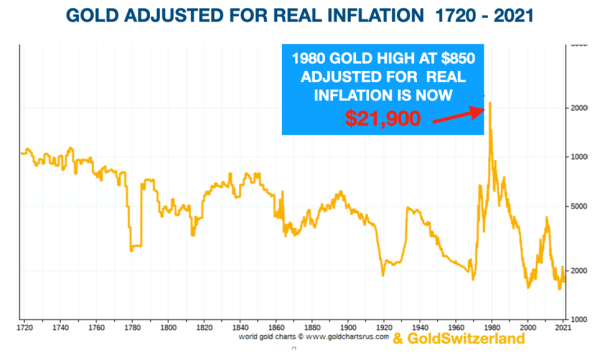

Wenn man das 850 $-Goldpreishoch, erreicht 1980, um die tatsächliche Inflation bereinigt, dann läge dieses Hoch bei heutigen 21.900 US-Dollar!

So gold at $1,800 today is grossly undervalued and unloved and likely to soon reflect the true value of the dollar.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.