„Hartgeld [Gold- und Silbermünzen] ist das optimale Medium, weil es sein eigenes Maß halten wird, denn wegen seines innewohnenden und universellen Wertes kann es nicht in unseren Händen vergehen, in Kriegszeiten ist es zudem der verlässlichste Wertstoff des Vertrauens.“ — Thomas Jefferson

Da kein heutiger Präsident, Premierminister oder irgendein Zentralbankenvorstand versteht, was Geld eigentlich ist und welche Bedeutung Gold hat, schauen wir jetzt zurück in die Geschichte, zu Thomas Jefferson, dem dritten Präsidenten der USA, um eine korrekte Definition zu bekommen.

Jefferson erkannte auch Folgendes: „Papier ist Armut. Es ist nur ein spärliches Abbild von Geld, aber kein Geld an sich.“

Da sich die Welt auf eine inflationäre Depression zubewegt, welche nicht nur durch epische Schulden- und Defizitstände verschärft wird, sondern jetzt auch durch Krieg, bekommt die Bedeutung von Gold eine ganz andere Dimension.

Schauen wir uns jetzt Jeffersons Aussage im Detail an:

“(GOLD) wird sein eigenes Maß halten“

Gold ist konstante Kaufkraft. Effektiv betrachtet, steigt Gold also gar nicht. Für eine Unze Gold bekommt ein Mann heute einen guten Anzug, so wie auch schon zu Zeiten des Römischen Reichs.

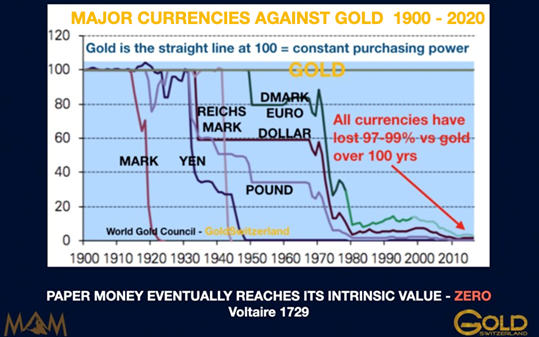

Im Diagramm unten sieht man Gold als konstante Kaufkraft linear bei 100, während alle anderen Währungen in die Tiefe stürzen.

Alle Währungen verlieren weiterhin an Wert gegenüber echtem Geld, auch wenn das nicht schlagartig passiert. Angesichts steigender Zinssätze, Inflation, steigender Defizite &Schulden, Armut, Kriegskosten sowie wachsendem Druck innerhalb des Finanzsystems, wird sich die Währungsentwertung jetzt beschleunigen.

Gold ist keine Investition. Gold ist ewiges Geld. Als solches behält Gold seinen REALEN Wert, wohingegen Papiergeld mit der Zeit seinen gesamten Wert verliert. Seit 5.000 Jahren überdauert Gold alle anderen Geldformen, darunter auch Papiergeld.

Man darf nicht vergessen, dass bislang noch ausnahmslos jede Papierwährung auf NULL gesunken ist. Das derzeitige Geldsystem macht gerade seine letzten Atemzüge. Da der Dollar und die meisten anderen Währungen seit der Gründung der Federal Reserve (1913) 99 % ihres Wertes verloren haben – und 98 % seitdem Nixon 1971 das Goldfenster schloss –, werden auch die verbleibenden 1-2 % in den nächsten Jahren unter Garantie verloren gehen.

Der Verlust der verbleibenden 1-2 %, darauf mache ich häufig aufmerksam, kommt, von heute aus betrachtet, aber einem Verlust von 100 % gleich.

Wer das nicht versteht, wird in den kommenden 5-10 Jahren, und möglicherweise früher, unter Garantie sein gesamtes Papiervermögen einbüßen.

„innewohnender und universeller Wert, kann nicht in unseren Händen vergehen“

Im Verlauf der Geschichte ist Gold noch nie wertlos geworden und es wird auch nie wertlos werden. Gold ist das Geld der Natur – ewiges Geld.

Für viele sind Kryptowährungen zur Religion oder zum Kult geworden. Wer früh einstieg, konnte spektakuläre Gewinne machen. Ich sehe die Blockchain durchaus als nützliche Technologie, allerdings kann sie niemals echtes Geld sein.

Kryptos haben also nichts mit echtem Geld – Gold – zu tun. Zudem eigenen sie sich nicht als echtes Mittel der Vermögenssicherung. Wenn Bitcoin sich halbiert, Luna „in den Händen der Investoren vergeht“ und sich komplett entwertet, dann ist das der Sicherung von Vermögen jedenfalls nicht förderlich.

Ich bin mir sicher, dass die Zentralbanken dieser Welt Digitale Zentralbankenwährungen (DZBW) einführen werden. Doch auch diese neuen Währungen sind nur eine weitere Form des Fiat-Geldes. Als solche können und werden sie in unbegrenzten Mengen geschöpft, wodurch sie – wie auch alle anderen Papierwährungen – den größten Teil ihres Wertes verlieren. Der eine große Vorteil für Staaten und Regierungen liegt jedoch in der Möglichkeit der Rückverfolgung aller Transaktionen, gemäß dem Wunsch, uns alle (wie im dystopischen 1984-Szenarium) kontrollieren zu können.

Allerdings sind totalitäre Gesellschaften nicht überlebensfähig, weil sie gegen die Gesetze der Natur und auch gegen das menschliche Wesen sind. Nichtsdestotrotz bringen sie, wenn auch zeitlich begrenzt, für viele Menschen sehr unangenehme Zeiten mit sich.

Das Ziel des WEF (Weltwirtschaftsforum), eine Gesellschaft hervorzubringen, in der jeder arm aber glücklich lebt, ist absoluter Unfug, welcher, wie auch totalitäre Gesellschaften, elendiglich scheitern würde.

Zum WEF kommen in der Tat zahlreiche Milliardäre und führende Politiker, die sich gerne mischen und unter dem Kommando von Klaus Schwab – selbst ein Milliardär – zusammenfinden.

Allerdings wird auch das WEF in sich zusammenfallen, wenn die Milliardäre und die Trudeaus dieser Welt im größten Vermögenstransfer der Geschichte aus dem Spiel geworfen werden.

„in Kriegszeiten der verlässlichste Wertstoff des Vertrauens“

In bislang noch jeder Krise funktionierte Gold stets als Geld, für Nationen wie auch Privatpersonen. Da Gold universelles Geld ist, ist es auch des beste Tauschmittel für Menschen, die aus kriegszerütteten Ländern fliehen müssen. Da Krieg oft Inflation und Papiergeldentwertung hervorbringt, ist Gold der „VERLÄSSLICHSTE WERTSTOFF“, der in allen Ländern akzeptiert wird.

Doch warum steigt Gold dann nicht, und warum kaufen nicht mehr Menschen Gold, wenn es doch so billig ist?

Solche Fragen erreichen mich regelmäßig.

Zumindest sind alle Grundvoraussetzungen für steigende Goldkurse erfüllt:

Inflation

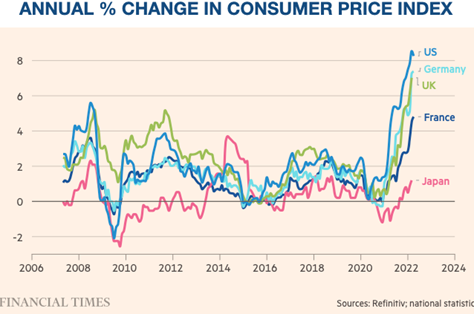

Die Inflation steigt rapide, und mit größter Sicherheit wird sie in vielen Ländern bald schon im 10 %+ -Bereich liegen.

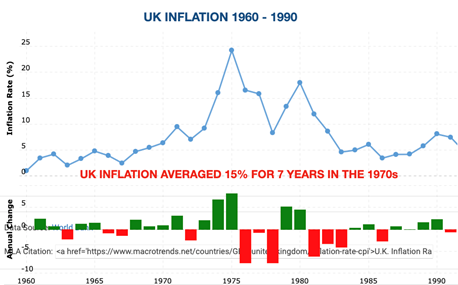

Da ich selbst schon Inflation erlebt habe – in den 1970ern in Großbritannien –, weiß ich auch, wie rapide sie ansteigen kann. Zwischen 1974 und 1981 hielt sich die Inflation in Großbritannien über der Marke von 10 %, mit einem Spitzenstand von 24 %. Der Durchschnittswert lag in diesem Zeitraum bei ca. 15 %.

Bei einer annualisierten Inflationsquote von 15 % verdoppeln sich die Preise alle 5 Jahre.

Es würden mich überraschen, wenn die Inflation in vielen westlichen Ländern nicht die Marke von 15 % erreicht.

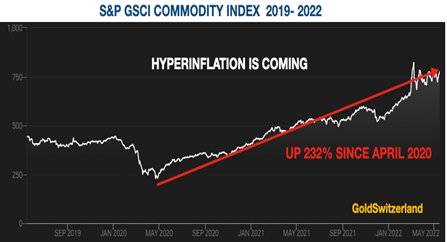

Rohstoffknappheiten

Derzeit herrscht eine globale Rohstoffknappheit. Die Preise begannen schon im April 2020 zu steigen. Der GSCI-Rohstoffindex ist seit April 2020 schon um 232 % gestiegen. Seit Beginn der Ukrainekrise bzw. seit dem 20.02.2022 sind die Rohstoffpreise um 18 % gestiegen. Die Welternährungsorganisation der UN erklärte schon im Herbst 2021, dass es katastrophale Nahrungsmittelknappheiten gäbe. Und das war noch vor den großen Lieferunterbrechungen aus der Ukraine und Russland.

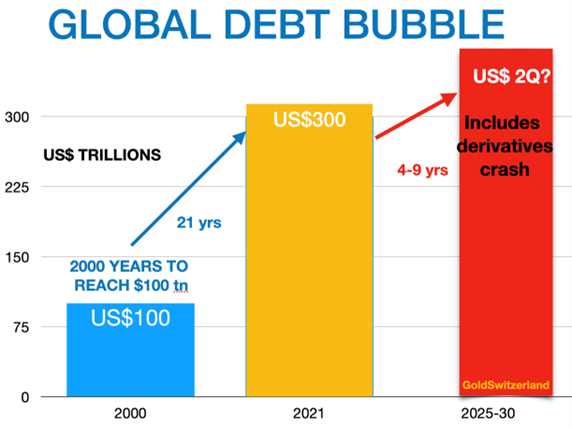

Anstieg der Globalen Verschuldung & des Geldangebots

Die globale Verschuldung wächst exponentiell an und hat sich in diesem Jahrhundert schon verdreifacht. Liegen die Wachstumsraten von Verschuldung und Geldangebot lange Zeit über dem Wachstum der Wirtschaftsleistung (BIP), so hat dies direkten Einfluss auf die Inflationsquoten.

Der größte Teil des seit der Großen Finanzkrise 2006-09 geschöpften Geldes hat nicht die Verbraucher erreicht, sondern ist in die Anlagemärkte geflossen (z.B. Aktien, Anleihen, Immobilien). Dadurch blieb die Geldumlaufgeschwindigkeit auf einem sehr niedrigen Niveau und hat – bis vor Kurzem – keinen Einfluss auf die Verbraucherpreise gehabt. Doch all das wird sich jetzt ändern; demnächst werden starke Inflationssteigerungen folgen.

Niemand hat Gold!

Wenn Gold also die Anlageklasse mit der besten Performance in diesem Jahrhundert ist, warum sind dann nur 0,5 % der Finanzanlagen in physischem Gold investiert?

Die Antwort lautet ganz einfach: Die meisten Anleger verstehen Gold nicht und haben es nicht auf dem Schirm. Deswegen ist Gold so billig.

Praktisch keiner der Anleger ist sich dessen bewusst, dass Gold in den vergangenen 22 Jahren die Anlageklasse mit der besten Performance gewesen ist.

Doch angesichts anhaltender Inflation werden insbesondere institutionellen Investoren zum Kauf von Inflationsabsicherungen verpflichtet sein. Aktien, Anleihen und Immobilien sind zu Blasen-Werten geworden, die ein massives Abwärtsrisiko haben und NULL Inflationsschutz bieten.

Viele Investoren werden sich deshalb physischem Gold und Edelmetall-Bergbauwerten zuwenden.

Der Gesamtwert der 33 größten Bergbauaktien beträgt nur 210 Milliarden $, wobei nur 6 Aktien einen Einzelwert von mehr als 10 Milliarden $ haben.

Die globale Aktienmarktkapitalisierung liegt bei knapp über 90 Billionen $; Goldbergbauwerte machen davon also nur 0,2 % aus.

Rechnet man den Gesamtwert des physischen Goldes für Privatinvestitionen hinzu, so belaufen sich die gesamten investierfähigen Goldanlagen auf 2,5 Billionen $. Gemessen an den globalen Finanzanlagen mit einer Gesamtsumme von 220 Billionen $ macht der Markt für Goldinvestitionen also nur 1 % der weltweiten Vermögensanlagen aus.

Hier wird ganz deutlich, dass die in Goldbergbauaktien oder physischem Gold investierten Gesamtsummen winzig ausfallen im Verhältnis zu allen anderen Finanzinvestitionen weltweit.

Wenn institutionelle und andere Investoren also an den Goldmarkt gehen und ihre Bestände dort von 0,5 % (anteilig an den globalen Finanzanlagen) auf 1 % erhöhen, dann ginge es hier um eine 1,1 Billionen $-Investition in Gold und Goldbergbauwerte, die nach heutigen Preisen 50 % dieses globalen Marktes ausmachen würde. Stiegen die Goldinvestments nun von 0,5 % auf 1,5 % der globalen Assets, so hieße das, dass das gesamte zu Investitionszwecken verfügbare Gold gekauft würde.

Hier wird schon klar, dass solche Mengen gar nicht verfügbar wären. Ein solcher Anstieg der Nachfrage im Goldsektor ließe sich nur zu viel höheren Preisen befriedigen, und das könnten ohne weiteres 10-mal so hohe Preise sein, oder mehr.

Gold kurz vor einer großen Bewegung

In den 1970ern stieg Gold um das 25-fache und pausierte dann fast 20 Jahre lang, während die Aktienmärkte deutlich stiegen. Zwischen 1999-2000 lotete Gold dann seine Talsohle aus. Seither schneidet Gold besser ab als Aktien und die meisten anderen Vermögensmärkte.

In Papiergeld gemessen stieg Gold zwischen 1999 und dem Hoch von 2011-12 um das ca. 8-fache.

Es macht den Eindruck, als hätte es seit dem Hoch von 2011-12 für sehr lange Zeit korrigiert. Schaut man sich aber den Jahreschart in Dollar unten an, sieht man, dass die Korrektur 3 Jahre dauerte – 2013 bis 2015.

Bei genauerer Betrachtung sieht man im Chart auch, dass es zwischen 2001 und heute nur drei Verlustjahre gab (rote Balken).

Wir haben es also jetzt schon mit einer sehr starken Performance zu tun – also noch bevor die Effekte aller oben genannten positiven Faktoren für Gold zum Tragen kommen.

Gold in Fiat-Geld zu messen, das sich entwertet, ist hier nicht sehr sinnstiftend. Wenn ich sage, dass Gold auf 25.000 $ steigen wird, dann bedeutet das rein gar nichts, wenn man diesen Preis nicht auch im Kontext von Inflation und Kaufkraft betrachtet.

Ich hatte vor vielen Jahren gesagt, dass Gold mindestens auf 10.000 $ in heutigem Geld steigen wird, was auch heute noch, angesichts aller derzeit positiven Faktoren für Gold, eine realistische Prognose ist.

Oder korrekter formuliert… angesichts der negativen Faktoren für Fiat-Geld und die Welt.

Also: Wann wird Gold dann steigen?

Wir, die seit 2002 persönlich und für unsere Investoren in größerem Umfang in physisches Gold investiert haben, machen uns nie Sorgen um kurzfristige Entwicklungen.

Gold ist für langfristige Vermögenssicherung und nicht für kurzfristige Belohnung.

Trotzdem weiß ich, dass viele Goldinvestoren, im Gegensatz zu den Vermögensschützern, nach wie vor ungeduldig sind.

Kurzfristig betrachtet, könnten wir diese Woche oder im Verlauf der kommenden Wochen eine Korrekturbewegung hinter uns haben. 1.800 $ dient als Unterstützung, doch wie wir alle wissen, werden Unterstützungslinien häufig getestet, damit die Long-Seite des Marktes kapituliert.

Also: Egal, was kurzfristig passieren wird, es ist von geringer Bedeutung.

Langfristige habe ich meine Meinung, dass Gold Stände erreichen wird, die heute kaum vorstellbar sind, nicht geändert.

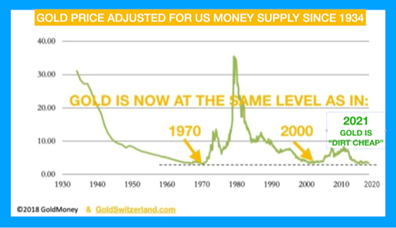

Gold so billig wie 1971 und 2000

Zum Abschluss noch mein Lieblingschart. Er zeigt, dass Gold – im Verhältnis zum US-Geldangebot – auch heute noch so billig ist wie 1971, als der Preis bei 35 $ lag, und auch wie 2000, als Gold bei 290 $ stand.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.