Die US-Wirtschaft sendet weiterhin sehr gemischte Signale.

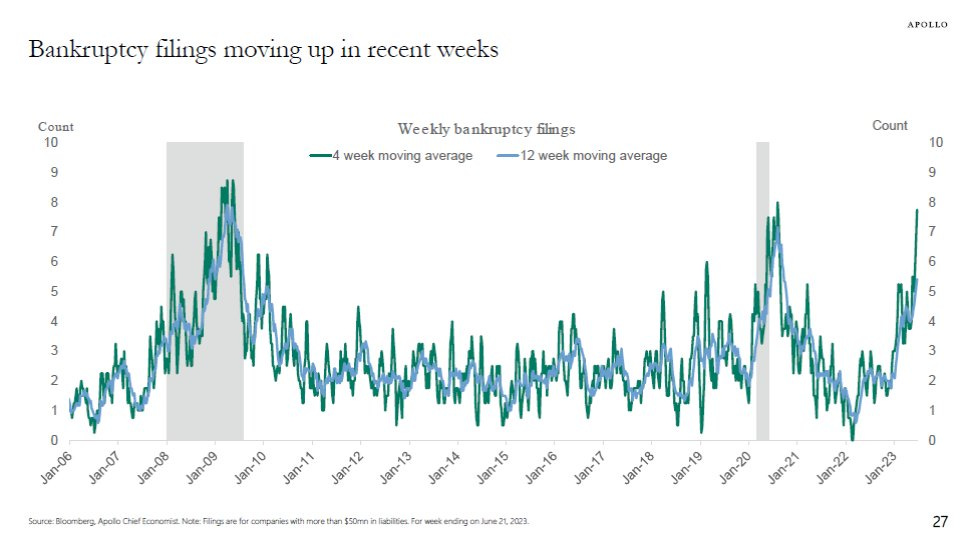

Die Zahl der Insolvenzfälle hat in den Vereinigten Staaten in den letzten Wochen stark zugenommen:

Das bestätigt die Annahme, dass immer mehr Unternehmen unter den Zinsanhebungen zu leiden beginnen, die ihre Refinanzierung verkomplizieren.

Manche Wirtschaftssektoren bleiben dennoch euphorisch.

Das gilt besonders für die Kreuzschifffahrt, einen Schlüsselsektor der Tourismusbranche.

Das Unternehmen Carnival konnte im letzten Quartal Rekordergebnisse verbuchen. Die Aktie des Branchenführers hat ihren Kurs seit März verdoppelt:

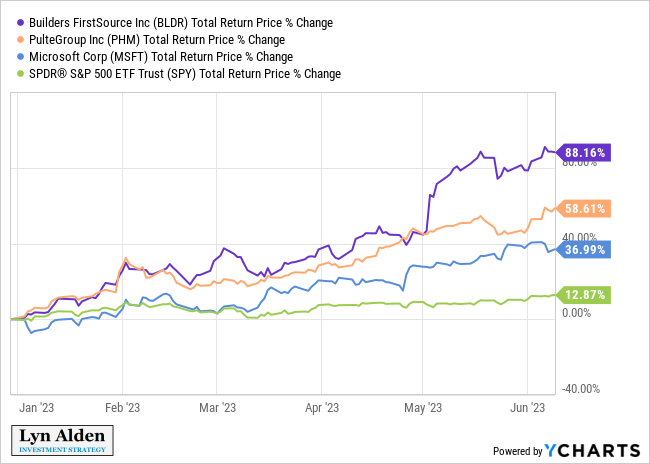

Auch die amerikanischen Bauunternehmen, die mit dem Bau von Neuimmobilien beauftragt sind, zählen zu den großen Gewinnern der letzten Hausse an den Märkten. Die Aktien der Baubranche übertreffen gar die Performance der Technologie-Stars:

Die Bauunternehmen profitieren von zwei vorteilhaften Entwicklungen:

- Die Rohstoffpreise sind in den letzten Wochen eingebrochen, wodurch sich ihre Gewinnmargen verbessern. Die Situation ist nicht mit der des Vorjahres vergleichbar.

- Die Verkaufszahlen bestehender Immobilien sind stark rückläufig, und da es sich dabei um den Hauptkonkurrenzmarkt handelt, richtet sich die Nachfrage fast ausschließlich auf Neubauten.

Der Markt für bestehende Immobilien ist aus einem sehr einfachen Grund eingebrochen: Die Eigentümer haben zu Festzinsen gekauft, die deutlich unter dem aktuellen Zinsniveau liegen. Da die Zinsen stark gestiegen sind, gibt es für die Eigentümer heute keinen Anreiz, umzuziehen. Nach Angaben des Instituts Redfin haben 82,4 % aller Hauseigentümer einen Hypothekensatz von weniger als 5 % und 62 % bezahlen weniger als 4 %. 23,5 % der Eigentümer zahlen sogar nur einen Zinssatz von weniger als 3 %! Die Zinserhöhungen der Fed haben den Markt für bestehende Immobilien zerstört, und das ist der Hauptfaktor, der den Markt für Neubauten stützt.

In anderen Ländern unterscheidet sich die Lage am Immobilienmarkt.

Im Vereinigten Königreich läuft beispielsweise die Zinsbindung für 800.000 Hauseigentümer bis zum Ende des Jahres aus, bis Ende 2024 sind 1,6 Millionen Hausbesitzer betroffen. Deren Ratenzahlungen werden mit den neuen Zinssätzen regelrecht explodieren. Damit könnte sich auch das Angebot an bestehendem Wohnraum erhöhen. Das gleiche Phänomen beobachten wir in Kanada, wo Finanzierungen mit variablem Zinssatz viel weiter verbreitet sind als in den USA.

In Australien müssen nicht weniger als 880.000 Immobilienbesitzer innerhalb der nächsten sechs Monate von einem festen auf einen variablen Zinssatz wechseln. Nächstes Jahr laufen 450.000 weitere Kreditverträge aus. Beim aktuellen Zinsniveau müsste ein Haushalt mit einem Kredit über 1 Million $ monatlich 2000 $ zusätzlich zahlen (bzw. 24.000 $ jährlich), um seinen Zahlungsverpflichtungen gegenüber der Bank gerecht zu werden.

Dieses Mal ist die Lage im Immobiliensektor im Rest der Welt weit angespannter als in den Vereinigten Staaten.

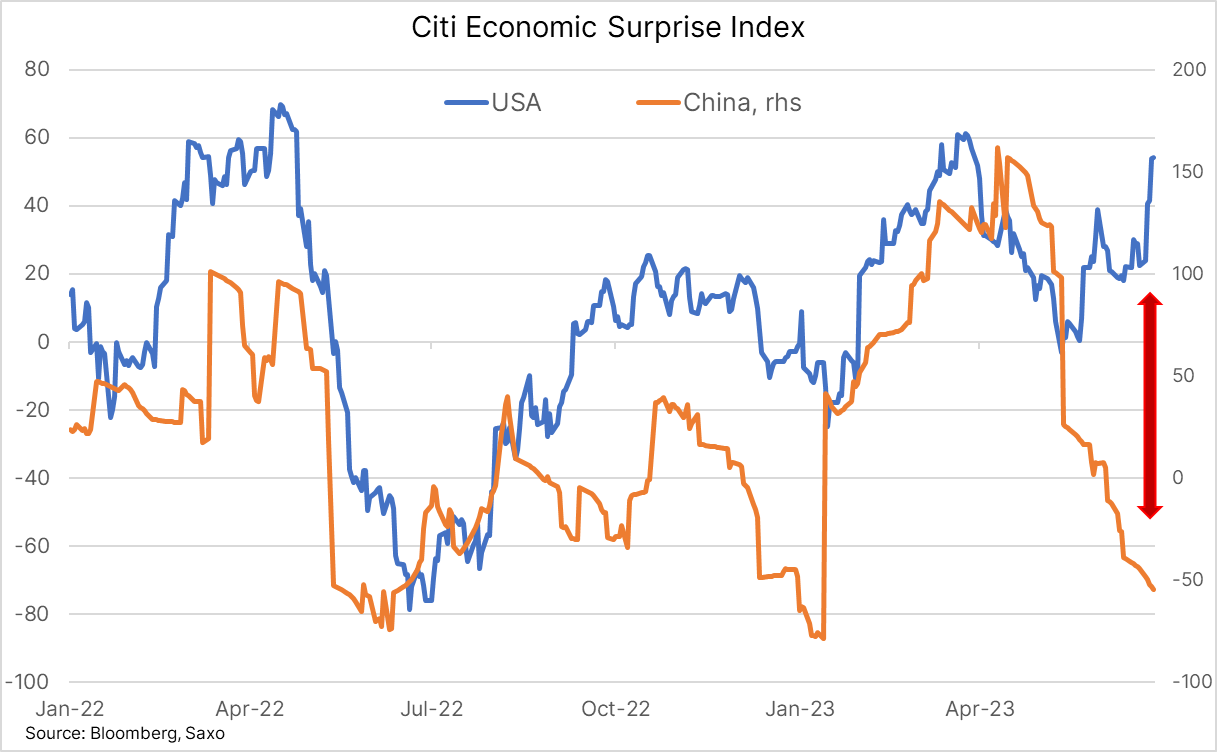

Im Allgemeinen zeigt die US-Wirtschaft zurzeit eine bessere Entwicklung als die Wirtschaft anderer Staaten. Vor allem China bleibt seit April zurück und der wirtschaftliche Überraschungsindex des Landes ist deutlich gesunken, während er in den USA wieder zulegt:

Das schlägt sich auch in der Performance der amerikanischen Tech-Werte gegenüber den chinesischen Aktien nieder:

Der Rückgang der Wirtschaftsaktivität in China ist teilweise auf die gesteigerte Wettbewerbsfähigkeit Japans infolge des Wertverlusts der japanischen Währung zurückzuführen.

Seit 2019 hat der Yen gegenüber dem Dollar rund 50 % eingebüßt:

Und seit 2020 hat die japanische Währung gegenüber dem Yuan 30 % nachgegeben:

Die Hausse des Goldkurses in Yen seit 2020 ist spektakulär. Der Preis des gelben Metalls hat sich in nur drei Jahren verdoppelt…

Der Absturz der japanischen Währung birgt kurzfristig das Risiko einer Abwertung des Yuan. Es ist kaum damit zu rechnen, dass die chinesischen Entscheidungsträger weiterhin tatenlos zusehen, wie Japan China an den wichtigsten Exportmärkten des Landes zunehmend Konkurrenz macht.

Eine Abwertung des Yuan bliebe nicht ohne Folgen für die Rohstoffpreise.

Kupfer weigert sich aktuell, den Einbruch des Kurses durch die Untergrenze seiner bearishen Flagge zu bestätigen. Eine Konjunkturabschwächung in China sollte die Baisse des Metalls jedoch verstärken:

Die historisch niedrigen Kupferbestände und das Risiko einer Abwertung der chinesischen Währung stützen den Preis des Metalls aktuell. Die drohende Rezession sollte allerdings zu einem sehr deutlichen Rücksetzer führen.

Der Goldkurs hätte angesichts der schwachen chinesischen Nachfrage und des Dollars in Topform stärker nachgeben müssen. Der fortgesetzte Aufwärtstrend der US-Währung gegenüber dem Yen sollte den Goldkurs kurzfristig weiter unter Druck setzen. Doch auch hier stützt die Nachfrage nach physischem Gold den Kurs in dieser Konsolidierungsphase.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.