Lemminge haben eine Herdenmentalität. Der Masse zu folgen, kann jedoch schwerwiegende Konsequenzen haben – z.B. von Klippen stürzen und im Ozean ertrinken. Denselben Instinkt finden wir bei vielen Investoren. Sie folgen der Masse, sie kaufen oder verkaufen, wenn auch andere das tun. Am Ende sind die Konsequenzen wahrscheinlich nicht ganz so fatal wie bei den Lemmingen. Trotzdem: Wer der Masse folgt, wird praktisch nie eine erfolgreiche langfristige Anlage-Performance erzielen.

Die größten Investmentgewinne werden für gewöhnlich langfristig erzielt. Entscheidend dabei ist, dann zu kaufen, wenn ein Investment unterbewertet und unbeliebt ist. Das Risiko wird dabei deutlich verringert und der potentielle Gewinne somit erhöht.

JESSE LIVERMORE – SITZEN UND ABWARTEN

Geduld und das Warten auf die richtige Gelegenheit sind beim Investieren extrem wichtig. Jesse Livermore meinte dazu: „Durch Nachdenken habe ich nie viel Geld verdient, durch Sitzen und Abwarten schon.“

Ich verfolge den Goldmarkt wahrscheinlich schon länger als die meisten Menschen und tue es bis heute, nachdem ich in den 1950ern meine ersten Goldmünzen bekam. Doch erst nach Nixons desaströser Entscheidung vom 15. August 1971 wurde es tatsächlich aufregend, die Wertentwicklung meiner Münzen zu verfolgen.

LEKTION AUS DER BERGBAUBLASE IN AUSTRALIEN

Die Kurswelle von 35 $ 1971 auf 850 $ 1980 war natürlich spektakulär. Ich besaß zudem einige australische Bergbauaktien, da die Bank, für die ich in Genf arbeitete, damals von Adolf Lundin beraten wurde. Adolf Lundin war ein legendärer Rohstoffinvestor aus Schweden, der in Genf lebte. Leider verstarb er viel zu früh im Jahr 2006, doch seine Söhne trieben die Erweiterung der Lundin Group zu einer der weltweit erfolgreichsten Firmen im Rohstoffsektor weiter voran.

Also machte ich damals 1969 meine ersten Investitionen bei Bergbauaktien, den Empfehlungen Lundins folgend. Ich erinnere mich, dass uns Adolf Lundin aus Australien mitten in der Nacht (für uns in Europa) die heißesten Tipps per Telefon durchstellte. Damals boomte der Bergbausektor. Die berühmt-berüchtigste Firma war Poseidon, ein Nickelproduzent, deren Aktien drastisch stiegen und später einbrachen. Ich habe also schon früh über die Volatilität im Bergbausektor gelernt, die manchmal durch unehrliche Berichterstattung über Entdeckungen angeheizt wurde.

DERIVATE & SCHULDEN MACHEN GOLD ZU EINER NOTWENDIGKEIT

Nach dem Kurshoch von 1980, als Gold und der Goldbergbausektor zu fallen begannen, war ich mit meinem Arbeitsleben beschäftigt und hörte auf, den Rohstoffsektor weiter zu verfolgen. In den 1990ern begann ich schließlich, globale Finanz- und Wirtschaftsrisiken zu analysieren; und ich kam zu dem Schluss, dass die Weltwirtschaft irgendwann sehr heftige Probleme bekommen würde. Zu jener Zeit machte ich zwei Bereiche aus, die höchstwahrscheinlich dafür sorgen würden – Derivate und Schulden.

Ich suchte nach dem besten Weg, um sich gegen diese Risiken abzusichern, und Gold war augenscheinlich die beste Lösung. Allerdings war Gold zu dieser Zeit vollkommen altmodisch, zudem reduzierten die Zentralbanken weltweit ihre Goldbestände. Vom 1980er Goldhoch bei 850 $ stürzte Gold auf knapp über 300 $ im Jahr 1982. Anschließend verlief es in einer Spanne zwischen 300 $ und 500 $, bis es durch Zentralbankenverkäufe im Jahr 1999 auf ein Tief von 250 $ geschickt wurde. Ende 2001 schien es sich schließlich am Dreh- und Angelpunkt bei ca. 300 $ stabilisiert zu haben.

GOLD WURDE FÜR UNS ZUR PRIMÄREN ANLAGE UND ABSICHERUNG

An diesem Punkt trafen wir die Entscheidung, dass das Risikoverhältnis jetzt passend schien, weil Gold vollkommen unbeliebt und unterbewertet war. Wir entschieden uns also Anfang 2002, physisches Gold zu unserer Primäranlage zu machen – als sein Preis bei 300 € bzw. 200 £ stand. Unser Firmensitz war damals in Großbritannien.

Als wir 2002 schließlich in physisches Gold investierten, hatte ich auf jeden Fall schon sehr lange „gesessen und abgewartet“. Gold begann seinen derzeitigen Bullenmarkt im Jahr 1971 bei 35 $, es markierte dann 1980 vorübergehend ein Hoch bei 850 $ und verbrachte anschließend 20 Jahre mit Korrekturen. Doch der Goldbullenmarkt war keinesfalls vorbei, dafür sorgten schon die Zentralbanken. Sie führten ihre unverantwortliche Geldpolitik fort, was zu chronischer Kreditexpansion und Währungsentwertung führte – und somit auch zur permanenten Schaffung einer Untergrenze für den Goldpreis.

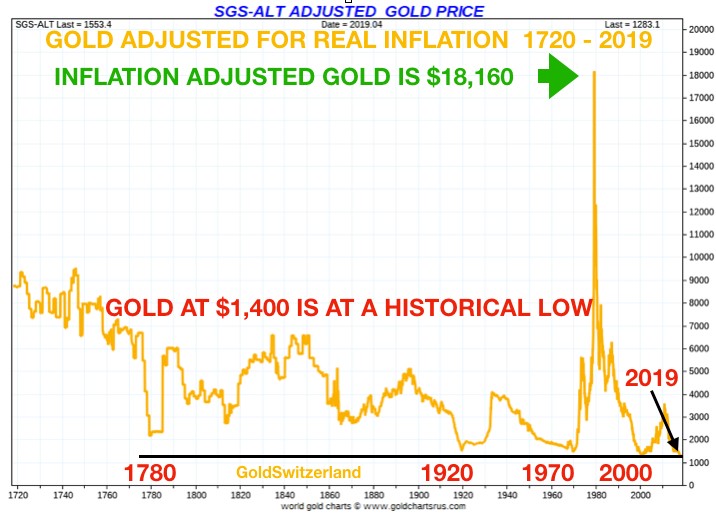

Auf inflationsbereinigter Basis befand sich Gold im Jahr 2000 auf dem tiefsten Punkt seit 1971, als der Goldpreis bei 35 $ pro Unze lag (Grundlage sind die Inflationsberechnungen von Shadow Government Statistics).

Im real-inflationsbereinigten Gold-Chart unten sehen wir, dass man diese großartige Versicherung heute an einem historischen Allzeittief kaufen kann. Bei aktuell 1.400 $ ist Gold billiger als im Jahr 2000, als es 280 $ kostete, und billiger als 1970, als es bei 35 $ stand, und auch billiger als 1780, als die Goldunze in London bei 4 £ gehandelt wurde.

Der Chart oben zeigt auch Folgendes: Das 850 $-Top von 1980 läge heute, inflationsbereinigt, bei 18.160 $. Nichts spricht dagegen, dass Gold diesen Stand in den nächsten Jahren erreichen wird, vor allem, wenn der Papiergoldmarkt implodiert.

Seitdem wir 2002 Gold kauften, „sitzen“ wir. Wir kauften Gold nicht zu Spekulationszwecken und wir kauften Gold nicht, um Kursbewegungen mitzunehmen. Nein, wir kauften Gold für langfristige, inflationsbereinigte Anlagewertsteigerung und vor allem um unsere Vermögen vor einem extrem prekären globalen Wirtschafts- und Finanzsystem zu schützen.

In den Worten Ralph Waldo Emersons:

„DAS VERLANGEN NACH GOLD GILT NICHT GOLD SELBST. ES GILT IHM ALS MITTEL ZU FREIHEIT UND NUTZEN“

EINE CHANCE, WIE MAN SIE NUR EINMAL IM LEBEN BEKOMMT

Als frische Eigentümer der besten für Geld erhältlichen Versicherung, verfolgten wir den Plan, diesen Schutz auf unbestimmte Zeit zu halten.

Das bestgehütete Geheimnis der Welt ist, dass man eine Anlage mit den folgenden Merkmalen tatsächlich kaufen kann:

- die beste Versicherung gegen finanzielle wie ökonomische Risiken

- die ultimative Vermögenserhaltungsanlage

- erhält ihren realen, inflationsbereinigten Wert im Wandel der Zeiten

- hat einen stabilen intrinsischen Wert

- ist vollkommen liquide

- ist ein Tauschmittel und das einzige Geld, das bis heute überlebt hat

- steht mit keinen Verbindlichkeiten oder Schulden in Verbindung

- hohes Potential erheblicher Anlagewertsteigerung

Hier haben wir eine Gelegenheit, wie sie sich nur einmal im Leben bietet: der Erwerb einer Versicherung, die zudem eine erstklassige Investition ist – oder eines Investments, das zugleich die ultimative Versicherung ist. Und all das zu den niedrigsten Ständen, die es jemals gab – real und inflationsbereinigt.

VERMÖGENSSCHUTZINVESTOREN VERKAUFEN IHR GOLD NICHT

Seit 2002 sitzen wir mit unserer Goldposition; und praktisch alle Investoren, die wir beraten, haben ihr Gold nach dem Kauf ebenfalls behalten.

Also: Wann werden wir unser Gold komplett oder teilweise loswerden und auch unseren Anlegern dazu raten? Erstens: Ich bezweifle, dass wir unser Gold jemals komplett veräußern werden. Denn Gold ist Generationsvermögen und eine Anlage, die stets die Basis der eigenen Vermögenspyramide bilden sollte.

Heute halten die meisten der von uns beratenen Kunden mindestens 25 % ihrer Finanzanlagen in Gold. Bei einigen liegt der Prozentsatz deutlich höher. An dieser Stelle muss natürlich darauf hingewiesen werden, dass unsere Kunden der festen Überzeugung sind, dass Vermögensschutz extrem wichtig ist in einer Zeit, in der das Risiko im Finanzsystem größer ist als jemals zuvor.

Doch selbst wenn wir immer etwas Gold behalten werden, so wird eine Zeit kommen, in der Gold überbeliebt und überbewertet sein wird. Ich gehe nicht davon aus, dass dies in den kommenden Jahren der Fall sein wird – ob nun in 5 Jahren, 10 Jahren oder sogar danach. Wenn der Zeitpunkt gekommen ist, werden wir den Zustand der Weltwirtschaft und des Finanzsystems analysieren und entscheiden, ob wir unsere Goldbestände verringern und was wir mit dem Erlös anstellen werden.

Sollte das Finanzsystem weiterhin große ungelöste Probleme haben – wie massive Schulden- und Derivatemengen –, dann wäre dies immer noch nicht der richtige Ort für unsere Geldanlagen. Erst wenn die Schulden- und Derivateblase geplatzt und das Finanzsystem umstrukturiert ist, wäre die Unterbringung von Geld und Anlagen im Finanzsystem wieder sicher.

MIT GOLD WERDEN UNGLAUBLICHE SCHNÄPPCHEN GEMACHT

Sollte sich dann die Gelegenheit bieten, sein Gold gegen reale Anlagen wie Land, ertragreiche Immobilien oder stabile Unternehmen tauschen zu können, so wäre das eine sehr ernstzunehmende Chance. Die Geschichte steckt voller Beispiele für Menschen, die ihr Gold einsetzten, um in Zeiten ökonomischer Verwerfungen und Hyperinflation absolute Schnäppchen zu machen.

Wenn die Zeit gekommen ist, werden Investoren mit größeren Goldbeständen in der Lage sein, mit ihrem Gold wertvolle Assets zu kaufen – für einen Bruchteil der Vorkrisenkosten. Preissenkungen von 90 %-95 % sind nicht ungewöhnlich für diese Zeiten, besonders dann, wenn in Goldgramm oder Goldkilo gerechnet wird.

Für diejenigen, die über kleinere Goldbestände verfügen, ist es die Garantie, dass sie weiterhin ein anständiges Leben führen können – und nicht, wie beispielsweise heute die Venezolaner, in absolutem Elend leben werden.

ZURÜCKHALTUNG UND SEINEN NÄCHSTEN HELFEN

Doch Folgendes darf nicht vergessen werden: Als Goldeigentümer ist es extrem wichtig, sich in Zurückhaltung zu üben – sozial und mit Blick auf die persönliche Sicherheit. Es wird von essentieller Bedeutung sein, nicht mit seinem Vermögen zu prahlen, so wie einige Menschen es heute tun. Es wird ebenfalls sehr wichtig sein, seiner Familie und engen Freunden zu helfen. Es wird viele Menschen geben, die Ihre Unterstützung benötigen werden.

Denken Sie daran, dass es angesichts bankrotter Staaten praktisch keine Sozialleistungen oder Renten geben wird.

GOLD IST HEUTE SO BILLIG WIE 1970 UND 2000

Der inflationsbereinigte Chart oben ist eine Möglichkeit der Darstellung des realen Wertes von Gold. Eine andere Methode ist die Bereinigung des Goldpreises um den Anstieg des US-Geldangebots. Der Chart unten zeigt, dass Gold auf dieser Basis heute so billig ist wie im Jahr 2000 bei 280 $ oder 1970 bei 35 $. Also: Ungeachtet der verwendeten Methode muss man feststellen, dass Gold heute ein absolutes Schnäppchen ist.

GOLD BEREINIGT UM US-GELDANGEBOT

GOLD ADJUSTED FOR US MONEY SUPPLY

ES WIRD KEINEN UNTERSCHIED MACHEN, WAS IHR GOLD EINST KOSTETE

Wie oben erwähnt, kauften wir 2002 Gold für uns und für die Menschen, die wir zu dieser Zeit beraten hatten. Zu diesem Zweck entwickelten wir das beste und sicherste Verfahren für den Erwerb und die Verwaltung physischer Goldbestände. Einige Jahre später, 2005, öffneten wir uns auch außenstehenden Investoren.

Einige dieser Investoren kauften früh, andere kauften zu höheren Preisen, als der Goldpreis dann schnell in Richtung seines 2011er-Tops bei 1.920 $ stieg. Das Gute dabei ist: Es wird keinen Unterschied machen, bei welcher Marke Sie Ihr Gold in den vergangenen 17 Jahren gekauft haben, da der Goldpreis ein Vielfaches der aktuellen Stände erreichen wird. Wie ich schon schrieb: Gold wird in den nächsten 5 bis 10 Jahren die ultimative Form der Vermögenssicherung sein und zudem eine erstklassige Anlage.

Einige von uns legten ihre Goldpositionen vor 17 Jahren an, viele andere später. Da aber alle von uns Gold aus Vermögensschutzgründen halten, werden wir noch auf viele Jahre hinweg „sitzen und abwarten“, ohne uns die geringsten Sorgen um den Wert unserer Goldbestände zu machen.

WIR WISSEN MIT ABSOLUTER SICHERHEIT, DASS REGIERUNGEN UND STAATEN WEITERHIN FÖRDERLICH SEIN WERDEN, INDEM SIE DIE WIRTSCHAFT ZERSTÖREN, DEFIZITE UND SCHULDEN ERHÖHEN UND WÄHRUNGEN BIS ZUR WERTLOSIGKEIT ENTWERTEN WERDEN.

AUS DIESEN GRÜNDEN HALTEN WIR GOLD UND KÖNNEN NACHTS GUT SCHLAFEN.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.