Die Welt erlebt heute das Ende eines Währungs- und Finanzsystems mit, das die Chinesen schon 1971 prognostizierten, kurz nachdem Nixon das Goldfenster geschlossen hatte.

Man denke dabei auch Worte von Mises: „Es gibt keine Möglichkeit, den finalen Zusammenbruch eines Booms zu verhindern, der durch Kreditexpansion erzeugt wurde.“

Die Geschichte zeigt uns, dass wir jetzt den Punkt erreicht haben, ab dem es kein Zurück mehr gibt.

Geschichtsverleugnung wird von nun an nicht nur sehr teuer werden, sondern auch zur Komplettzerstörung von Anlegervermögen führen.

Politiker lüger unweigerlich

Die Geschichte lügt nie, Politiker hingegen lügen unweigerlich. In einem Scheinsystem, das auf Scheinwerten aufbaut, gilt das Lügen als essentieller Bestandteil im politischen Überlebenskampf.

Man schaue sich nur Nixons unwissende und unverantwortliche Aussagen vom 15. August 1971 an, als er die Golddeckung des Dollars, und somit die Golddeckung aller anderen Währungen, entfernte.

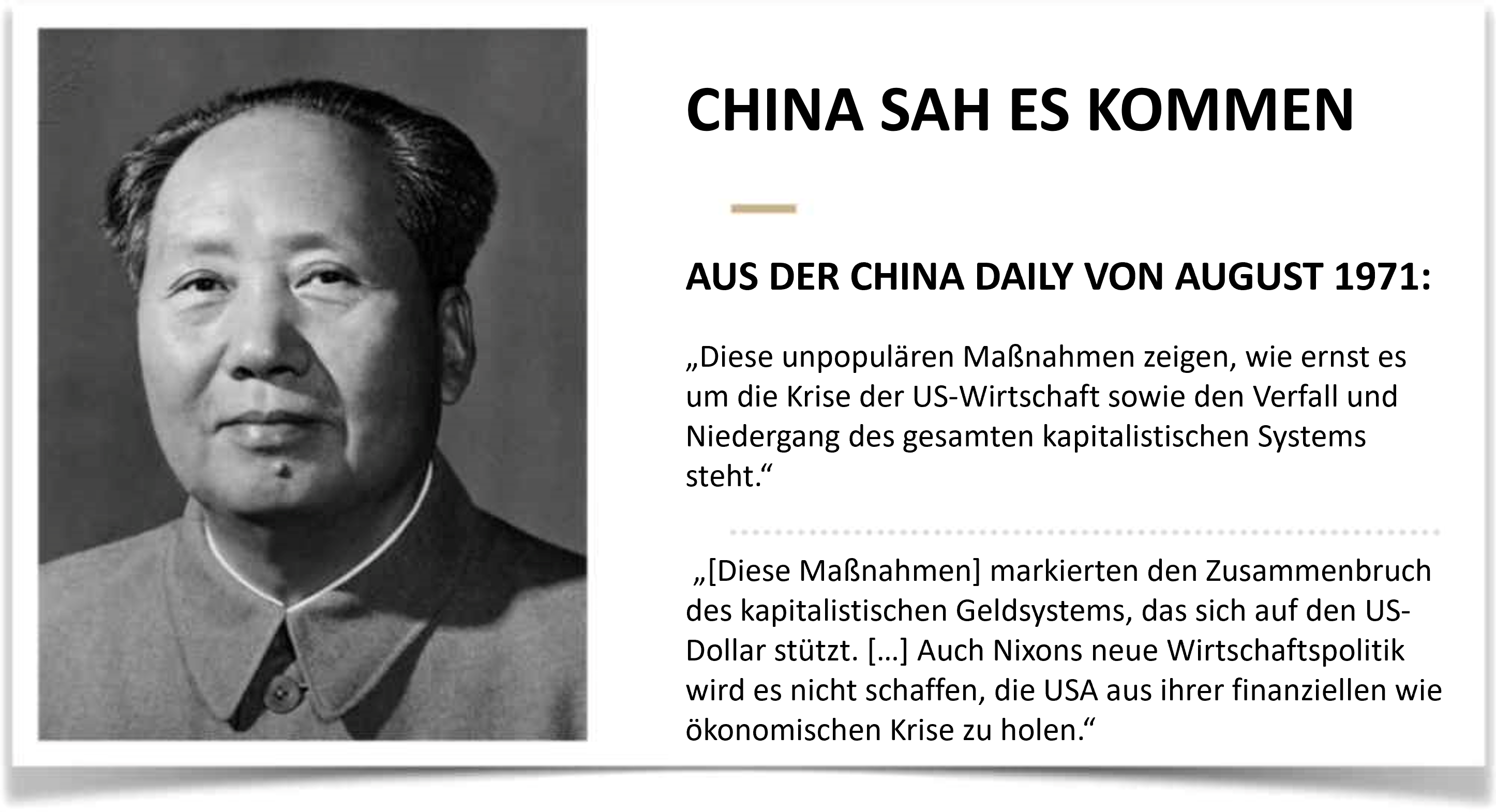

Im weiteren Verlauf werden wir zeigen, wie hellsichtig die chinesischen Führer mit Blick auf die Vereinigten Staaten und deren Ökonomie waren.

Und das sind Nixons (genannt „Tricky Dick“) Lügen:

- Die Aussetzung der Dollar-Gold-Konvertibilität von 1971 ist auch 52 Jahre später noch in Kraft.

- Während der Dollar seit 1971 fast 99 % verloren hat, lässt auch die „Wirtschaftsstärke“ stark nach – eine Wahrheit, die durch die Nutzung einer Fiat-Währung als Grundmaßstab überdeckt wird.

- Und nun zur letzten Lüge: „Euer Dollar wird auch morgen noch so viel wert sein.“. Genau Dick, damit hast du fast ins Schwarze getroffen! Er ist heute immer noch nur 1 % dessen wert, was er damals, als das Goldfenster geschlossen wurde, wert war.

Das politische System ist ganz klar eine Farce. Man muss lügen, um gewählt zu werden, und man muss lügen, um an der Macht zu bleiben. Die leichtgläubigen Wähler erwarten genau das. Und die traurige Folge ist, dass sie immer wieder betrogen werden.

China prognostizierte die konsequenzen schon 1971

Nachdem Nixon also das Goldfenster geschlossen hatte, waren in Chinas offiziellem Nachrichtenmedium, der People’s Daily, folgende Feststellungen zu lesen:

Die Chinesen hatten die Konsequenzen jener desaströsen US-Entscheidung, die nach chinesischer Einschätzung das westliche Währungssystem zerstören würde, ganz klar verstanden.

- Ernste Krise der US-Wirtschaft, Verfall und Niedergang des kapitalistischen Systems

- Kennzeichen des Zusammenbruchs des kapitalistischen Systems, das sich auf den US-Dollar stützt

- Nixons Politik kann die USA nicht aus der Finanz- und Wirtschaftskrise holen

Ich bin mir ziemlich sicher, dass das offizielle Statement Chinas von der damaligen US-Administration ins Lächerliche gezogen wurde. Wie die meisten westlichen Regierungen zeigte die US-Regierung damit ihre Arroganz und ihre komplette geschichtliche Unkenntnis.

Wie Recht die Chinesen hatten.

Allerdings ist der Weg in den Untergang kein unmittelbarer; seit 50 Jahren beobachten wir den klaren „Niedergang des kapitalistischen Systems“. Es ist aber unwahrscheinlich, dass das Ende des aktuellen Systems noch weit entfernt ist.

Interessanterweise scheint es so, als ob ein kommunistisches, undemokratisches System so viel hellsichtiger ist als der sogenannte demokratische Westen. Es ist jedenfalls von Vorteil, keine Wählerstimmen kaufen zu müssen.

Irrelevant, welche währung im entwertungswettlauf gewinnt

Da das Währungssystem in seiner Gesamtheit implodieren wird, ist es aus meiner Sicht vollkommen irrelevant, wohin es auf kurze Sicht mit dem US-Dollar geht, solange dieser anhand von anderen Fiat-Währungen gemessen wird.

Das Dilemma ist, dass die meisten „Experten“ den Dollar Index (DXY) heranziehen, um die Stärke oder Schwäche des Dollars zu bemessen. Das ist so, als würde man immer schön die Karriereleiter nach oben klettern, um dann festzustellen, dass die Leiter am falschen Gebäude lehnt.

Es ist abwegig, den Dollar anhand seiner Komplizen (der anderen Fiat-Währungen) zu messen, denn auch sie befinden sich auf den Weg in den Untergang.

Im Dollar Index wird der Dollar zu sechs weiteren Fiat-Währungen ins Verhältnis gesetzt: Euro, Pfund, Yen, Kanadischer Dollar, Schwedische Krone und Schweizer Franken. Der chinesische Yuan glänzt hier durch Abwesenheit, obgleich China die zweitgrößte Wirtschaft der Welt ist.

Die Krux an der Sache ist aber, dass sich der Dollar ein Entwertungsrennen mit diesen sechs anderen Währungen liefert.

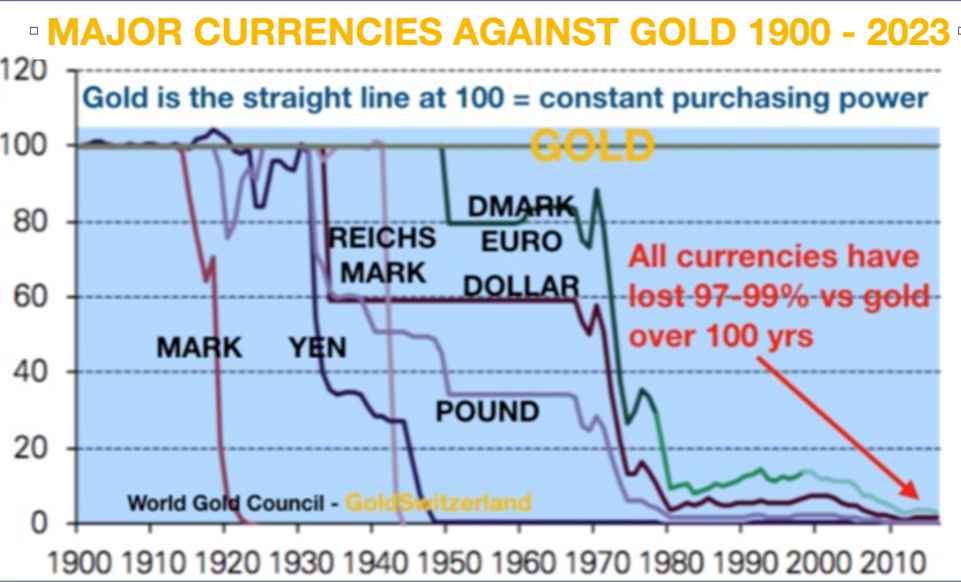

Seitdem Nixon 1971 das Goldfenster schloss, ist der Wert aller sieben Währungen (US-Dollar eingeschlossen) effektiv um 97 bis 99 % gefallen.

„Effektiv“ bedeutet in diesem Kontext: gemessen an „konstanter Kaufkraft“.

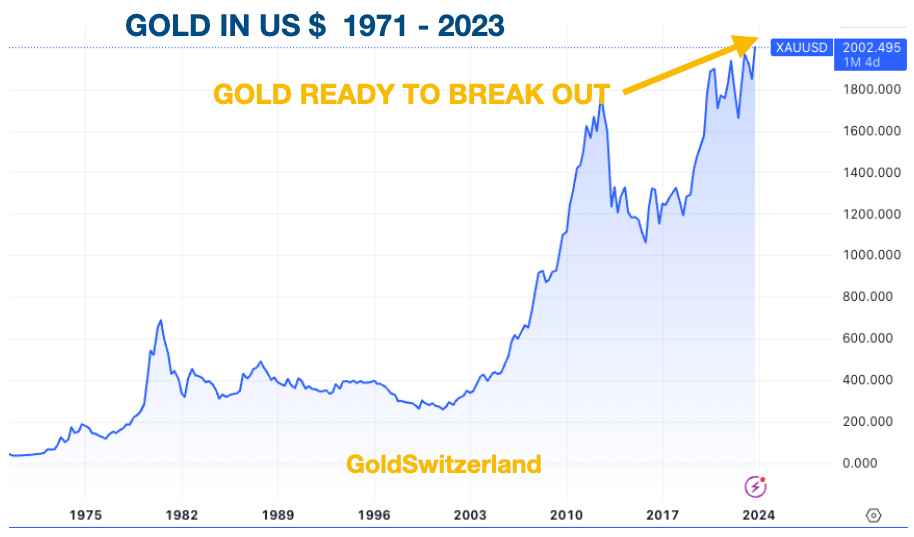

Und das einzige Geld, das seine Kaufkraft seit über 5.000 Jahren konstant halten konnte, ist natürlich das Gold.

Um es also ganz klar zu sagen: GOLD ist das einzige Geld, das im Verlauf der Geschichte überlebt hat!

Alle anderen Währungen sind unweigerlich auf NULL gefallen, und zwar ausnahmslos.

Schon 1729 meinte Voltaire:

„PAPIERGELD KEHRT FRÜHER ODER SPÄTER ZU SEINEM INNEREN WERT ZURÜCK – NULL.“

Im Verlauf der Geschichte wurde noch jede Währung von diesem Schicksal ereilt.

Jede einzelne Währung ist unweigerlich auf NULL gefallen. Und genau dorthin sind auch der Dollar und seine Lakaien unterwegs.

Darüber zu streiten, ob sich eine Währung, die in den letzten 52 Jahren um 98,2 % gefallen ist, in den nächsten ein, zwei Jahren stärker oder schwächer entwickeln wird, geht wirklich am Thema vorbei.

Es ist buchstäblich 100%ig sicher, dass der Dollar und jedes andere Fiat-Geld den Zyklus (welcher 1913 mit der Gründung der Federal Reserve begann) bis zum Ende durchlaufen werden und somit auch noch die verbleibenden 1 bis 3 Prozent fallen werden, die sie vom NULLPUNKT trennen.

Dabei darf nicht vergessen werden, dass der finale Verfall aus heutiger Sicht wie ein 100 %iger Wertverlust wirken wird.

Brent Johnson & Matt Piepenburg besprechen den dollar

Darüber zu diskutieren, ob der aktuell bei 103 Punkten stehende Dollar Index zuerst noch auf 150 steigen wird, wie Brent Johnson anhand seiner „Dollar-Milk-Shake“-Theorie argumentiert, oder ob er von nun an fallen wird, wie Matt Piepenburg behauptet, tut wirklich nichts zur Sache.

In diesem Entwertungswettlauf gibt es keinen Preis für den Sieger. Effektiv betrachtet, hat der Dollar seit 1971 schon fast 99 % an Wert verloren. Er hat also noch etwas mehr als 1 %, bis er den NULLPUNKT erreicht.

Und wie die Geschichte uns lehrt, ist dieser finale Verfall UNAUSWEICHLICH.

Warum sich also Gedanken machen, ob zuerst der Dollar oder der Euro wertlos wird? Dieses Thema ist so umstritten wie belanglos.

Brent Johnson und Matt Piepenburg diskutierten kürzlich auf Adam Taggarts neuer Plattform „Thoughtful Money“. Adam ist ein herausragender Moderator mit tollen Gästen; Brent wie Matt waren hervorragend beim Präsentieren der Argumente für und gegen den Dollar. Und obgleich beide Gold mögen und verstehen, haben sie sich zu weit in diese Diskussion über steigende / fallende Dollarkurse ziehen lassen, anstatt den Fokus auf das einzige Geld zu setzen, das im Verlauf der Geschichte überlebt hat. Dennoch weiß ich, dass Brent genau wie Matt Gold als die ultimative Geldform wertschätzen.

Nicht alle währungen sind schlecht

Aufgrund von Lügen und dürftigem Realwachstum haben wir bislang eine traurige Entwicklung bei der Weltreservewährung beobachten müssen, die insgesamt auf ökonomische Fehlverwaltung, beruhend auf Verschuldung und Geldschöpfung, zurückzuführen ist.

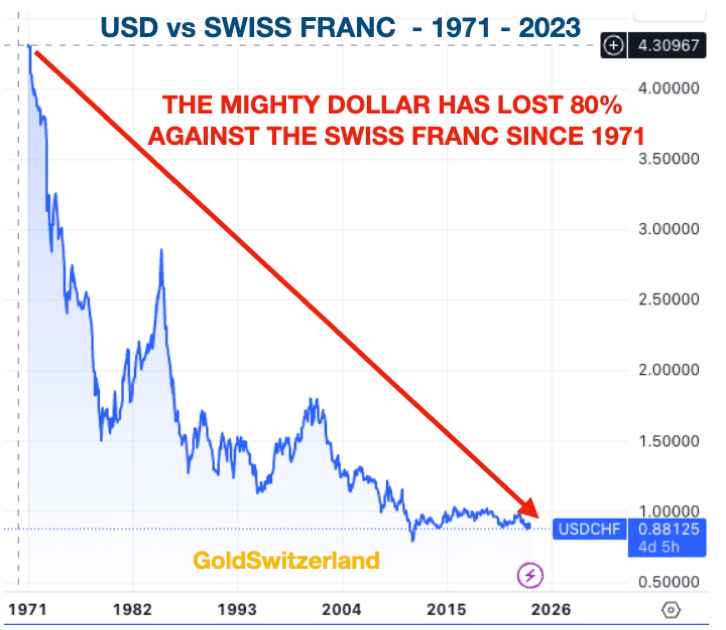

Obgleich die meisten Währungen effektiv 97 bis 99 % ihres Wertes seit 1971 verloren haben, so stechen doch ein paar Ausnahmen hervor.

Als das Goldfenster 1971 geschlossen wurde, arbeitete ich bei einer Schweizer Bank in Genf. Damals kostete ein Dollar 4,30 Schweizer Franken. Heute, 52 Jahre später, kostet ein Dollar 0,88 Schweizer Franken!

Das bedeutet: Seit 1971 hat der Dollar 80 % seines Wertes gegenüber dem Schweizer Franken verloren.

Ein Land wie die Schweiz, das praktisch keine Defizite hat und eine sehr niedrige Staatsschuldenquote, beweist also, dass eine gut verwaltete Wirtschaft mit sehr niedriger Inflation die eigene Währung nicht zerstört, was bei den meisten anderen unverantwortlichen Regierungen jedoch der Fall ist.

Das Schweizer System der direkten Demokratie und Volksmacht ist vollkommen einzigartig; es gibt dem Volk das Recht, zu fast jeder selbst gewählten Frage eine Volksbefragung (Referendum) abzuhalten.

Das macht die Menschen auch verantwortungsvoller im Umgang mit ihrer Entscheidung, da der Inhalt einer gewonnenen Volksabstimmung Teil der Verfassung wird und auch durch Regierung oder Parlament nicht mehr geändert werden kann. Nur durch ein neues Referendum lässt sich diese Entscheidung wieder ändern.

Die US-bananenrepublik

Die Staatsschuldenquote der Schweiz beträgt ca. 40 %. Dieses Niveau hatte 1971 auch die US-Staatsverschuldung erreicht, bevor das Goldfenster geschlossen wurde.

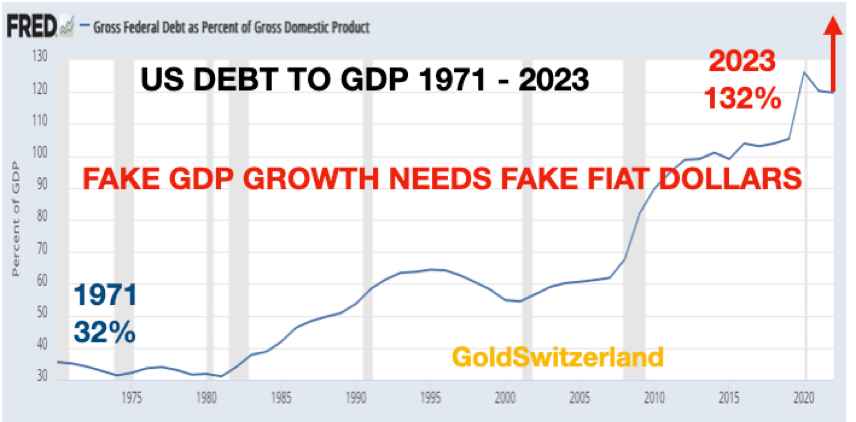

Wie man im Diagramm unten sieht, liegt die Staatsschuldenquote (Staatsschulden:BIP) der USA heute bei 132 %. Im Jahr 2000 betrug sie noch 55 %.

Eine Staatsschuldenquote von 132 % entspricht dem Niveau einer Bananenrepublik, welche krampfhaft ums Überleben kämpft, indem sie stets wachsende Mengen wertlosen Giralgelds druckt und leiht.

Die Staatsschuldenquote erreicht jetzt also die exponentielle Phase. Ich habe die finalen Phasen exponentieller Bewegungen schon in vielen Artikel wie diesem erklärt.

Da die Absicht bzw. die Möglichkeit einer Senkung des US-Defizits fehlt, wird das voraussichtliche Defizit im nächsten Haushaltsjahr höchstwahrscheinlich die Marke von 2 Billionen US$ überschreiten, wobei schlechte Nachrichten wie steigende Inflation, steigende Zinsen, Bankenpleiten, mehr Krieg, mehr QE etc. noch unberücksichtigt sind.

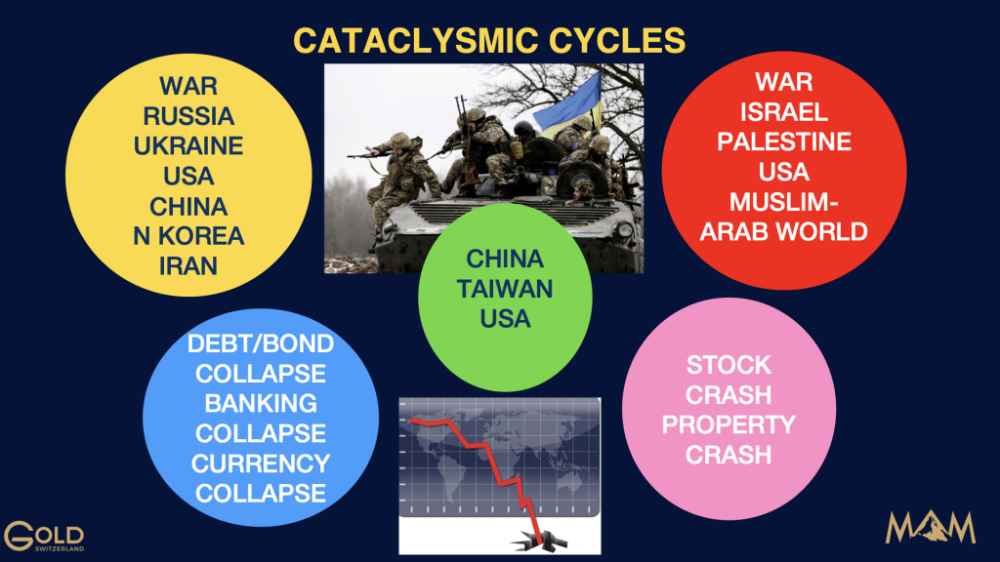

Wie ich kürzlich im Artikel „DER KREISLAUF DES BÖSEN“ erläuterte, steht die Welt heute vor ungekannten Risiken von historisch einmaligen Ausmaßen.

Jetzt! Ist die zeit für vermögensschutz

Die Kombination aus geopolitischen und finanziellen Risiken macht Vermögensschutz zu einem unumgehbaren Muss.

Die meisten Vermögensmärkte machen einen extrem anfälligen Eindruck – seien es Aktienmärkte, Anleihemärkte oder Immobilienmärkte. Wenige Anleger verstehen, dass sich die Vermögenspreise aufgrund beispielloser Kreditschöpfung heute auf Wolkenkuckucksheim-Niveau bewegen.

Ich persönlich denke, dass wir jetzt einen Punkt erreicht haben, an dem die Vermögensmärkte einbrechen könnten.

Gleichzeitig scheint Gold bereit zu sein für einen baldigen Ausbruch aus seiner seit 2020 bestehenden Konsolidierungsphase.

Sobald Gold das 2.000 US$-Niveau hinter sich lässt, werden wir wahrscheinlich eine schnelle Bewegung erleben.

Silber wird sich möglicherweise doppelt so schnell wie Gold bewegen.

Hier geht es aber nicht um Kurse oder um Spekulation! Nein, es geht allein um Risiko und Vermögensschutz.

Also: Kurzfristige Entwicklungen sind irrelevant. In den kommenden Jahren wird es um das finanzielle Überleben gehen.

Leider werden die meisten Anleger wieder konventionelle Assets (wie Aktien) kaufen, sobald es an den Märkten scheinbar zu Kursrücksetzern kommt; letztlich werden sie dabei den größten Teil ihrer in den letzten Jahrzehnten gemachten Gewinne verlieren.

Da Gold als Versicherung gegen ein verrottetes Finanzsystem funktioniert, muss es auch außerhalb des fragilen Bankensystems, welches wahrscheinlich nicht in seiner heutigen Form überleben wird, erworben und als Eigentum gehalten werden.

Es folgt eine Reihe von Voraussetzungen, die für das Eigentum an Gold unverzichtbar sind (SINE QUA NON).

- Gold muss in physischer Form gehalten werden. Keine Fonds oder ETF und kein durch Banken gehaltenes Gold.

- Anleger müssen direkten Zugang zu den eigenen Goldbarren / Goldmünzen haben.

- Gegenparteien müssen, sofern machbar, ausgeschlossen werden.

- Das Gold muss in kompromisslos sicheren Tresorlagereinrichtungen außerhalb des Bankensystems verwahrt werden.

- Gold sollte nicht in Großstädten / Metropolen gelagert werden.

- Gold muss versichert sein.

- Nur Gold, dessen Verlust man sich leisten könnte, sollte zu Hause verwahrt werden.

- Das Gold sollte außerhalb des eigenen Aufenthaltslandes und in einem goldfreundlichen Rechtsgebiet gelagert werden.

- Das Gold muss in einem Land verwahrt werden, in dem Demokratie, politische Stabilität und Frieden eine lange Tradition haben.

Finanziell, sozial, politisch und geopolitisch bewegen wir uns auf eine der historisch prekärsten Zeiten zu. Vermögensschutz in Form von Gold und etwas Silber wird den Unterschied zwischen finanziellem Überleben oder Ruin machen.

Und wie immer gilt: Das Wichtigste im Leben ist das Wohl der Familie und Hilfe für Freunde.

In den schwierigen Zeiten, die vor uns liegen, sollte man auch nicht vergessen, dass es trotzdem wunderbare Dinge gibt, die nichts kosten, wie z.B. Natur, Bücher, Musik, Sport etc.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.