Die dunklen Jahre rücken näher und die Welt geht in den Überlebensmodus über. Zugegeben, wer heute in ein gehobenes Restaurant in New York, London oder Zürich geht, wird dort keinen Hinweis auf Elend finden, sondern auf unfassbaren Überfluss.

Was gerade in Mittelamerika oder England passiert, hat die Wall Street oder die City of London, wo ausgezeichnetes Essen vorhanden ist und die besten Weine fließen, noch nicht erreicht.

Das ist natürlich immer so in Endphasen von Epochen, die von großen Exzessen und Dekadenz geprägt sind. So auch am Höhepunkt des Römischen Reiches vor 2000 Jahren oder im Jahr 1929, kurz bevor der Dow um 90 % einbrach.

Realwirtschaft und Otto-Normal-Verbraucher befinden sich aber schon jetzt im Überlebensmodus; die Lebenshaltungskosten steigen in einem Umfang, den sich der Durchschnitt nicht mehr leisten kann. Energie, Treibstoff, Essen, Hypothekenzinsen, Mieten und die meisten anderen Dinge sind im letzten Jahr um 20 % oder mehr gestiegen.

MEHR ZU DEN EXTREMEN RISIKEN UND GLOBALEN WARNSIGNALEN AM ENDE DES ARTIKELS

Alles ging so schnell, dass die Menschen im Schockzustand sind. Tatsache ist aber: Von echtem Elend sind heute die einfachen Leute betroffen.

Wie Charles Dickens in David Copperfield schrieb:

Jahreseinkommen 20 Pfund – Jahresausgaben 19 [Pfund] 19 [Schilling] und sechs [Pence], Ergebnis: Glück. Jahreseinkommen zwanzig Pfund – jährliche Ausgaben genau zwanzig Pfund und noch sechs [Pence], Ergebnis: Elend.

Für Otto-Normal-Verbraucher geht es schon nicht mehr darum, über die Runden zu kommen, für ihn ist es eine Frage des ökonomischen Überlebens geworden.

Die US-Notenbank und andere sogenannte „unabhängige“ Zentralbanken tun alles dafür, um die diese Krise zu verschlimmern. Die zwei offiziellen Ziele der Federal Reserve sind stabile Inflation und Vollbeschäftigung.

Stabile Inflation wurde von der Fed in den vergangen Jahren mit 2 % definiert. Doch wie kam die Notenbank auf eine solche Zahl? Die Notenbanker wissen das wahrscheinlich selbst nicht, denn nichts ist gut an diesen 2 %. Schließlich bedeutet eine jährliche Inflationsquote von 2 %, dass sich die Preise innerhalb von 36 Jahren verdoppeln, was höchst unerstrebenswert ist.

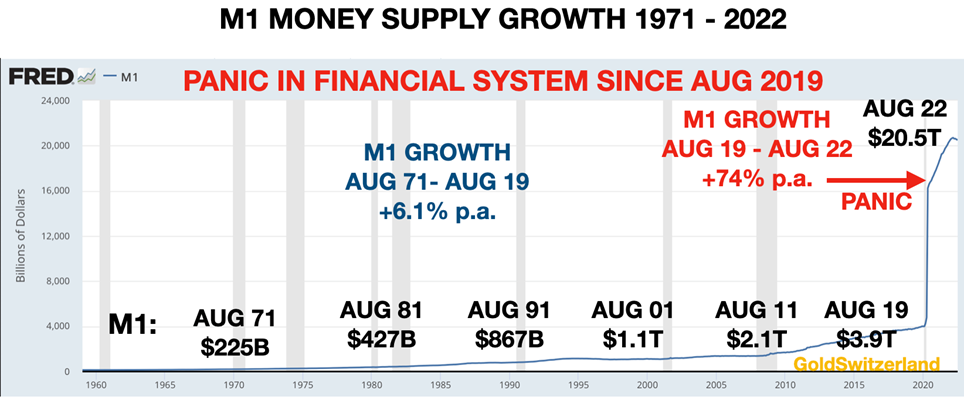

Auch nachdem die Notenbanker die M1-Geldmenge zwischen 2006 und Dezember 2021 um 19 Billionen $ aufpumpten und die Zinssätze bei 0 % hielten, zeigen sie sich bei der Frage, warum die Inflation steigt, immer noch völlig ratlos.

Viele von uns lachten über Powell und Lagarde, als diese das Inflationsgeschehen als vorübergehend bezeichneten!

Die ahnungslosen Zentralbankenchefs sind tatsächlich vorübergehend, die heutige Inflation ist es mit Sicherheit nicht.

Hyperinflationäre Rakete

Es ist einfach unfassbar, dass die Chefs der größten Zentralbanken der Welt – Federal Reserve und EZB – nicht über das Basiswissen verfügen, um zu begreifen, dass mehr als ein Jahrzehnt unbegrenzte Geldschöpfung wie ein Streichholz wirkt, das man an die größte Inflationsrakete der Geschichte hält.

Ja, es schien sehr lange zu dauern, bis diese Inflationsrakete letztlich zündete. Die Erklärung dafür liegt auf der Hand. Die Rakete war in verschiedene Kammern unterteilt. Bevor die Verbraucherpreise schließlich Feuer fingen, brannte die Inflationsflamme längst schon bei Finanzanlagen wie Aktien, Anleihen und Immobilien. Zwischen 2009 und Januar 2021 stieg der Nasdaq um das 16-fache, der S&P um das 7-fache und die Immobilienpreise verdoppelten sich.

Der bequeme Umstand für die Fed: Diese Hyperinflation bei den Vermögenspreisen zählt nicht als Inflation.

Die Fed konnte also weiterhin ihre Hauptaufgabe verfolgen, die darin besteht, die Reichen reicher zu machen. Da die Fed von Privatbankern 1910 auf Jekyll Island gegründet wurde, mit dem Ziel die Banker und deren Freunde zu bereichern, müssen wir unseren Blick natürlich als erstes auf diese Elitegruppe richten.

Null Inflation und Nullzinsen

Im Herbst 2021, als die Inflationsflamme die Verbraucher erreichte, steckten die US-Notenbank, die EZB und andere Zentralbanken in ihrer Nullinflation/Nullzins-Lethargie fest.

Doch im Jahresverlauf 2022 mussten die Zentralbanken dieser Welt plötzlich erkennen, dass die Inflation tatsächlich da war und bleiben würde. Da sich die Reichen dieser Welt zu dieser Zeit wahrscheinlich längst über Sachwerte diversifiziert hatten, konnten die Banker nun mit geldpolitischen Straffungen beginnen, ohne ihre reichen Freunde damit zu sehr zu schaden.

Global betrachtet, hinken die US-Notenbank und deren Partnerzentralbanken den Entwicklungen ausnahmslos immer hinterher (sie bleiben „hinter der Kurve“). Deswegen hatten sie die globalen Märkte auch viel zu lang mit geschöpftem Geld zu Nullkosten geflutet.

Und jetzt wird ihnen plötzlich klar, dass die verschärfte Geldschöpfung (Schuldenproduktion) seit 2019 nicht nur inflationär wirkt, sondern hyperinflationär. Die Inflationsrakete ist jetzt also komplett gezündet und steht erst am Beginn ihrer Reise.

Powell, Lagarde und mindestens 32 andere Zentralbanker dieser Welt haben vom Zustand der Lethargie inzwischen in den Panikmodus gewechselt, weshalb sie global gerade eine Serie von Zinssatzerhöhungen koordinieren.

Unendliche Geldschöpfung

Die normalen Menschen dieser Welt leiden derzeit massiv unter der enormen Preisinflation für den Alltagsbedarf. Sie kommen nicht mehr über die Runden!

In vielen Ländern wird der nächste Schritt also die Wiederaufnahme von Geldschöpfung oder QE sein. In Großbritannien hat der neue Finanzminister Kwarteng entschieden, Unternehmen und Individuen über niedrigere Besteuerung und Sozialabgaben, Energiezuschüsse etc. deutlich zu entlasten. Für die kommenden Jahre wurden dafür Gesamtkosten von mehreren hunderten Milliarden Pfund veranschlagt. Das ohnehin schwache Pfund fiel um weitere 5 % und die Zinssätze sprangen in die Höhe. Seit Mai 2021 ist das Britische Pfund um 24 % gefallen.

Die Folge dieses Geschenke-Haushalts in Großbritannien ist also steigende Inflation und steigende Lebenshaltungskosten für die Bürger. Das ist ein Teufelskreis, in den auch die meisten anderen Nationen geraten werden, denn auch sie treten in diesen Abstiegswettlauf ein.

Diesmal kommt es anders!

Seit Jahrzehnten herrscht unter Aktienmarktinvestoren die übermäßige Zuversicht, dass sie von ihren Bankerfreunden vor großen Verlusten gerettet werden; Kursverluste stellten somit immer auch Kaufgelegenheiten dar.

Wir haben also eine ganze Generation von Investoren, die noch nie einen ausgedehnten Bärenmarkt kennengelernt haben, weil sie stets von Zentralbanken gerettet wurden.

Doch dieses Mal kommt es anders! Sie können mich beim Wort nehmen. Die Zentralbanken verfolgen gerade eine Strategie der Deflationierung von Anlagemärkten. Und für gewöhnlich halten sie dabei länger durch, als alle erwarten würden.

Doch letztendlich entsteht dabei wiederum ein Teufelskreis aus steigenden Zinssätzen, steigender Inflation, noch höheren Zinssätzen und noch mehr Inflation – solange bis Zentralbanken und Märkte panisch werden, weil die Welt von einer „depressiven“ Hyperinflation erfasst wird.

Es ist vielleicht schwer vorstellbar, wie Depression und Hyperinflation gleichzeitig existieren können. Doch wenn die Vermögenspreise einbrechen (nicht vergessen: sie sind kein Teil der Inflationsberechnungen), werden die Konsumgüterpreise sprunghaft ansteigen.

Und die Anfänge dessen können wir jetzt schon sehen!

Aktien sind bislang schon um ca. 25 % gesunken, die Anleihen sind im Minus, die Immobilienmärkte unter Druck – und Nahrungsmittel, Energie, Treibstoff, Hypothekenzinsen verdoppeln oder verdreifachen sich.

Erst zu ende, wenn der Vorhang fällt

Das ist der perfekte Sturm. Trotzdem nicht vergessen: Das ist erst der Anfang! Wie ich in zahlreichen Artikeln und Interviews meinte: Das Stück ist nicht zu Ende, bevor der Vorhang fällt.

Doch wann fällt der Vorhang? Nun, falls wir am Ende eines sehr großen Zyklus stehen, und ich glaube, dass wir das tun, dann könnte der Vorhang vielleicht in einem Jahrzehnt oder länger gefallen sein.

Dabei darf nie vergessen werden, dass nichts kerzengerade fällt und dass es unterwegs heftige Korrekturen geben wird, die bei Investoren anfänglich Euphorie auslösen werden. Doch die meisten dieser Reaktionen werden kurzlebig sein, was Kursrücksetzerkäufe zu etwas sehr Gefährlichem macht.

Wir könnten zuerst das Einsetzen einer richtigen Hyperinflation erleben, während Aktien- und Immobilienmärkte um mindestens 75 % fallen, möglicherweise um 95 %. Die Anleihemärkte werden nicht aufhören zu sinken, bis Zinssätze von 20 % und mehr erreicht sind. Viele Anleihen werden auf NULL fallen, weil die Gläubiger zahlungsunfähig werden, darunter auch viele Nationalstaaten.

Die USA oder EU werden die Bezeichnung „Zahlungsausfall“ nicht verwenden. Sie werden einfach eine neue Währung schaffen wie z.B. eine CBDC (Central Bank Digital Currency, Digitalwährung der Zentralbank), und mit dieser Zauberformel werden dann alle von ihnen gemachten Schulden ganz einfach verschwinden…

Allerdings kann man Schulden nicht einfach konsequenzlos verschwinden lassen. Wenn Schulden abgeschrieben oder unter den Teppich gekehrt werden, dann implodiert auch der Wert der Anlagen, die von diesen Schulden getragen wurden. Und auf diese Weise wird die Welt von einer Hyperinflation mit „depressiver“ Wirtschaftsentwicklung in eine deflationäre Depression rutschen. An diesem Punkt werden große Teile des Finanzsystems in die Insolvenz rutschen.

Das eben beschriebene Szenario ist die unausweichliche Folge einer Welt, die seit einem Jahrhundert, und insbesondere seit 1971, über ihre Verhältnisse gelebt hat. Wenige wissen bspw., dass sich die USA seit 90 Jahren jedes Jahr weiter verschulden, mit nur einer Handvoll von Ausnahmen.

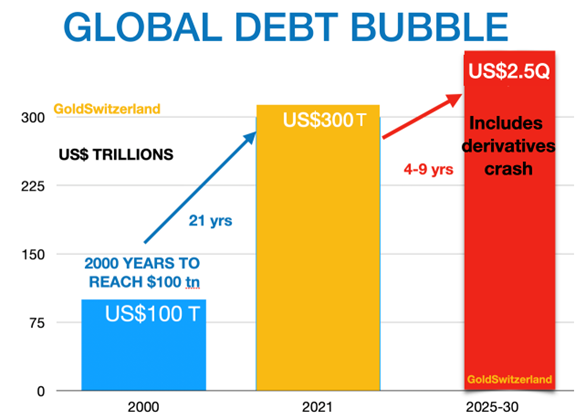

Globale Verschuldung: 2,5 Billiarden $

Angesichts von 2,5 Billiarden $ in globalen Schulden, Eventualverbindlichkeiten und Derivaten existieren also jede Menge Aktiva/ Passiva, die noch implodieren werden müssen, bevor die Welt erneut gesundes und schuldenfreies Wachstum hervorbringen kann.

Epische Geldschöpfungsbonanza

Bevor die deflationäre Implosion einsetzt, wird die Welt die monumentalste Geld- und Schuldenschöpfungswelle ihrer Geschichte erleben. Das wird auch der letzte, verzweifelte Versuch von Zentralbanken und Regierungen sein, ein Schuldenproblem mit neuen wertlosen Schulden zu lösen.

Diese Bonanza wird das große finale Feuerwerk sein, das das Ende einer weiteren Ära des finanziellen wie ökonomischen Bankrotts markiert.

Natürlich sind Booms und Krisen Eigenschaften ökonomischer Zyklen, das ist historisch nie anders gewesen. Doch zum ersten Mal in der Geschichte wird die Welt jetzt Zeuge eines globalen Ereignisses, in das jedes Land und jede Zentralbank verwickelt ist. Also ist das Ausmaß der Ereignisse diesmal sehr viel größer, unvergleichbar viel größer.

Wie immer bei Prognosen reden wir hier von Wahrscheinlichkeiten, denn wir alle wissen, dass nur sehr wenige Dinge im Leben gewiss sind. Was wir aber wissen, ist, dass das Risiko heute höher ist als zu jedem anderen Zeitpunkt in der Geschichte. Nie zuvor hat es auf der Welt epische Blasen von diesen Ausmaßen gegeben – und das auf globaler Ebene.

Ein Freund von mir meinte dazu: Es könnte schon passieren, doch nicht mehr solange ich lebe. Eine solche Haltung zeugt von gesundem menschlichen Optimismus, nach dem Motto: „Ich werde es wohl nicht mehr miterleben müssen.“ Doch jetzt ist nicht die Zeit für übermäßigen Optimismus, sondern für Bescheidenheit und Bereitschaft.

Wie dem auch sei: Wir reden hier über Risiken, nicht Gewissheiten. Und wenn das Risiko hoch ist, müssen wir vorbereitet sein und uns schützen. Vergessen Sie nicht: Niemand wird uns eine Brandschutzversicherung verkaufen, wenn das Feuer schon ausgebrochen ist.

Mit Gewissheit wissen wir nur, dass zukünftige Historiker der Welt erzählen werden, was genau passierte und auch wann. Ich würde nur allzu gerne für kurze Zeit auf die Erde zurückkehren, um zu erleben, wie die zukünftigen Experten und Historiker sagen, dass dies der vorhersehbarste Zusammenbruch in der Weltgeschichte war. Und trotzdem sieht das heute praktisch niemand so.

Und wie ich gerne sage: „Die Rückschau ist die exakteste aller Wissenschaften!“

Extremes Risiko gebietet aussergewöhnliche Vorsicht

Aktien

Seit Mitte August warne ich in meinen Artikeln vor Epischen Einbrüchen bei Aktien, Schulden, Währungen etc. sowie einem 30%igen Aktienmarktcrash.

Der Crash findet gerade hier und jetzt statt. Der S&P ist seit Mitte August um 15 % gesunken und weitere Verluste von ähnlicher Stärke können für die kommenden Wochen als recht wahrscheinlich gelten. Doch auch wenn solche Verluste eintreten und dann eine temporäre Pause und Korrektur folgt: Diese Baisse hat gerade erst begonnen!

Währungen

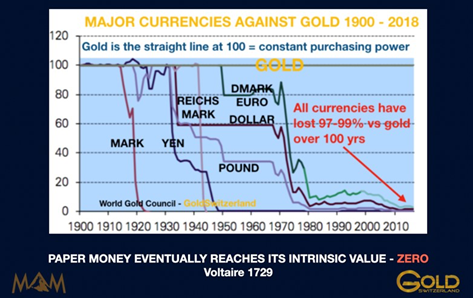

Seit 1971 haben der Dollar und alle anderen Währungen 97-99 % verloren. Der effektive Maßstab für den Dollar ist hier die einzige Währung, die bislang alles überlebt hat – GOLD.

Also: Die Währungen befinden sich in einem Wettlauf zum Nullpunkt, bei dem es keinen Preis für den Erstplatzierten gibt. Selbstverständlich können nicht alle Währungen gleichzeitig gegeneinander fallen, weshalb sie sich abwechseln. Dieser Wettlauf dauert schon ein halbes Jahrhundert und keine Währung hat die Ausdauer, immer Spitzenläufer zu sein.

Insgesamt betrachtet, hat der Schweizer Franken hier die Topleistung erbracht, was wahrscheinlich auf die am besten gemanagte Wirtschaft der Welt zurückzuführen ist. Als ich 1969 in Genf anfing zu arbeiten, kostete mich ein Dollar 4,30 Schweizer Franken. Heute kostet mich derselbe Dollar 0,98 Schweizer Franken. Das bedeutet, dass der Dollar 77 % gegenüber dem CHF verloren hat.

Von einem starken Dollar zu reden, ist in diesem Fall einfach lächerlich. Im Moment zeigt der Dollar vorübergehend Stärke. Doch das wird sich aller Wahrscheinlichkeit nach relativ bald schon ändern, da er in der Tendenz wieder schwächelt.

Wenn die heutige monetäre Ära zu Ende geht, was womöglich in kommenden 5-8 Jahre geschehen wird, werden alle Währungen einen Wert von NULL haben. Darin unterscheidet sich die heutige monetäre Ära von keiner anderen vergangenen.

Gold

Aus Faulheit und Gewohnheit heraus wird Gold in erster Linie in US-Dollar bemessen. Selbst in Großbritannien, Deutschland oder auch in den Medien wird immer der Dollarpreis für Gold gezeigt.

Wenn aber die Immobilienpreise in Großbritannien oder Deutschland nie in Dollar angegeben sind, warum sollte das dann für Gold gelten? Wenn das Pfund oder der Euro die Ausgangswährung sind, dann sollte Gold auch in dieser Währung gemessen werden!

Der absolut korrekte Weg ist natürlich, Gold in Gramm zu quotieren. Welchen Sinn hat es, ECHTES Geld – GOLD – in einer Fiat-Währung zu bemessen, wenn Fiat-Währungen im Verlauf der Zeit immer auf NULL fallen. Es mag sich gut anfühlen, Gold in einer entwertenden Währung zu bemessen, doch der wahre Wert von Gold kommt dabei sicherlich nicht zum Ausdruck.

Gold, gemessen in Dollar, ist temporär schwach. Doch das hat sehr wenig mit Gold selbst zu tun, sondern mit einem Dollar, der aktuell überbewertet ist.

Misst man Gold in Euro, Pfund, Yen, Australischen Dollar etc. so steht Gold in der Nähe seiner Höchststände. Und das wird bald auch in US-Dollar der Fall sein.

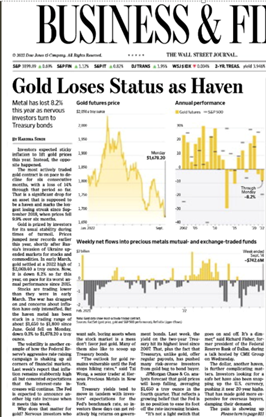

Gerade erschien im Wall Street Journal ein Artikel mit dem Titel „Gold verliert Status als Hafen“.

Solche Artikel erscheinen ausnahmslos immer dann, wenn Märkte Talsohlen markiert haben.

Bankensystem – globale Warnung

Die finanzielle Verfassung von Investoren gerät gerade stark unter Beschuss.

Wenn die Aktienmärkte jetzt, wie ich glaube, in einen langfristigen Bärenmarkt übergehen, der erst nach 75-95%igen Verlusten wieder enden wird, dann stecken die meisten Investoren gerade in großen Schwierigkeiten. Wenn zudem noch Anleihen und Immobilien einbrechen, bleiben kaum noch sichere Anlageklassen.

Gold- und Silberaktien haben großes Aufwärtspotential. Wenn die Titel innerhalb des Finanzsystems gehalten werden, ergeben sich aber Depotrisiken. Besser, man lässt sich direkt beim Unternehmen als Aktieneigentümer registrieren (Namensaktie).

Angesichts der aktuellen Probleme an den Finanzmärkten sowie der globalen Gesamtschuldenlasten, Derivate eingeschlossen, ist auch das stark gehebelte und brüchige Bankensystem ein extrem riskanter Ort geworden.

Weltweit geraten die Banken jetzt unter Druck, denn die Schuldenkrise verschärft sich und die meisten Gläubiger können ihre Schulden aufgrund steigender Zinssätze nicht mehr bedienen. Im nächsten Schritt werden die Banken einen großen Anstieg bei den schlechten Schulden zu verzeichnen haben und zunehmend auch Schuldenausfälle.

Der starke Dollar wird zudem die globalen Dollarkredite massiv belasten – gerade in den Schwellenländern.

Angesichts der Probleme in Europa sind die meisten europäischen Banken derzeit extrem anfällig.

Berücksichtigt man zudem noch die 2 Billiarden $-Derivatebubble dann wird klar, dass die Welt vor einem Finanzsturm steht, der historische Ausmaße annehmen wird.

Ich persönlich würde keine größeren Summen mehr im Finanzsystem halten.

Vermögenssicherung

Die ultimative Form der Vermögenssicherung sind Gold und Silber.

Wer seine Vermögenssicherungsanlagen innerhalb eines riskanten Bankensystems hält, hat im Grunde nicht viel gewonnen. Schlimmer noch sind selbstverständlich Papiergold oder Papiersilber in ETF oder anderen Fondsstrukturen.

Auch in den großen Schweizer Banken werden erhebliche Mengen physischer Edelmetalle gehalten. Die zwei größten Schweizer Banken sind stark kreditbelastet und laufen von einem großen Kredit- oder Derivateverlust in den nächsten, wobei Milliarden Schweizer Franken zu Buche schlagen. Und sie wechseln ihr Topmanagement fast so schnell wie Normalbürger ihre Hemden wechseln. Definitiv kein Zeichen für Stärke.

Gold und Silber sollten in physischer Form gehalten werden – im eigenen Namen beim zuständigen Verwahrer, so dass persönlicher Zugang möglich ist.

Edelmetalle, die in Banken gehalten werden, sind nicht versichert.

Auch die Versicherungsunternehmen werden wahrscheinlich große Verluste bei ihren eigenen Assets erleiden, wenn ihre Hauptanlageformen – Aktien und Anleihen – im Wert einbrechen. Deswegen ist es essentiell, dass man seine Metalle in Einrichtungen verwahrt, die auch ohne Versicherung noch sicher sind.

Denken Sie auch daran, dass es bei vielen Produkten, auch Lebensmitteln, Knappheiten geben wird. Halten Sie also einige Vorräte.

Leider tritt die Welt jetzt in die Dunklen Jahre ein, die ich in vielen Artikeln diskutiert hatte.

Doch bedenken Sie auch Folgendes: Wenn Sie sich selbst vorbereitet haben, sind die wichtigsten Dinge im Leben Familie und Freunde. Sie sind ein Unterstützerkreis, der in den kommenden Jahren von ganz entscheidender Bedeutung sein wird.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.