In diesem Artikel analysieren wir die monatliche Performance von Gold. Es scheint, dass die „geringfügigen“ monatlichen Schwankungen die überwiegende Mehrheit der Kursbewegungen von Gold ausmachen. Das bedeutet, dass der Goldkurs meist eine kanalisierte und wenig volatile Entwicklung zeigt.

Diese minimalen Schwankungen und die allgemeine Stabilität des Goldkurses sind jedoch nicht ausreichend, um dessen langfristig beobachtete Performance zu erklären. Die Antwort liefern seltenere, „extreme“ Kursschwankungen. Letztere geben tatsächlich eine Erklärung für die langfristige Aufwärtsentwicklung des Goldpreises. Die analysierten Daten zeigen folglich eindeutig, dass Gold im Rahmen der Anlagestrategie ein dauerhafter Schutz sein sollte.

Performance des Goldpreises seit 45 Jahren

In einem halben Jahrhundert hat der Goldkurs genügend Regelmäßigkeiten und Trends gezeigt, um einen klaren Überblick über sein Verhalten zu ermöglichen. Uns interessiert für diesen Artikel die monatliche Performance von Gold zwischen 1978 und 2023. Wir erkennen, dass die durchschnittliche Performance des Goldkurses +0,526 % pro Monat beträgt. Dies entspricht durchschnittlich 6,49 % jährlich. Dies könnten wir nun auf ein Jahrzehnt hochrechnen und eine mittlere Performance von +87 % ableiten, doch das muss noch überprüft werden. In diesem Zusammenhang stellen wir fest, dass der Goldkurs in den letzten zehn Jahren (2013-2023) „nur“ um 40,8 % gestiegen ist. Damit hätte er sich schlechter entwickelt als im historischen Durchschnitt. Im vorhergegangenen Jahrzehnt hat Gold jedoch eine effektive Performance von fast +300 % verzeichnet.

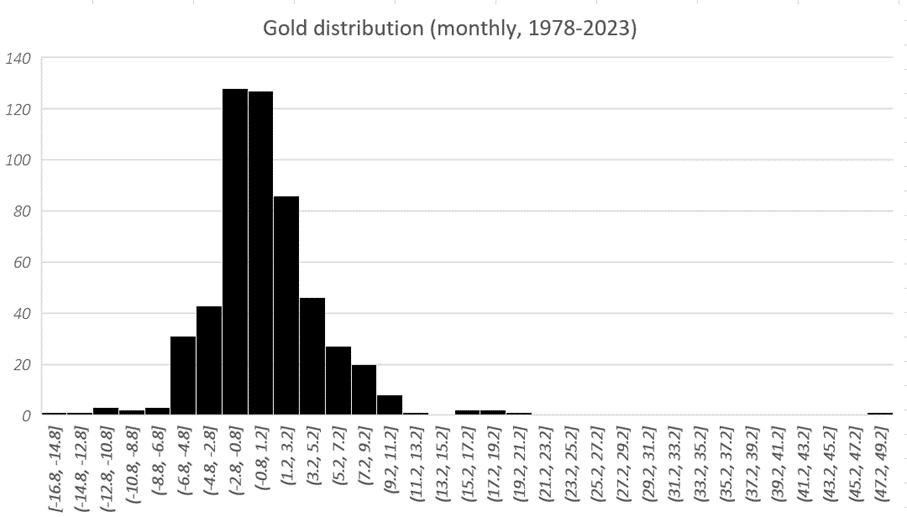

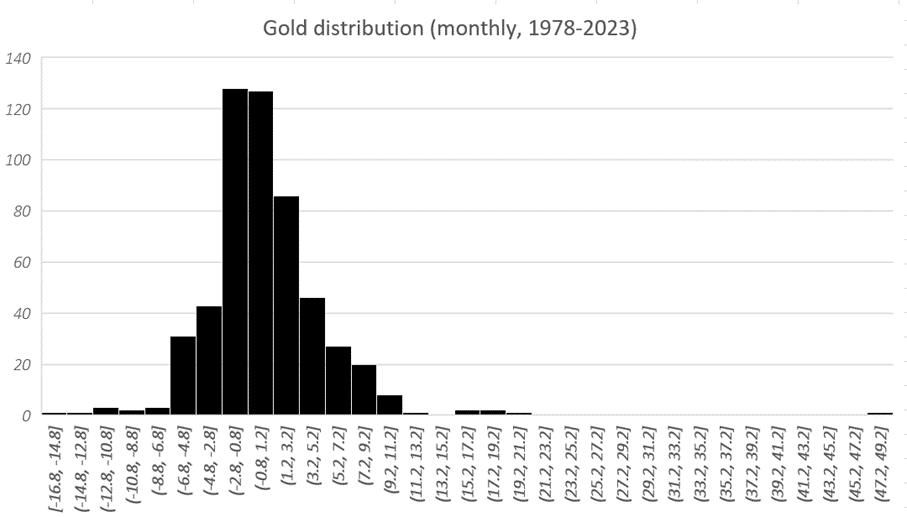

Die obenstehende Grafik zeigt die Verteilung der monatlichen Schwankungen des Goldpreises. Diese Verteilung ist alles andere als glatt und Kursvariationen zwischen -2,8 % und + 1,2 % sind eindeutig überrepräsentiert. Allein diese monatlichen Schwankungen erklären fast 47 % aller Kursbewegungen. Ebenso entsprechen die Schwankungen zwischen -2,8 % und +3,2 % fast 63 % aller Kursbewegungen. Die Mehrheit der monatlichen Bewegungen ist also minimal und wenig entscheidend für den Goldpreis. Umgekehrt scheint ein geringer Anteil der Bewegungen die Performance von Gold zum großen Teil zu erklären. Eine Betrachtung dieser „extremen“ Preisschwankungen ist für uns also von Interesse.

10 % der Zeit können die gesamte Entwicklung von Gold erklären

Wir haben gezeigt, dass „geringfügige“ Schwankungen des Goldpreises sehr verbreitet sind. Doch es ist klar, dass diese begrenzten Kursvariationen die langfristig positive Performance nicht ausreichend erklären können. Andernfalls wäre der Goldkurs eine gleichmäßig ansteigende, perfekte Gerade. Extreme Schwankungen liefern uns also ein erklärendes Element für die Entwicklung des Goldpreises.

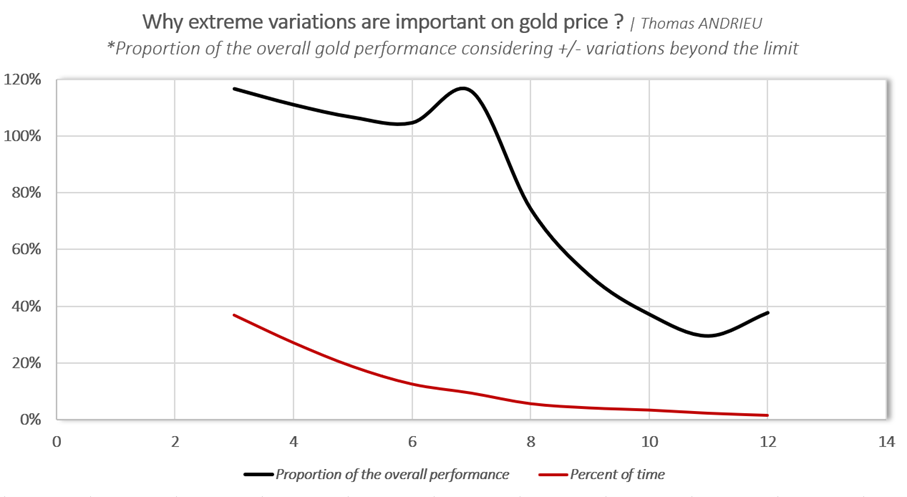

Es stellt sich in der Tat heraus, dass monatliche Schwankungen, die stärker als -7 % oder +7 % ausfallen, mehr als der durchschnittlichen Gesamtperformance des Goldpreises entsprechen. Gleichzeitig entsprechen sie nur 9,4 % der Zeit. Wir sehen also, dass sich mit nur 10 % der Zeit bereits mehr als die gesamte durchschnittliche Entwicklung des Goldkurses erklären lässt. Das ist das größte beobachtete Missverhältnis des Goldkurses.

Wir haben diese Klassifizierung anschließend für Schwankungen von mehr als +/-8 %, 9 %, 10 % usw. durchgeführt. Die folgende Grafik zeigt den Anteil an der Gesamtzeit, den die Schwankungen oberhalb der Schwelle auf der x-Achse jeweils haben (rote Kurve) und ihren Anteil an der Gesamtperformance des Goldpreises (schwarze Kurve). Je größer der Abstand der beiden Kurven ist, desto eher erklärt ein kleiner Zeitanteil einen großen Teil der Performance.

Zur Erklärung: Wir haben auf der x-Achse der obigen Grafik die Schwelle festgelegt, und Kursschwankungen ausgeschlossen, die darüber bzw. darunter lagen. Für eine Schwelle von 6 % haben wir beispielsweise die Schwankungen von mehr als -6 % und mehr als +6 % von den historischen Schwankungen des Goldkurses ausgeschlossen. Daraus lässt sich anschließend ableiten, welchen Anteil diese „extremen“ Bewegungen an der Gesamtperformance des Goldkurses haben.

Die Wahl fiel aus zwei Gründen auf monatliche Kursschwankungen (und nicht beispielsweise auf tägliche Schwankungen). Zum einen ist Gold ein Vermögenswert mit geringer Volatilität. Die annualisierte Volatilität des Goldpreises zwischen 1978 und 2023 beträgt 16,0 %. Zum anderen ist Gold ein Asset, das unter langfristigeren Gesichtspunkten betrachtet werden sollte als beispielsweise die Aktienmärkte. Das haben wir in einem früheren Artikel dargelegt.

Wie ist dieses Missverhältnis zu erklären?

Aus unseren Berechnungen ergeben sich zwei hauptsächliche Schlussfolgerungen.

- Zum einen haben wir die Beziehung gesehen, der zufolge sich mit 10 % der Zeit mehr als die Gesamtheit der durchschnittlichen Performance des Goldpreises seit 1978 erklären lässt. Wir erinnern noch einmal daran, dass wir hier monatliche Kursschwankungen betrachten.

- Zum anderen wird deutlich, dass die „extremen“ Schwankungen tendenziell die durchschnittliche Gesamtperformance des Goldpreises verringern! Es scheint, dass die Entwicklung des Goldkurses negativ beeinflusst wird, wenn die monatlichen Schwankungen stärker als -8 % bzw. +8 % ausfallen. Eine monatliche Performance von mehr als +/-8 % neigt dazu, die Hausse des Goldpreises abzuschwächen.

Diese Schlussfolgerungen lassen sich auch in der ersten Grafik wiederfinden. Die Verteilung der monatlichen Schwankungen des Goldkurses ist in Richtung der beiden Extreme nicht gleichmäßig. Bei monatlichen Schwankungen von bis zu etwa 8 % sind Aufwärtsbewegungen (+8 %) im Allgemeinen häufiger als Abwärtsbewegungen (-8 %). Dieses Verhältnis kehrt sich anschließend um. Wir sehen, dass beispielsweise bei -10 % die Baisse-Bewegungen häufiger werden.

Wir sehen zudem, dass die beste monatliche Performance im Januar 1980 verzeichnet wurde, als es zu einer einzigartigen Hausse von fast 50 % kam! Es handelte sich dabei um das damalige Rekordhoch von 1980, das fast 27 Jahre lang unerreicht blieb. Die schlechteste monatliche Performance des Goldpreises folgte nur zwei Monate später, im März 1980, als der Kurs 16,8 % abstürzte. Es ist jedoch klar, dass wir es hier mit außergewöhnlichen und erratischen Werten zu tun haben.

Optimales Portfolio-Management: permanenter Schutz

Aus den Statistiken des Goldkurses geht oft hervor, dass das unbegrenzte Halten von Gold das beste Verhältnis von Zeit/Performance bietet. Was wir hier gezeigt haben, deutet ebenfalls darauf hin. Tatsächlich kann es passieren, dass man gar keine positive Performance verbuchen kann, wenn man nur 10 % der Zeit verpasst!

Nichtsdestotrotz ist es sehr schwierig für Investoren, diese „extremen“ Bewegungen zu antizipieren und im richtigen Moment gut positioniert zu sein. Zudem kann es vorkommen, dass mehrere Jahre vergehen, ohne dass der Goldpreis je eine „extreme“ Bewegung macht, die für uns interessant wäre. Diese Statistiken unterstreichen also die Tatsache, dass eine Erhöhung oder Verringerung der eigenen Goldinvestitionen während eines bestimmten Zeitraums nicht unbedingt eine optimale Strategie darstellt. Dennoch scheint sich ein Zyklus herauszukristallisieren (Ein 16-Jahres-Zyklus am Goldmarkt?)

Gold wird oft als Vermögensschutz betrachtet. Doch die analysierten Daten zeigen, dass Gold idealerweise als permanenter Schutz eingesetzt werden sollte!

Wenn Gold beständiger Teil des Anlageportfolios ist, profitiert dieses von seinen großen (aber idealerweise nicht zu großen) Kursschwankungen, die punktuell auftreten und für die langfristige Performance des Edelmetalls entscheidend sind.

Wie ist es an anderen Märkten?

Die Situation, die wir für den Goldmarkt beschrieben haben, ist nichts Außergewöhnliches. Tatsächlich finden wir diese Missverhältnisse bei den meisten Vermögenswerten wieder. Es handelt sich um ein klares Beispiel für das Paretoprinzip, d. h., dass ein geringer Teil des Zeitaufwandes die Mehrheit der beobachteten Ergebnisse erklärt.

Eine Analyse der täglichen Kursschwankungen des Bitcoins, der ein viel volatilerer Vermögenswert ist als Gold, zeigt beispielsweise, dass sich bis zu 90 % seiner Performance mit 7 % der Zeit erklären lassen. Das ist mit dem monatlichen Kursverhalten von Gold vergleichbar. Zudem stellen wir fest, dass Schwankungen von mehr als -7 % bzw. +7 % sowohl beim Bitcoin als auch bei Gold die interessantesten Bewegungen darstellen. Allerdings beziehen wir und bei Gold auf monatliche Kursschwankungen, bei Bitcoin dagegen auf Bewegungen innerhalb eines Tages. Starke Schwankungen sind beim Bitcoin aufgrund dessen erhöhter Volatilität viel häufiger.

Darüber hinaus haben wir auch die US-Börse anhand des Dow Jones betrachtet. Zur Orientierung: Die durchschnittliche Monatsperformance des Dow Jones beträgt für den Zeitraum von 2013 bis 2023 +0,73 % und übertrifft damit die Performance von Gold. Der Dow Jones ist vermutlich einer der Vermögenswerte mit dem geringsten Missverhältnis. Die Gesamtperformance des Aktienindex ist mit 80 % der Zeit zu erklären, d. h. das Paretoprinzip kommt hier nicht zum Tragen. Mit Blick auf extreme Kursschwankungen (stärker als +/-3 %) stellen wir dennoch fest, dass ein Drittel der Zeit immerhin bis zu 75 % der Entwicklung des Index erklärt. Außerdem beeinträchtigen zu große Schwankungen tendenziell die Performance des Dow Jones (Crash).

Schlussfolgerung

Die Analyse der hier präsentierten Daten ist in mehrerlei Hinsicht aufschlussreich. Gold erweist sich als Vermögenswert, der langfristig mit Gewissheit profitabel ist. Die durchschnittliche monatliche Performance des Goldpreises, die seit 1978 +0,52 % beträgt, ist hoch genug, um das Edelmetall attraktiv zu machen. Nichtsdestotrotz scheint die Mehrheit der monatlichen Kursschwankungen eher schwach auszufallen. Diese geringen Variationen können die Gesamtperformance des Goldpreises nicht ausreichend erklären. Tatsächlich liegen 63 % der monatlichen Schwankungen im Bereich von -2,8 % und +3,2 % und sind damit eher unerheblich.

Die Betrachtung „extremer“ Schwankungen lässt hingegen interessante Schlussfolgerungen zu. Wenn wir die monatlichen Kursbewegungen heranziehen, die stärker als +/-7 % sind, stellen wir fest, dass diese nur 10 % der insgesamt betrachteten Zeitspanne ausmachen. Allerdings repräsentieren sie mehr als die Gesamtheit der durchschnittlichen monatlichen Performance des Goldkurses!

Dieses Phänomen ist nicht auf Gold beschränkt, doch das hier beschriebene Missverhältnis ist bei dem gelben Metall besonders ausgeprägt. Es macht deutlich, dass ein Investor, der 10 % der Zeit verpasst, möglicherweise keine positive Performance verbuchen kann… Diese Analyse unterstreicht damit mehr als jede andere die Notwendigkeit, Gold als permanenten Schutz zu betrachten.

Letztlich finden wir eine ähnliche Beziehung auch bei Bitcoin und bei den Aktien wieder. Die Märkte entwickeln sich stärker auf Grundlage von Schocks und nicht etwa auf regelmäßige, lineare Weise oder zumindest zufällig, aber gleichmäßig verteilt.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.