Dieser Artikel wird sich mit einer komplexen Eigenschaft des Goldmarktes auseinandersetzen: der zeitlichen Dimension. Tatsächlich kann es vorkommen, dass der Goldkurs mehr als ein Jahrzehnt lang stagniert, während andere Zeitabschnitte von beeindruckenden Aufwärtstrends geprägt sind. Trotz allem bleibt Gold ein Vermögenswert, der sich nur schwerlich durch präzise Finanzzyklen charakterisieren lässt. Doch seit mehr als einem halben Jahrhundert zeichnet sich möglicherweise ein 16-Jahres-Zyklus ab…

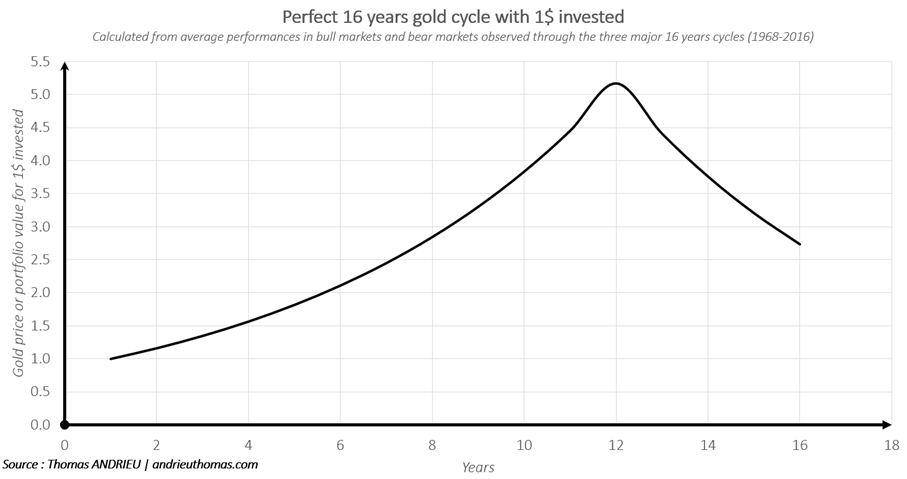

Diese Untersuchung legt nahe, dass 1 Dollar, der zum Beginn eines jeden 16-Jahres-Zyklus von Gold investiert wurde, auf dem Hoch des Zyklus 11 bis 12 Jahre später 5,2 Dollar wert ist. Am Ende der Baisse-Phase ist der 16 Jahre zuvor investierte Dollar im Schnitt 2,7 Dollar wert.

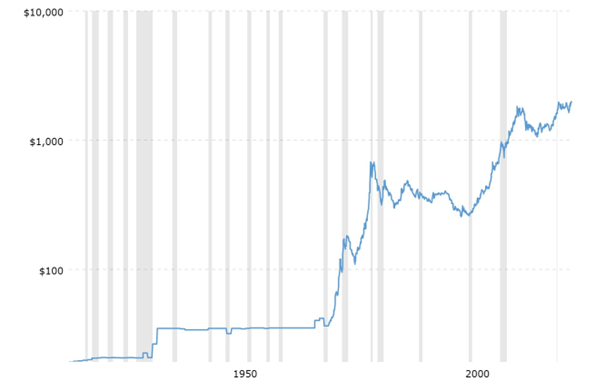

Der Goldkurs seit einem Jahrhundert

Die Geschichte des Goldpreises (zumindest in US-Dollar) lässt sich in zwei Phasen einteilen. Die erste Phase reicht vom Beginn des 20. Jahrhunderts bis 1971, als der Goldstandard endgültig abgeschafft wurde. Diese erste Phase ist durch einen staatlich festgelegten Goldpreis gekennzeichnet: Das ist der Goldstandard. Die Existenz eines staatlich fixierten Kurses verhindert jedoch nicht, dass es zu Währungsabwertungen kommt (d. h. dass der Goldpreis steigt). Die letzte große Abwertung des Dollars im Rahmen eines Goldstandards fand 1934 statt, als die Regierung den Goldpreis von 20,67 $ auf 35 $ je Unze anhob. Wenn die Goldmenge in den staatlichen Tresoren unverändert bleibt, kann eine Erhöhung der Geldmenge nur über eine Anhebung des Goldpreises erfolgen. Diese Episode wurde zudem von einer fehlgeschlagenen Goldkonfiszierung begleitet.

Die zweite untersuchte Phase des Goldpreises erstreckt sich folglich von 1971 bis heute. Sie ist durch die freie Preisbildung am Markt gekennzeichnet, welcher unabhängig vom internationalen Handel und von den Regierungen ist. Dennoch beobachten wir ein ähnliches Verhalten des Goldpreises. Nach einer manchmal jahrzehntelang währenden Stagnation kommt es regelmäßig zu einer rund zehn Jahre andauernden, starken Hausse. Es ist jedoch wahrscheinlicher, dass das Ende des Goldstandards 1971 nach und nach zu einem eher linearen langfristigen Trend am Goldmarkt führt.

Die großen Hausse-Phasen am Goldmarkt nach 1971 fanden 1971-1981 und anschließend 2000-2011 statt. Die Phasen der Stagnation oder Baisse waren folglich 1981-2001 und 2011-2016. Wir verstehen also, dass sich die Zyklizität von Gold stärker verändert als die anderer Finanzwerte, da der Goldkurs mehrere Jahrzehnte lang die unzureichenden Anpassungen während des Goldstandards in seine Entwicklung integrierte.

Der trendbereinigte Goldpreis

Das Ende des Goldstandards kann als Glücksfall für Goldinvestoren betrachtet werden. Der Umfang eventueller Investitionen in Gold ist seitdem jedem Einzelnen selbst überlassen und nicht mehr Angelegenheit des Staates. Die gesellschaftlichen und monetären Folgen stehen selbstverständlich auf einem anderen Blatt. In jedem Fall beobachten wir seit dem Ende des Goldstandards die Entstehung eines linearen Trends beim Goldpreis.

Ein erster Schritt in unserer Argumentation besteht also darin, die Kursentwicklung von Gold seit 2000 entsprechend dieses linearen Trends zu bereinigen. Auf diese Weise erhalten wir die folgende Grafik. Wenn der bereinigte Goldpreis unter der Nulllinie liegt, bedeutet das, dass das Edelmetall unter seinem langfristigen Aufwärtstrend notiert. Liegt der Preis umgekehrt dagegen über null, wird Gold oberhalb seiner langfristigen Trendlinie gehandelt.

Wir sehen deutlich, dass die „echte“ Hausse zwischen 2005 und 2012 stattfand, während die „echte“ Baisse von 2012 bis 2019 andauerte. Es ist daher auf den ersten Blick ein erster Zyklus von rund 14 bis 15 Jahren auszumachen, in dessen Verlauf der Kurs über seine langfristige Trendlinie steigt, um anschließend wieder zu ihr zurückzukehren und darunter zu fallen. Mitte 2023 stellen wir nun fest, dass Gold wieder sehr nah an seiner aufwärts gerichteten Trendlinie notiert.

Ein 16-Jahres-Zyklus?

Die Tiefs geben entscheidende Indizien für die Bestimmung eines möglichen Zyklus. Das vorletzte wichtige Tief am Goldmarkt wurde gegen Ende 1999 und Anfang 2000 verzeichnet, das letzte wichtige Tief schließlich Anfang 2016. Gehen wir weitere 16 Jahre zurück, finden wir 1984/1985 einen Tiefststand, der den seit 1980 andauernden Bärenmarkt abschloss. Weitere 16 Jahre in der Vergangenheit befinden wir uns im Jahr 1968, dem Beginn der beeindruckenden Hausse, die 1980 ihren Höhepunkt erreichte. Zudem markiert 1968 den Beginn des Aufwärtsdrucks am Goldmarkt, der nach und nach zur Entscheidung für die Abschaffung des Goldstandards führte.

Bemerkenswert ist, dass das wichtigste Hoch aller drei großen Zyklen, die wir mit Hilfe der drei Tiefs herausgestellt haben, jeweils 11 bis 12 Jahre nach dem Tiefpunkt erreicht wird (1980, 1996 und schließlich 2011/2012). Wir haben es also mit Zyklen zu tun, die stärker in Richtung Hausse verzerrt sind (das Hoch wird nach mehr als 8 Jahren bzw. der Hälfte des Zyklus erreicht). Ein idealer Zyklus des Goldkurses würde demnach also 16 Jahre dauern, mit einer Hausse von 12 und einer Baisse von 4 Jahren.

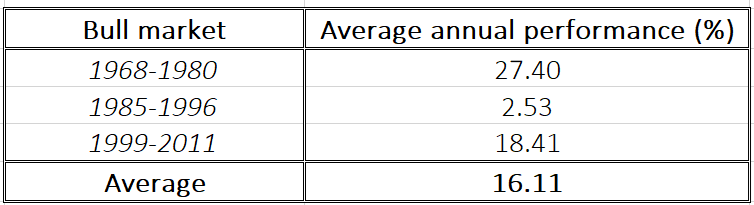

Um eine sehr präzise Analyse zu erzielen, haben wir die mittlere jährliche Performance jeder Haussephase der letzten drei Zyklen berechnet. Es stellt sich heraus, dass der Goldkurs zwischen 1968 und 1980 im Schnitt je 27,4 % jährlich zugelegt hat. Zwischen 1985 und 1996 waren es +2,53 % und zwischen 1999 und 2011 +18,4 %. Daraus ergibt sich ein durchschnittlicher jährlicher Kursgewinn von 16,1 % während der Hausse-Phasen des Goldpreiszyklus. Der durchschnittliche Kursverlust während der Baisse-Phasen in den jeweils 4 verbleibenden Jahren des Zyklus beträgt -14,7 %. Basierend auf der tatsächlich beobachteten Kursentwicklung können wir den idealen Goldzyklus also in der folgenden Grafik zusammenfassen:

Ein Dollar, der am Beginn eines jeden 16-Jahres-Zyklus investiert wurde, ist beim Zyklushoch, d. h. 11 bis 12 Jahre später, im Schnitt 5,2 Dollar wert. Am Ende der Baisse-Phase entspricht der 16 Jahre zuvor investierte Dollar durchschnittlich 2,7 Dollar. Diese Statistiken beruhen auf echten Daten und beziehen sich auf die letzten drei großen 16-Jahres-Zyklen des Goldpreises. Sie spiegeln das tatsächliche Verhalten des Goldpreises bis zum heutigen Tage hinreichend genau wider.

Eine starke statistische Regelmäßigkeit

Unser vorheriger Artikel hatte uns zu der Schlussfolgerung geführt, dass der Goldkurs langfristig eine stabile Entwicklung zeigt, d. h., dass seine Abhängigkeit von zeitlich begrenzten Mustern (Fraktalen) relativ gering ist. Im Grunde genommen zeigt Gold kurzfristig kein attraktives Verhalten und die großen Zyklen werden nur bei sehr langfristiger Betrachtung sichtbar. Der 8-Jahres-Zyklus ist beispielsweise durchaus vorhanden, aber nicht ausreichend, um die Entwicklung des Goldpreises korrekt zu beschreiben. Eine detaillierte mathematische Untersuchung kann uns helfen, die Theorie des 16-Jahres-Zyklus zu überprüfen.

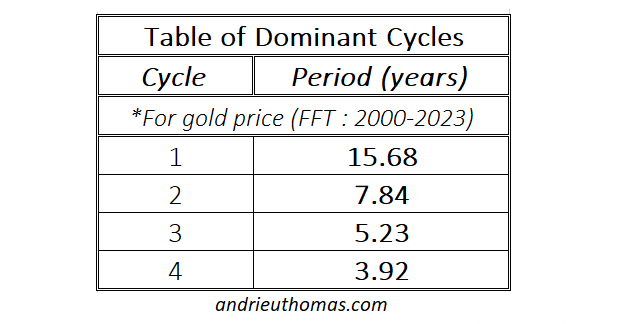

Eine mathematische Untersuchung des Goldpreises zwischen 2000 und 2023 bestätigt unsere Analyse eindeutig. Es kristallisiert sich heraus, dass der längste Goldzyklus eine Dauer von 15,7 Jahren hätte – nah genug an den von uns erkannten 16 Jahren. Selbstverständlich unterliegen diese Zeiträume der sogenannten Zyklusvariabilität. Doch es ist gut ersichtlich, dass ein Zyklus von etwa 16 Jahren den Goldpreis beeinflusst. Die anderen maßgebenden Zyklen dauern 7,8 Jahre (50 % des 16-Jahres-Zyklus), 5,2 Jahre (33 %) und 3,9 Jahre (25 %). Diese Studie zeigt uns auch den „berühmten“ 8-Jahres-Zyklus (7,8 Jahre), der in den sozialen Netzwerken immer wieder Thema ist, dessen Struktur in Wirklichkeit jedoch nur einen Bestandteil des 16-Jahres-Zyklus bildet.

Eine technische Zwischenbemerkung: Die Dauer der Zyklen wurde mit Hilfe einer diskreten Fourier-Transformation hervorgehoben. Weil diese jedoch nicht die dominanten Zyklen ausgibt, haben wir einen Bandbreitenfilter verwendet. Kurz gesagt, haben wir uns der mathematischen Relevanz dieser Zyklen des Goldkurses ausreichend versichert.

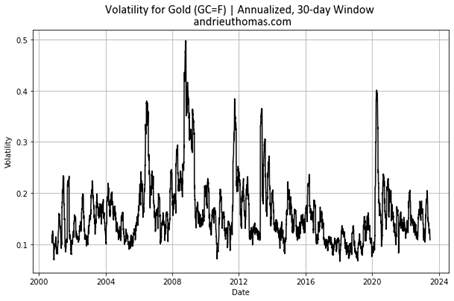

Die Volatilität des Goldpreises markiert ein Tief

Die Volatilität ist ein weiteres Element, das das Verhalten des Goldpreises bestimmt. Die annualisierte Volatilität von Gold liegt zwischen 2000 und 2023 bei etwa 16 %. Es handelt sich um eine relativ schwache, aber keineswegs vernachlässigbare Volatilität, die wichtige Auf- und Abwärtsbewegungen erklären kann. Die Volatilität misst die Geschwindigkeit von Veränderungen am Markt. Eine starke Volatilität spiegelt große Schwankungen des Goldkurses wider. Wir stellen fest, dass die Tiefs der Volatilität im Allgemeinen mit wichtigen Tiefs des Goldkurses übereinstimmen. Anders gesagt kann sich eine Goldhausse in einem weniger stabilen Goldpreis äußern. Wir sehen außerdem, dass eine Volatilität von mehr als 20 % für Gold eindeutig anormal ist.

Mitte 2023 ist die Volatilität des Goldpreises relativ gering. Das letzte wichtige Hoch der Volatilität wurde 2020 im Zuge des Corona-Crashs verzeichnet. Eine Volatilitätsanalyse hilft, das Aufwärtspotenzial (oder Abwärtspotenzial) eines Assets abzuschätzen. Eine schwache Volatilität während der Hausse-Phase des Zyklus führt tendenziell zu einer Abschwächung der Aufwärtsbewegung.

Wenn wir den 8-Jahres-Zyklus mit einer Hausse-Phase von 4 Jahren und einer Baisse-Phase von ebenfalls 4 Jahren betrachten, müsste auf den Bullenmarkt von 2016 bis 2020 folglich eine Phase der Stagnation von 2020 bis etwa 2024 folgen. Das entspricht der von uns beobachteten Volatilität. 2024 könnte es also zu einem Wiederaufflammen der Volatilität kommen, was umso wahrscheinlicher wird, da die Volatilität des Goldpreises nur selten unter 10 % sinkt.

Schlussfolgerung

Die Schlussfolgerung unseres Artikels lässt sich mit Hilfe der folgenden statistischen Beobachtungen allgemein verständlich zusammenfassen: 1 Dollar, der zu Beginn eines jeden 16-Jahres-Zyklus in Gold investiert wurde, ist zum Zyklushoch 11 bis 12 Jahre später 5,2 Dollar wert. Am Ende der Baisse-Phase entspricht der 16 Jahre zuvor investierte Dollar im Durchschnitt 2,7 Dollar. Natürlich ist die Performance von Gold in jedem Zyklus sehr unterschiedlich und diese Auswertung basiert auf der Untersuchung von statistischen Daten zwischen 1968 und 2016. Nichtsdestotrotz wird die zeitliche Dimension der Trends am Goldmarkt durch den 16-Jahres-Zyklus ausreichend klar umrissen.

Präziser gesagt sehen wir, dass der Goldkurs seit 1968 gemäß dieser Annahme drei große Zyklen absolviert hat. Die Tiefs befanden sich 1968, 1984/1985, 1999/2000 und 2016. Die Struktur des 16-Jahres-Zyklus wird sowohl von der Statistik, aber auch von den wichtigsten Hochs bestätigt. Der Goldkurs verfolgt einen Aufwärtstrend von durchschnittlich 11 bis 12 Jahren, bevor er anschließend 4 Jahre lang nach unten korrigiert. Diese Beobachtung ist umso kohärenter, da der 8-Jahres-Zyklus Bestandteil des 16-Jahres-Zyklus ist. Die mathematische Untersuchung zeigt für die Jahre 2000 bis 2023 zudem noch exakter, dass Zyklen von 15,7 Jahren, 7,8 Jahren, 5,2 Jahren und 3,9 Jahren existieren.

Die aktuell schwache Volatilität am Goldmarkt und die relative Stagnation des Kurses seit Ende 2020 lassen uns vermuten, dass der Goldpreis auch heute noch seinem langfristigen Zyklus folgt. Doch das wird Teil einer weiteren Analyse sein, für die wir mit dem heute Gezeigten bereits eine wichtige Grundlage geschaffen haben. In der Tat zeigt Gold kurz- und mittelfristig kein eindeutig zyklisches Verhalten.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.