Im letzten monatlichen Marktbericht für die Kunden von GoldBroker.com habe ich die positiven Perspektiven aufgezeigt, die sich aus dem jüngsten Bericht des Silver Institute für das weiße Metall ergeben. Das Defizit, das letztes Jahr am Silbermarkt verzeichnet wurde, wird wohl auch in diesem Jahr fortbestehen. Das aktuelle Angebot reicht nicht aus, um die steigende Nachfrage zu decken.

Neu ist in diesem Jahr die zunehmende industrielle Silbernachfrage, die einen Rückgang der Investmentnachfrage ausgleicht:

Die Industrienachfrage ist unter anderem deswegen so stark, weil die Herstellung von Solarpanels in China ausgeweitet wird.

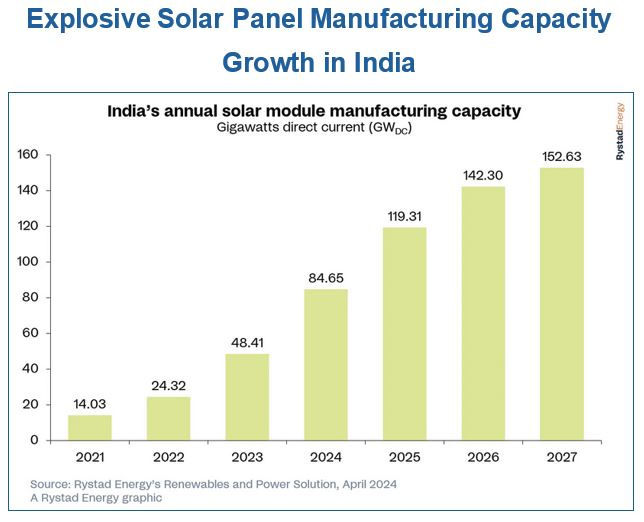

Doch auch in Indien nimmt die Nachfrage der Solarindustrie zu, die ihre Produktionskapazität bis 2027 vervierfachen will:

Diese Produktionserhöhung trägt zur Dezimierung der physischen Bestände am chinesischen Markt bei:

Und je weiter die Bestände sinken, desto stärker steigen die Aufschläge:

In meinem Artikel vom 21. September 2023 habe ich die Auswirkungen der Aufschläge in China auf die Entwicklung des Goldkurses analysiert.

Damals hatte ich erklärt, dass der Anstieg der Preisaufschläge auf eine neue Goldrally hindeutet:

„Dieser Squeeze führt dazu, dass sich die Arbitragemöglichkeiten vermehren, und dass der Fluss von physischem Gold Richtung Osten anschwillt. Er unterstützt zudem den Goldpreis, just aufgrund dieser Arbitragegeschäfte.

Vor einigen Tagen hat China seine Einfuhrquoten für physisches Gold angehoben, doch die Aufgelder bleiben sehr hoch. Eine Unze Gold kostet in Shanghai 75 $ mehr als in London.

Wenn diese Aufgelder Bestand haben, könnten die Arbitragemöglichkeiten dazu führen, dass an der COMEX verstärkt die Lieferung der Metalle beantragt wird. Für die Marktteilnehmer, die ihre Short-Positionen schützen wollen, wäre es dann noch schwieriger, die Preise am Terminmarkt zu kontrollieren.

Die Versorgungsschwierigkeiten am chinesischen Markt könnten es dem Goldmarkt schrittweise ermöglichen, sich einem Preisfindungsmechanismus anzunähern, der auf der tatsächlichen physischen Nachfrage beruht.“

Angesichts des Anstiegs der Aufschläge auf Silber in China stellt sich die Frage, ob wir an diesem Markt nicht kurz vor einer ähnlichen Entwicklung stehen, wie wir sie bereits bei Gold gesehen haben.

Die anhaltend hohen Aufgelder in Shanghai haben den Anstieg des Goldpreises seit letztem September unterstützt.

Wie wir Anfang dieser Woche beim Handelsbeginn in China gesehen haben, ist Silber infolge der Differenz zwischen dem Kurs in London und dem deutlich höheren Preis in Shanghai erneut gestiegen.

Wird diese Kursdifferenz auch die Hausse des Silberpreises weiterhin stützen?

Werden wir erleben, dass die Investoren an der COMEX die physische Lieferung des Metalls beantragen, um von der Preisdifferenz an den beiden Märkten zu profitieren?

Werden Arbitragegeschäfte zwischen dem Silberpreis an den westlichen und den asiatischen Märkten den Abfluss physischer Bestände von der COMEX beschleunigen?

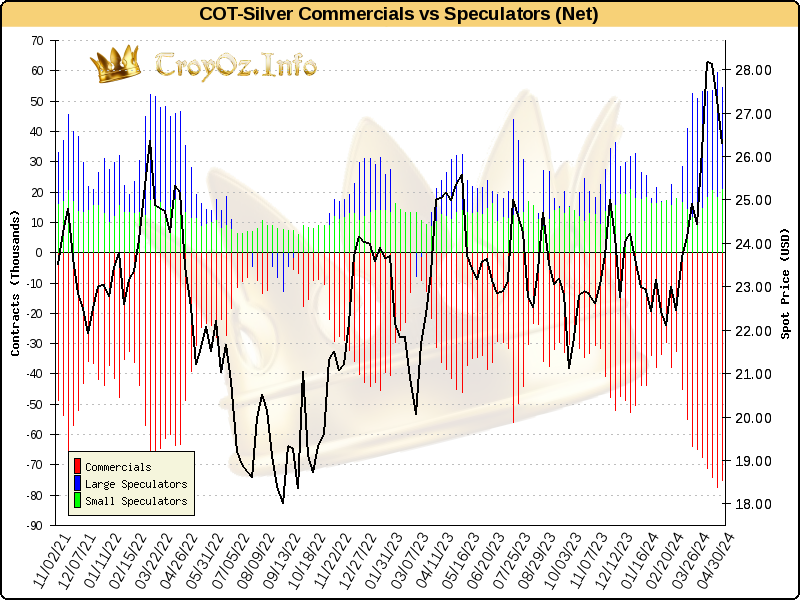

Der Run auf die Bestände der COMEX spielt sich in einem Umfeld ab, in dem die Commercials am Terminmarkt ihre Short-Positionen (Leerverkäufe) nicht wesentlich reduziert haben:

Anders gesagt könnte die Nachfrage in Asien zu Marktbedingungen führen, die einen Short Squeeze an der COMEX begünstigen.

Im Gegensatz zum Silber-Short-Squeeze von 2021 stammt die Nachfrage dieses Mal jedoch nicht von Kleinanlegern und Silber-Fans, die sich in einem Forum zum Kauf von Münzen und Barren verabreden, um die Verfügbarkeit von physischem Silber zu beschränken.

Dieses Mal ist die Nachfrage auf ein Aufstocken der Industrie zurückzuführen, die einen starken Anstieg des Silberbedarfs für die Produktion von Solarpanels in China und Indien erwartet.

Unter diesen Rahmenbedingungen könnte ein neuer Short-Squeeze am Silbermarkt den Preis deutlich stärker beeinflussen.

Aktuell setzt der Silberkurs noch seine Konsolidierungsphase fort. Obwohl die Marginanforderungen an den Terminmärkten dreimal innerhalb eines Monats angehoben wurden, hat der Futures-Kurs seine bullische Konfiguration im Wochenchart beibehalten. Der gleitende 10-Tages-Durchschnitt diente als Unterstützung, wobei die meisten Analysten eine deutlichere Korrektur und einen erneuten Test der Linie erwartet hatten, die den Ausbruch nach oben markierte.

In der Vergangenheit waren die Korrekturen des Silberkurses stärker ausgeprägt. Dass wir Anfang dieser Woche einen so dynamischen Wiederanstieg des Kurses nach einer Phase der Konsolidierung erlebt haben, ist ermutigend.

Auch das Handelsvolumen war während des jüngsten Rücksetzers geringer als an den vorherigen Handelstagen, an denen der Silberpreis zulegte.

Beim Hoch des Silberkurses im Sommer 2020 konnten wir das Gegenteil beobachten: Bei Preiskorrekturen war das Handelsvolumen damals deutlich höher.

Diese positive Ausgangslage am Silbermarkt kommt auch den Aktien der Minengesellschaften zugute.

Wie wir in diesen Beiträgen schon seit Langem erklären, folgen die Kurse der Bergbauunternhemen charttechnisch dem Silberpreis.

Seit Beginn der Konsolidierung im Sommer 2020 ist das noch offensichtlicher: Die parallele Entwicklung der beiden Kurven ist wirklich bemerkenswert!

Warum folgt der Index der Minengesellschaften dem Silberkurs?

Um die Korrelation dieser beiden Aktiva zu erklären, wurden verschiedene Theorien vorgebracht.

Die Vorherrschaft passiver Investmentfonds ist zweifellos die plausibelste Erklärung. Der GDX ist durch einen Algorithmus mit dem Silberkurs verknüpft…

Wenn diese Korrelation Bestand hat, würde ein Short Squeeze bei Silber höchstwahrscheinlich eine rasante Aufholjagd der Minenaktien nach sich ziehen!

Der Minen-Index steht zudem kurz vor dem Durchbrechen einer Widerstandslinie, die seit 2011 existiert.

Beim Silber-Short-Squeeze von 2021 war es nicht gelungen, diesen Widerstand zu überwinden.

Ein Short Squeeze, der von der starken physischen Silbernachfrage in Asien ausgelöst wird, könnte dieses Mal jedoch eine ganz andere Wirkung auf die Kurse der silberfördernden Bergbauunternehmen haben.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.