Wann schmilzt das Wachs, das die Weltwirtschaft zusammenhält? Überheblichkeit treibt Menschen und Märkte höher und höher, immer näher zur Sonne. Mit steigender Höhe steigt auch das Risiko, dass das Wachs schmilzt und die Flügel, die der Weltwirtschaft Halt geben, einfach abfallen. Dann geht es abwärts.

Erfolgreiches Investieren hat in erster Linie mehr mit Risikomanagement als mit Profitmaximierung zu tun. Wir blicken dem Ende des größten Bullenmarktes der Geschichte entgegen, doch die Anleger fühlen sich so sicher, dass Risiko irrelevant geworden ist.

HOKUSPOKUS-SYSTEM – RETTER DES AKTIENMARKTS

Seit einem halben Jahrhundert hat das Hokuspokus-Finanzsystem allen Investoren kompletten Kurssturz-Schutz geboten. Der letzte große Aktienmarktcrash, der eine ganze Generation in Mitleidenschaft zog, war der Crash von 1929. Nachdem der Dow Verluste von 90 % erlitten hatte, dauerte es ein Vierteljahrhundert, bevor wieder die Stände des 1929er-Hochs erreicht wurden.

Nixon bescherte dem Hokuspokus-System jedoch ab 1971 eine Blütephase; allen großen Crashs folgten schnelle Kurserholungen, die zu neuen Höchstständen führten. Die Verluste im Dow konnten 40 %-60 % betragen, wie in den Jahren 1973, 1987, 2000, 2008 und 2020. Doch niemand musste 25 Jahre warten, wie nach dem 1929er Crash; seit 1971 dauerte keine dieser „Erholungen“ zum Vor-Crash-Niveau länger als 2 Jahre.

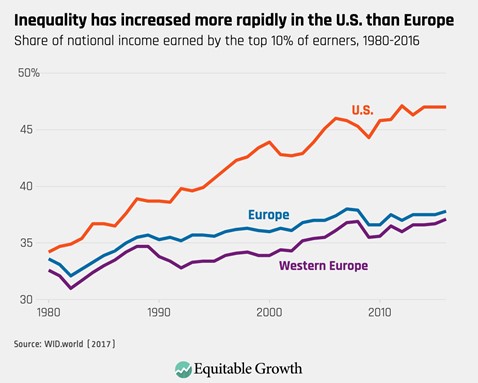

Das ist das Schöne am Hokuspokus-Finanzwesen. Mit Geldschöpfung und Kreditexpansion verschafft man Großinvestoren Zugang zu unbegrenzter Liquidität. Gewöhnliche Menschen, die es eigentlich bräuchten, erreicht dieses Kapital praktisch nicht; stattdessen belohnt das Hokuspokus-System die Krösus-Investoren. Das heißt: Die Vermögenden kriegen mehr, während die Habenichtse relativ deutlich ärmer werden.

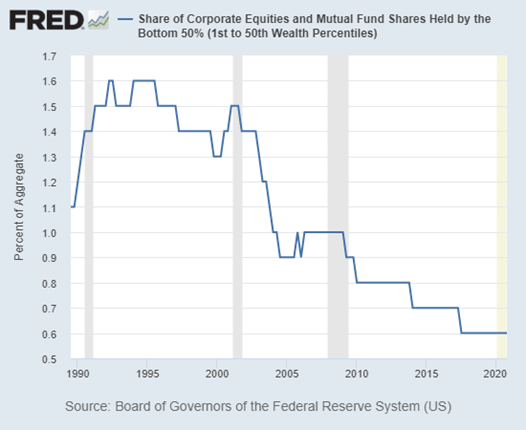

Wie man im Diagramm sieht, besitzen die untersten 50 % nur 0,6 % der Unternehmensaktien und Anlagefonds, während das oberste 1 % mehr als 52 % davon hält.

Auch die Einkommensungleichverteilung wächst: Die obersten 10 % bekommen knapp 50 % der Einkommen. Wie man im Diagramm sieht, ist Europa hier egalitärer.

REVOLUTION, AUSLÖSCHUNG ODER BEIDES?

Die Ungleichverteilung von Vermögen und Einkommen kann sich auf zwei verschiedenen Wegen korrigieren.

Entweder durch eine Revolution wie in Frankreich des späten 18. Jh. oder wie in Russland Anfang des 20 Jh.. Letzteres würde generell zu einem starken Rückgang der wirtschaftlichen Aktivität führen und zu einer Vermögensumverteilung innerhalb eines neuen marxistischen Systems. Die Vermögensmärkte würden kollabieren, und letztlich ginge es allen schlechter – bis der Marxismus vom Volk abgelehnt wird. In Russland brauchte dieser Prozess ca. 70 Jahre.

Der zweite Weg wäre ein Zusammenbruch der Vermögensmärkte, der zu einer massiven Auslöschung des Vermögens reicher Leute führt. Aufgrund der allgemeinen ökonomischen Verschlechterung ginge es aber auch den Armen schlechter.

DAS WACHS DER EVERYTHING-BUBBLE SCHMILZT

Kommen wir also Frage, wann das Wachs, das die Weltwirtschaft prekär zusammenhält, tätsächlich schmilzt. Werfen wir dazu einen Blick in die griechische Mythologie.

Dädalus und sein Sohn Ikarus war in Gefangenschaft des Königs Minos, im selben Labyrinth, das Dädalus gebaut hatte. Um zu entkommen, hätte man fliegen müssen, es gab keinen anderen Weg. Dädalus kam die Idee, Vogelflügel zu bauen, die mit Wachs an ihren Körpern befestigt waren. Mit ihren Flügeln konnten sie dem Labyrinth entkommen. Ikarus war von seinem Vater gewarnt worden, nicht zu nah zur Sonne zu fliegen, da sonst das Wachs schmelzen und er abstürzen könne. Unachtsamkeit und Überheblichkeit sorgten dafür, dass Ikarus immer höher stieg, bis schließlich das Wachs schmolz und er in den Tod stürzte.

Auch die Everything-Bubble steigt immer höher Richtung Sonne; auch das Risiko, dass das Wachs schmilzt, steigt somit exponentiell an.

Damit das Wachs hält, braucht es einige Bestandteile wie bspw.:

- Vertrauen – selbst vorgeschobenes

- Überheblichkeit

- Propaganda

- Falsche Versprechen

- Null- oder Negativzins

- Fake News

- Manipulation

- Korruptes Finanzsystem

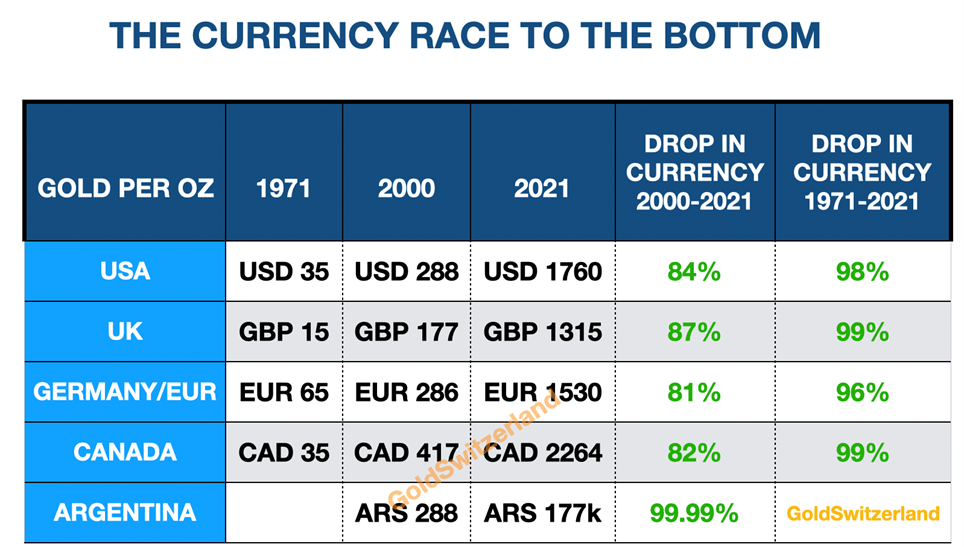

- Entwertung von Geld und Kaufkraft

- Haushaltsdefizite

- Endlos steigende Schulden und Kreditmengen

- Unbegrenzte Geldschöpfung

Nimmt man nur einen oder zwei dieser Bestandteile heraus, wird das Wachs zu schmelzen beginnen und die gesamte globale Ökonomie wird zu Boden stürzen.

Doch wen kümmert den schon das Wachs, das die Weltwirtschaft zusammenhält? Ich und einige andere haben über die Probleme geschrieben, die wir sehen und die Risiken, die wir wahrnehmen. Zudem thematisieren wir, welche Konsequenzen all das für die meisten Menschen haben wird.

Obwohl so manche von uns davon ausgehen, dass unsere Botschaft für alle von höchster Bedeutung sein sollte, erreichen wir doch nur eine winzige Menge Menschen. Zudem sieht man im oben gezeigten Diagrammen, dass selbst in der westlichen Welt kaum jemand Anlagen hat, die man schützen könnte und die Einkommen gerade zur Deckung der täglichen Ausgaben reichen.

HOKUSPOKUS-SYSTEM KANN DIE WACHSSCHMELZE NICHT STOPPEN

Ich weise oft ausdrücklich darauf hin, dass auch normale Menschen ohne große Ersparnisse zu Vermögensschutzzwecken Gold und Silber kaufen können. 1 Gramm Gold kostet 60 $ und eine Unze Silber 30 $ – praktisch jeder kann ein paar Ersparnisse in Edelmetalle stecken. Hätten die Venezolaner das vor 20 Jahren getan – und zwar mit sehr wenig Geld –, so hätten sich viele von der totalen Verarmung retten können.

Ich höre ab und zu von schlechten Investoren und, noch schlimmer, schlechten Tradern – Menschen, die Opfer sind und nie Verantwortung für ihr Handeln übernehmen.

Schlimmer noch, sie kaufen am Markthoch und verkaufen im Tief. Zudem sind sie Experten in der exaktesten aller Wissenschaften – der RÜCKSCHAU!

„Ich hätte 2011 Bitcoin bei 10 $ kaufen sollen oder bei 100 $, aber nicht Gold.“

Leider werden diese Menschen nirgendwo beständig Geld verdienen, weil sie keine Verantwortung für ihr Handeln übernehmen können.

Genauso wenig verstehen sie den Hauptgrund für Gold- und Silbereigentum – der Schutz des eigenen Vermögens vor der Wachsschmelze bzw. vor dem massiven Risiko, dass die Everything-Bubble abstürzt.

Edelmetalle haben die Hauptfunktion, als Vermögensschutz zu dienen, als Absicherung gegen ein zerrüttetes Finanzsystem und konstante Währungsentwertung bis zum NULLPUNKT.

GOLD- UND SILBER-AUFWÄRTSTREND INTAKT

Aus markttechnischer Sicht gehen die Edelmetalle gerade durch eine kleine Korrektur, die wahrscheinlich nicht mehr lange andauern wird. Die nächste Gold-Bewegung führt das Metall Richtung 1.950 $ – auf dem Weg zu (vorerst) 3.000 $. Silber wird wahrscheinlich bald die 30 $ erreichen – auf dem Weg zu 50 $ und darüber hinaus.

Diese Kurse sind wohl eher mittelfristige Zielmarken – auf dem Weg zu viel, viel höheren Ständen, wenn das Währungssystem zusammenbricht.

Zum Schutz gegen die nächste Währungsentwertung, die im Ruin enden wird, sind Gold- und Silberbestände zwingend erforderlich.

Auf lange Sicht macht das technische Bild beim Gold einen extrem starken Eindruck, wie der Chart in diesem Artikel zeigt. Doch auch hier muss unbedingt betont werden, dass Investoren sich nicht auf Kurse fokussieren sollten, sondern auf langfristige Absicherung und Vermögensschutz.

INSTITUTIONELLE GOLDNACHFRAGE ALS GOLDPREISMOTOR

Ein weiterer kurstreibender Faktor für Gold ist die Nachfrage der Institutionen, die in erster Linie zum Zweck des Inflationsschutzes investieren. CPEV, aus dem Kanton Vaud, ist das jüngste Beispiel für einen Pensionsfonds, der physisches Gold und Silber kauft und dieses in privaten Lagereinrichtungen außerhalb des Bankensystems verwahrt. CPEV verkaufte Hedgefondsanteile und kaufte physisches Gold für 600 Millionen $.

Schweizer Institutionen verstehen die Bedeutung von Gold in physischer Form, das außerhalb das Bankensystems gehalten wird – in Abgrenzung zu Gold-Futures oder Gold-ETF-Anteilen.

Ich habe die Gefahren von Gold-ETF-Anteilen letztes Jahr in diesem Artikel erklärt.

Kunden raten wir zudem, kein Gold in Banken zu halten, auch nicht in Schweizer Banken.

GOLD BIETET SOFORTIGE LIQUIDITÄT

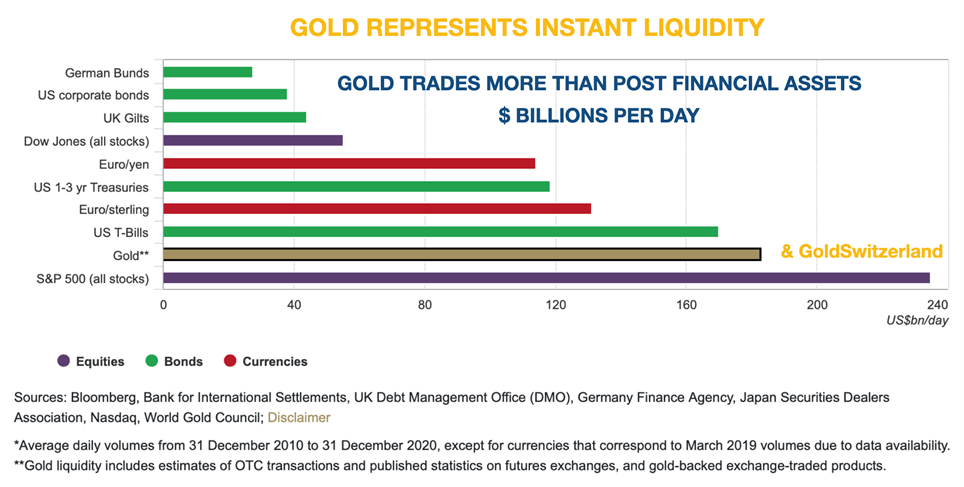

Institutionen schätzen am physischen Gold, dass es sofortige Liquidität darstellt.

Jeden Tag wird für 180 Mrd. $ Gold gehandelt (das meiste davon ist Papiergold). Gold kann rund um die Uhr zum jeweiligen Sportpreis gekauft und verkauft werden – plus einer kleinen Marge für die physische Lieferung.

DIE SCHWEIZ ALS STRATEGISCHES GOLDDREHKREUZ

Die Schweiz ist das bedeutendste globale Gold-Drehkreuz. Mehr als 70 % aller Goldbarren weltweit werden in der Schweiz veredelt. Gold macht 29 % der Schweizer Exporte aus und ist somit von strategischer Wichtigkeit.

Es ist von entscheidender Bedeutung, dass Investoren direkten Zugang zu ihren Goldbarren in der Lagereinrichtung haben, ohne dass eine Vermittlungsinstanz zwischengeschaltet ist. Denn dies würde ein nicht wünschenswertes Gegenparteirisiko darstellen.

Zudem sollten alle sonstigen Vermittlungsinstanzen, die den Ankauf und die Lagerung des Goldes organisieren, Schweizer Unternehmen sein. In der Schweiz gelagerte Goldbestände, die beispielsweise durch Firmen aus den USA oder Großbritannien organisiert werden, lassen hinsichtlich gerichtlicher Zuständigkeitsfragen einen eigenen Risikobereich entstehen (jurisdictional risk).

Gold, das in privaten Schweizer Hochsicherheitseinrichtungen verwahrt wird, unterliegt der Kontrolle und Compliance der Schweizer Aufsichtsbehörden. Gold eines Eigentümers (beneficial holder), das die geltenden steuerrechtlichen Anforderungen nicht erfüllt, wird von keiner Lagereinrichtung akzeptiert.

In der Schweiz sind private Goldlagereinrichtungen nicht verpflichtet, Auskünfte an andere Länder zu erteilen. Für den Kunden bedeutet das Diskretion und Vertraulichkeit.

WELTGRÖSSTES PRIVATES HOCHSICHERHEITSLAGER FÜR GOLD IN DEN SCHWEIZER ALPEN

Die im Video unten gezeigte private Lagereinrichtung befindet sich in den Schweizer Alpen. Sie ist die größte private Hochsicherheitslagereinrichtung für Gold weltweit, und auch die sicherste.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.