„Der Gelehrte hält nicht Gold und Jade für wertvoll, sondern schätzt Gewissenhaftigkeit und Vertrauenswürdigkeit.“ – Konfuzius

In diesem Artikel wird es um die wachsende Bedeutung von Gold als wichtigster Vermögensschutz gehen aber auch um die glanzvolle zukünftige Preisentwicklung beim Gold, das Stände erreichen wird, die sich aktuell niemand vorstellen kann.

Doch schauen wir uns zuerst Konfuzius Worte oben genauer an. Echte Werte, die wertvoller als Vermögen oder Gold sind, gibt es viele. Gewissenhaftigkeit und Vertrauenswürdigkeit gehören jedenfalls dazu. Zudem sind einige der besten Dinge im Leben, ich erwähne es nicht zum ersten Mal, kostenlos – wie Familie, enge Freunde, Natur, Musik, Bücher und vieles mehr…

Doch angesichts aller Risiken und Probleme, mit denen die Welt jetzt konfrontiert ist, liegt es in unserer Verantwortung, unsere Familie zu schützen und unseren Freunden beizustehen, wo wir nur können.

SYSTEMISCHE & WÄHRUNGSRISIKEN

Es gibt zwei Hauptrisiken, denen wir unsere Aufmerksamkeit widmen müssen:

- Systemische Risiken und Währungsrisiken

Beide Risiken sind voll und ganz miteinander verknüpft.

Das systemische Risiko ist das Ergebnis einer mehr als 100-jährigen Ära der Defizitfinanzierung und Schuldenexplosion (seit Gründung der Fed im Jahr 1913).

Nach der Aussetzung der Goldkonvertierbarkeit durch Nixon im Jahr 1971 hat sich die Lage deutlich verschlechtert. Schulden und Defizite sind exponentiell angewachsen und das illusorische BIP-Wachstum konnte nur durch die Schaffung von Scheingeld erreicht werden, das durch Zentral- und Geschäftsbanken hergestellt wurde.

Dieses Geld wurde aus dem Nichts erschaffen. Niemand musste dafür auch nur eine Stunde Arbeit leisten, niemand musste dafür irgendein Produkt oder irgendeine Dienstleistung herstellen. Heutzutage wird dafür nicht mal mehr eine Druckerpresse benötigt. Es reicht schon das Drücken eines Knopfes an einem Computer und Billionen Dollar, Euro etc. erscheinen einfach so aus dem Nichts.

Hier haben wir das größte Hokuspokus-System, das jemals umgesetzt wurde.

Um die Menschen noch weiter zu täuschen, haben sogenannte Experten etwas erfunden, das sich MMT nennt (Modern Monetary Theory).

Wenn man Menschen täuschen will, muss man Ausdrücke erfinden, die sehr schick und kreativ klingen – wie MMT oder QE (Quantitative Easing). Beide Ausdrücke bedeuten eigentlich Geldfälschung, doch das wäre viel zu klar und offensichtlich. Besser also, wenn man diesen Umstand hinter schicken Begriffen versteckt, die keiner versteht – nicht einmal ihre Erfinder.

Kann Kreditvermehrung womöglich sogar gesund sein für eine Ökonomie?

In bestimmten Phasen ja. Allerdings dann nicht, wenn stets 3-5 $ benötigt werden, um 1 $ BIP-Ergebnis zu erzeugen. Und vor allem dann nicht, wenn die Verschuldung auf das 31-fache angewachsen ist, während die Steuereinnahmen sich nur versechsfacht (6x) haben, was seit der Regierungsübernahme durch Präsident Reagan im Jahr 1981 der Fall gewesen ist.

Und ganz sicher dann nicht, wenn die Staatsverschuldung nur noch durch Null- oder Negativzins finanziert werden kann. Langfristig müssen Investitionen und Ersparnisse gleich hoch sein. Doch dieses fundamentale Gesetz der Natur und Ökonomie wurde von den MMT-Genies ausgesetzt.

Man darf nicht vergessen: Irgendjemand wird die Rechnung am Ende immer begleichen müssen.

Allerdings steht hierbei das Überleben des gesamten Finanzsystems auf dem Spiel – das ist der Preis. MMT oder Geldschöpfung kann nur solange anhalten, bis die Welt schließlich erkennt, dass das Geld, mit dem all jene Bubble-Vermögenswerte wie Aktien, Anleihen, Immobilien etc. aufgebläht wurden, substanz- und wertlos war.

GELD UND VERMÖGENSWERTE – NICHTS ALS LUFT

Wenn Geld hauptsächlich aus Stickstoff und Sauerstoff, oder aber nichts als Luft, hergestellt wird, so muss der Wert der damit geschaffenen Vermögenswerte ebenfalls aus hauptsächlich Luft bestehen.

Allein noch das Vertrauen muss verpuffen, damit der kommenden Zusammenbruch in Gang kommt. Und sobald das Vertrauen schwindet, schwindet mit ihm das System.

Natürlich werden Staaten und Zentralbanken nicht ohne ein letztes Aufgebot aufgeben. Und das wird Geldschöpfung im Umfang von hunderten Billionen umfassen und letztlich sogar Billiarden, wenn auch die globale Derivateblase implodiert. Man muss immer bedenken: Wenn die Gegenparteien ausfallen, wird das Brutto-Derivatevolumen von 1,5 bis 2 Billiarden $ brutto bleiben. Und Währungszusammenbrüche werden dann zu Hyperinflation führen.

NIEMALS ZUVOR WAR DAS RISIKO HÖHER

Natürlich kann niemand mit Sicherheit sagen, dass dieses Szenario unter Garantie stattfinden wird. Allerdings kann man sagen, dass das Risiko heute höher ist als jemals zuvor in der Menschheitsgeschichte.

Denn niemals zuvor waren so viele Länder derart hoch verschuldet, ohne auch nur die GERINGSTE Möglichkeit zu haben, diese Schulden zurückzuzahlen oder unter unter korrekten Marktbedingungen zu finanzieren.

Falschgeldproduktion und Zinssatzmanipulation brechen alle natürlichen Gesetzmäßigkeiten und schaffen ein massives Ungleichgewicht, das sich nicht aufrechterhalten lässt.

Es ist in der Tat alles sehr einfach: Extrembewegungen werden sich in normalen Zeiten immer beim Mittelwert einpegeln. Im letzten halben Jahrhundert haben wir jedoch keine normalen Zeiten gehabt. Und deswegen wird das extreme Ausschlagen des Pendels zur der einen Seite auch eine ähnlich geartete Gegenreaktion nach sich ziehen.

ASSET-IMPLOSION

Folglich werden nach der massiven Falschgeldschöpfung ohne jeglichen Mehrwert auch alle Vermögenswerte – einschließlich Papiergeld – implodieren. Mit verheerenden Auswirkungen für die finanzielle und ökonomische Verfasstheit der Welt. Und auf diese Weise wird die Welt von einer depressionären Hyperinflation in eine deflationäre Implosion und Depression rutschen.

Das ist meiner Meinung nach das sehr wahrscheinliche Szenario für die kommenden 3-10 Jahre, wahrscheinlich aber eher früher als später.

Man bedenke aber, dass hiermit keine statistischen Wahrscheinlichkeiten gemeint sind und erst recht keine Gewissheiten. Ich kann ganz sicher auch falsch liegen, was aber wahrscheinlich viel eher den Zeitrahmen betrifft als das Endergebnis.

Also: Meiner Ansicht nach ist das systemische Risiko heute so hoch wie nie zuvor in der Menschheitsgeschichte. Was wirklich passieren wird, werden nur die zukünftigen Historiker berichten können. Denn der Rückblick ist die exakteste aller Wissenschaften!

WÄHRUNGSAUSFALL IST GARANTIERT

Systemische Risiken bergen ganz offensichtlich auch Währungsrisiken. Obgleich die Existenz systemischer Risiken von vielen abgelehnt wird, kann kaum jemand die Existenz von Währungsrisiken in Abrede stellen.

Seit 1971 haben alle Währungen effektiv 97 -99 % ihres Wertes verloren. Seit 2000 sogar ca. 80 %.

Es ist somit garantiert, dass alle Währungen auch noch die verbleibenden 1-3 % verlieren werden. Die Frage ist nur noch, wie lange das dauern wird. Aber: Es würde mich überraschen, wenn es noch ganze 10 Jahre dauern sollte. Wahrscheinlicher sind da schon zwischen 3-5 Jahre.

So sieht es also aus. Es ist kein rosiges Szenario. Doch das passiert, wenn man eine Welt auf Schulden, Falschgeld und Betrug aufbaut, was letztlich auch zur vollkommenen Abwesenheit von Moral und echten Werten führt.

Man darf aber nicht vergessen, dass auch schon in der Vergangenheit Länder und Imperien im übertragenen Sinne „abgebrannt“ sind und dass sich das Leben auf der Erde trotzdem weiterentwickelt hat. Also: Auch wenn die Welt einen stärken Rückschlag erleben wird als jemals zuvor, so wird dieser Rückschlag die Grundlage für zukünftiges, gesundes Wachstum sein.

VERMÖGENSSCHUTZ

Vermögensschutz ist genau das, was das Wort ausdrückt: der Schutz von aktuellen Vermögen und von Vermögen, die über Generationen hinweg aufgebaut wurden. Europäische Familien, die seit Jahrhunderten finanziell überlebt haben, hatten immer schon große Teile ihrer Vermögen in Form von Land und physischem Gold gehalten.

Gold ist eine 100 % gesicherte Wette auf das anhaltende Scheitern staatlicher Geldpolitik.

Anders formuliert: Physische Goldbestände zu haben ist in etwa so, als würde man alles auf „Schwarz“ setzten – an einem Roulettetisch, auf dem es nur schwarze Zahlen gibt. Man weiß, dass man jedes Mal gewinnen wird, weil die Geschichte 100 %ig beweist, dass Staaten nicht aufhören werden, die Währung und damit die Wirtschaft zu zerstören.

Ganz gleich, ob man als Investor mit dem von mir oben umrissenen systemischen Kollaps übereinstimmt – Währungszusammenbrüche kann niemand in Abrede stellen, weil sie in der Geschichte immer und unweigerlich passiert sind.

Staaten und Regierungen sind unfähig, Defizite oder Geldschöpfung zu stoppen. So haben z.B. die USA seit 1930 ihre Staatsverschuldung Jahr für Jahr anwachsen lassen (allein in vier Jahren war das anders). Amerika ist ein bankrottes Land, das sich bislang aber an den Reservewährungsstatus klammern konnte. Doch das war nur unter enormen Kosten möglich. Seitdem Nixon die Golddeckung des US-Dollars im Jahr 1971 „temporär“ aussetzte, hat der Dollar effektiv 98 % seines Wertes verloren.

Angesichts der derzeitigen wirtschaftlichen Lage in den USA und der Tatsache, dass Präsident Biden schon 6 Billionen $ in seinen ersten 100 Amtstagen eingesetzt und zugesagt hat, wird der US-Dollar unter Garantie implodieren.

Das Hauptziel einer Regierung ist die Wiederwahl, und diese lässt sich nur durch Wählerstimmenkauf erreichen. Tausende Jahre Geschichte beweisen das.

GOLD BLEIBT STANDHAFTER SCHUTZ

In Zeiten politischer wie geopolitischer Unruhen dient Gold auch als Bewahrer und Lebensretter.

Gold ist zudem der beste Schutz vor einem manipulierten und vollkommen korrupten Finanzsystem.

Schauen wir uns ein paar Beispiele aus der Geschichte an: Im Römischen Reich verlor der Denar von 180 bis 280 unserer Zeit ganze 100 % seines Silberhalts. Man denke auch an die Menschen in Uganda unter der Herrschaft Amins oder aber an Jugoslawien Anfang der 1990er oder aber an das heutige Venezuela. Und das sind nur wenige Beispiele aus der Geschichte. Die Liste würde ein ganzes Buch füllen.

Innerhalb der nächsten 5-10 Jahre werden Investoren wahrscheinlich mehr als 90 % ihrer Vermögen verlieren.

Diese Prognose hat nichts mit Sensationsmache oder Kassandrarufen zu tun.

Die Wahrscheinlichkeit, dass einem am Ende effektiv gar nichts mehr bleibt, ist – allein schon auf Grundlage des Währungsrisikos – beträchtlich.

AUS DEM SYSTEM AUSSTEIGEN

Also: Jetzt ist es an der Zeit, mit einem großen Teil des Eigenvermögens aus dem Finanzsystem auszusteigen und stattdessen in physisches Gold und Silber zu investieren.

Der Durchschnittsanleger hat keinen blassen Schimmer von seiner EFFEKTIVEN Anlagenrendite. EFFEKTIV bedeutet in diesem Fall – bemessen in stabilem Geld. Und das einzige stabile Geld ist natürlich – und zwar historisch AUSNAHMSLOS – Gold!

Niemand sollte glauben, dass die Wertbemessung des Eigenvermögens in, sagen wir, US-Dollar irgendwas mit echter, EFFEKTIVER Wertentwicklung zu tun hat.

Vermögenssicherung ist jetzt von höchster Bedeutung, und das bedeutet auch, dass man nicht den größten Teil seines Vermögens in Form von Papierwerten innerhalb eines schwankenden Finanzsystems hält.

BASEL III

Wir erhalten viele Anfragen wegen der Basel-III-Bestimmungen mit Blick auf Gold. Alasdair Macleod hat eine Reihe exzellenter Artikel zu diesem Thema geschrieben, die man auf der Webseite von King World News findet.

Den Basel-III-Bestimmungen zufolge können die Bullionbanken nur physisches Gold, das sich in ihrem Eigentum befindet, als Tier-1-Anlage (Kernkapital) bilanzieren (vom 31. Dezember an für Großbritannien und vom 30. Juni an für den Rest Europas). Das würde diese Banken theoretisch dazu zwingen, entweder große Mengen physisches Gold zu hohen Kosten anzukaufen oder aber das eigenen Papiergold abzustoßen. Da wir hier von erheblichen Papiergoldmengen sprechen, könnte diese Entwicklung zu einer Panik am Goldmarkt führen.

Klar ist aber auch, dass der Markt nicht von einer Panik ausgeht, weil den Marktteilnehmern und Investoren diese Nachrichten bekannt gewesen sind. Zudem wäre eine Panik nicht im Interesse der Zentralbanken.

Der ehemalige Vorstand der Bank of England, Eddie George, hatte einen solchen Moment schon im Jahr 1999 beschrieben:

„Wäre der Goldpreis weiter gestiegen, hätten wir dem Ende entgegengesehen. Weiter steigende Kurse hätten für den Ausfall verschiedener Handelshäuser gesorgt, was im weiteren Verlauf vielleicht auch den Bankrott aller anderen nach sich gezogen hätte. Aus diesem Grund mussten die Zentralbanken um jeden Preis dafür sorgen, dass der Goldpreis beruhigt und organisert werden konnte. Den Goldpreis unter Kontrolle zu bekommen, erwies sich jedoch als sehr schwierig. Wir haben es aber geschafft. Die US Federal Reserve war sehr aktiv bei der Senkung der Goldpreise. Großbritannien ebenfalls.“

Da die Zentralbanken die Bank für Internationalen Zahlungsausgleich, BIZ – die ja hinter Basel III steckt – kontrollieren und besitzen, wird man unkontrollierte Ereignisse am Goldmarkt nicht zulassen, SOLANGE MAN DIESE UNTERBINDEN KANN.

Aus meiner Sicht wird anfänglich noch an den Regeln herumgeschraubt und eine Übergangszeit eingeführt werden, um eine solche Panik zu vermeiden.

Auch wenn es heute noch nicht soweit ist, so bin ich doch der Meinung, dass die Zentralbanken in nicht allzu ferner Zukunft die Kontrolle über den Goldmarkt verlieren werden.

GOLD AM SCHEITELPUNKT ZU EINEM GROSSEN BULLENMARKT

Im Jahr 2000 setzte Gold zu diesem Bullenmarkt an. Doch in Wirklichkeit haben wir es mit einen Bärenmarkt der Währungen und Papieranlagen zu tun.

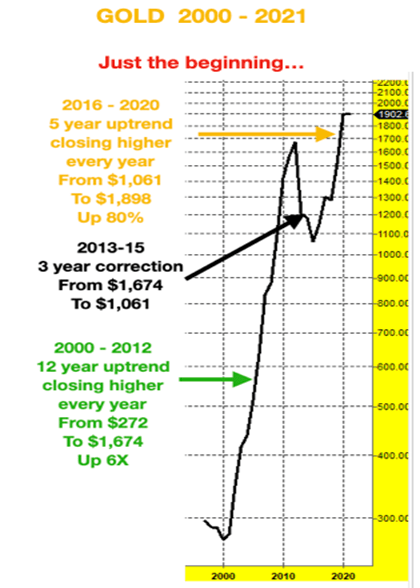

Wie man im Chart unten sehen kann, stieg Gold 12 Jahre in Folge zwischen 2000 und 2012. Nach einer dreijährigen Korrektur nimmt dieser Bullenmarkt jetzt wieder an Fahrt auf.

Für die kommenden Jahre erwarte ich mindestens eine Kurswelle wie zwischen 2000 und 2012, die auf eine durchschnittliche Jahreswachstumsrate von 20 % während dieser 12 Jahre hinauslief.

Auch die kurzfristige Perspektive für Gold sieht sehr vielversprechend aus. Am 31. März, als Gold bei 1.707 $ stand, meinte ich, dass Gold seine Talsohle hier markiert habe. Seither ist der Preis um fast 200 $ gestiegen, doch das ist nur der Anfang. Sehr bald beginnt eine kräftige und anhaltende Bewegung.

Es gibt keine bessere Anlage als Gold, um sich gegen systemische Risiken und Währungsrisiken zu schützen, von denen die Welt jetzt bedroht ist. Es geht jedoch nicht allein um Vermögensschutz; ich erwarte, dass Gold in den kommenden Jahren auch für erheblichen Vermögenszuwachs sorgen wird.

Originalquelle: GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.