Glückspiel bedeutet gemäss Wikipedia das Setzen von Geld (oder etwas Wertvollem) auf ein Ereignis mit unsicherem Ausgang. Drei Dinge braucht es zum Glückspiel: Abwägung, Glück und einen Gewinn. Also macht man eine Wette und wenn man Glück hat gewinnt man einen Preis aber man kann auch alles verlieren. Glücksspiel gibt es seit tausenden von Jahren vielleicht sogar schon länger. Der erste 6-seitige Würfel ist 3000 Jahre alt. Später mit dem Aufkommen von Casinos wurde Glückspiel organisierter. Das erste bekannte Casino wurde in Venedig im frühen sechzehnten Jahrhundert eröffnet.

Casino heisst kleines Haus und das Haus war der Bankier. Die Gewinnchancen favorisierten natürlich immer das Haus und das hat sich über die Jahrhunderte nicht geändert. In den letzten 100 Jahren haben die Banker bzw. das Haus ein Vermögen verdient und besonders in den letzten 25 Jahren, während derer die Marktmanipulation aussergewöhnliche Ausmasse angenommen hat.

Während der letzten 100 Jahre haben die Regierungen und Zentralbanken unsere Finanzmärkte in ein Casino verwandelt, in dem es nur Gewinner gab, vor allem aber die Banker selber.

DERIVATE – DAS HAUS GEWINNT IMMER

Zentralbanker und Retailbanker haben das perfekteste Casinomodell erschaffen: Ein Modell bei dem der Banker immer gewinnt. Zuerst muss der Banker das Geld erschaffen mithilfe eines unendlichen Hebels. Dann legt er die Regeln fest – Zinsen, Gebühren, Bestimmungen usw. Um die Gewinnwahrscheinlichkeiten weiter zu erhöhen, manipuliert der Banker auch noch die Märkte, damit sie immer zu seinem Vorteil sind.

Der perfekteste Markt aus Sicht des Bankers ist der Derivatemarkt. Es ist der grösste Finanzmarkt der Welt und besteht aus hauptsächlich unregulierten Over the Counter (OTC) Produkten. Ein Derivat ist ein Produkt, das seinen Wert durch die zugrundeliegenden Assets wie Aktien, Aktienindizes, Anleihen, Fremdwährungen, Gold oder Silber etc. erhält.

Derivate sind das grösste Geldkarussell des Finanzsystems und haben viele Banker sehr reich gemacht. Das System ist total asymetrisch gegen die Käufer von Derivaten ausgelegt. Die Preise sind so festgesetzt, dass der Herausgeber von Derivaten praktisch jedes Mal einkassiert. Die Preise sind immer so, dass die Banken immer 100% der Prämie einsammeln und nie auszahlen. Sobald das Verfallsdatum der Derivate näher kommt, wird die Bank alles in ihrer Möglichkeit tun, die Preise zu manipulieren so dass die Derivate wertlos werden.

Es ist wichtig sich bewusst zu werden, dass der Wert von Derivaten von den zugrundeliegenden Assets abgeleitet wird, aber dass das Derivat absolut durch nichts gedeckt ist ausser durch den Kredit des Herausgebers.

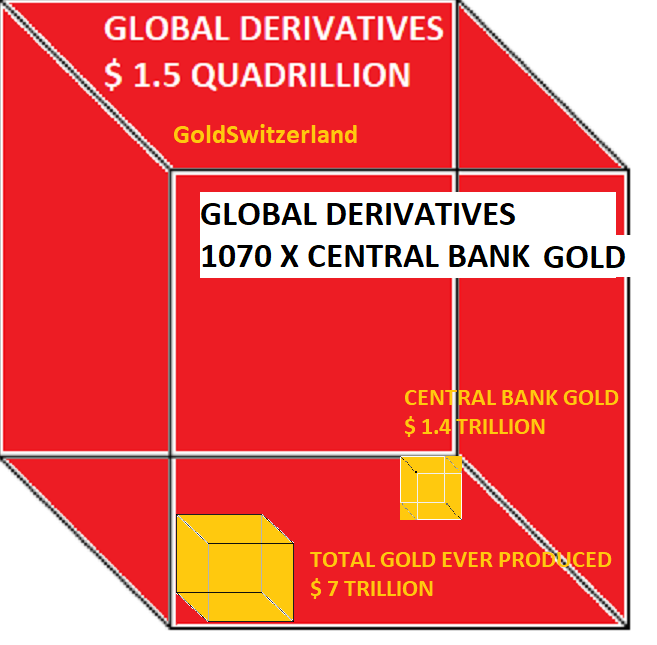

GOLD ZU 1.4 MILLIONEN DOLLAR PRO UNZE UM DAS SCHEITERN DER DERIVATE AUFZUFANGEN

Die gesamten ausstehenden Derivate betragen 1.5 Billiarden Dollar. Die Bank für internationalen Zahlungsausgleich (BIZ) rapportiert eine Grössenordnung von 500 Billionen Dollar. Diese Zahl ist aber nicht glaubwürdig, denn sie wurde vor ein paar Jahren nach einer Saldierung eines grossen Teils der Forderungen angepasst. Die ausstehenden Derivate (Brutto) sind 1070 mal so viel wie der Wert von allem Zentralbankgold. Falls also die Zentralbanken eine Implosion des Derivatemarktes mit Gold auffangen wollten, müsste der Goldpreis um über Faktor 1000 von hier aus hochgehen – auf 1,4 Millionen USD pro Unze. Dies scheint kein plausibler Preis zu sein aber erinnern wir uns dass während der Weimarer Republik Gold bis auf 100 Billionen Mark pro Unze angestiegen ist und in Venezuela eben 53 Millionen Bolivars erreicht hat. (Der Schwarzmarktpreis ist 370 Millionen Bolivar). Sobald die weltweiten Kreditmärkte implodieren und das Gelddrucken wirklich losgeht, wird ein Goldpreis von 1.4 Millionen USD pro Unze vielleicht viel zu niedrig sein.

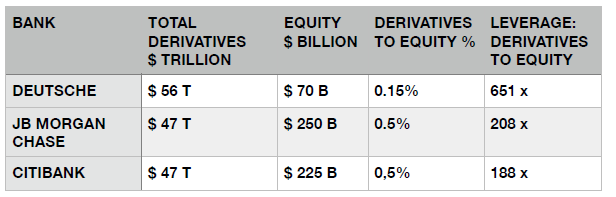

DEUTSCHE BANK – 650-FACHER HEBEL MIT DERIVATEN

Wenn wir einmal die offenen Derivatepositionen einiger Grossbanken ansehen, zeigt sich ein düsteres Bild:

Mit 0.15% bis 0.5% Eigenkapital im Vergleich zu den offenen Positionen, ist es unwahrscheinlich, dass diese Banken die nächste Krise überleben werden.

Die offenen Positionen zeigen sicher noch einen viel geringeren Betrag als den wahren, denn die Zahlen basieren auf den BIZ-Berechnungen. Der echte Wert ist wahrscheinlich 2 Mal so hoch. Trotzdem zeigt sich das massive Risiko, dem diese Banken ausgesetzt sind. Sie werden zwar sicher wieder argumentieren dass dies die Bruttoposition betrifft und die Nettoposition nur ein Bruchteil der Bruttoposition sei. Dieses Argument ist aber nur zulässig in einem geordneten Marktumfeld, in dem die Gegenpartei zahlt. In den Jahren 2007-9 haben wir gesehen was passiert, wenn eine Gegenpartei ausfällt so wie Lehmann. Das globale Finanzsystem wurde in letzter Minute gerettet. Nun da die weltweiten Schulden doppelt so hoch sind und das Risiko um ein zigfaches höher, werden wir bei der nächsten globalen Krise wieder einen Ausfall einer Gegenpartei haben.

DERIVATE – TOO BIG TO SAVE

Das Risiko in den Derivatemärkten wird von den Banken, Zentralbanken oder dem Markt nicht erkannt. In der 2007-9 Finanzkrise brachten die verbrieften Hypotheken Derivate die Welt an den Abgrund. Das nächste Mal wird es auch der Derivatemarkt sein, der das Finanzsystem in die Knie zwingen wird. Aber diesmal ist es unwahrscheinlich, dass das System kaum gerettet werden. Die Zinsen sind bereits niedrig und Gelddrucken wird keine wirkliche Auswirkung haben.

Wie der Würfel oben zeigt, gibt es nicht genügend Gold in der Welt um das System zu retten, nachdem FIAT-Geld wertlos geworden ist. Oder betrachtet man Gold von der anderen Seite: Gold und Silber müssen mindestens um den Faktor 1000 zulegen wahrscheinlich noch mehr, um die Verluste im System und die Abwertung des Geldes zu wiederspiegeln.

GOLD UND SILBER – UNGLAUBLICH WERTVOLL

Gold bei einem Preis von $1320 und Silber bei $16,50 stehen für einen unglaublichen Wert in einem Finanzsystem, das kaum in seiner jetzigen Form überleben wird. Edelmetalle sind die einzige Assetklasse, die Kaufkraft in der kommenden Finanzkrise erhalten können wird. Aber noch wahrscheinlicher ist es, dass Gold und Silber noch viel besser abschneiden werden als bloss das Vermögen zu erhalten. Rohstoffe beenden gerade einen grossen Bärenmarktzyklus und werden in den nächsten Jahren alle anderen Assetklassen outperformen. Gold und Silber werden die Gewinner im Rohstoffbereich sein und werden auf Preislevels steigen, die heutzutage schwer vorstellbar sein werden.

Was sicher ist: In der kommenden Krise wird Papiergeld garantiert wertlos und die meisten Assetklassen werden 75-95% an Wert im heutigen Geld verlieren. Gold ist das Geld der Natur und als solches wird es das einzige Geld bleiben, das die kommende Krise überleben wird, genauso, wie es bereits seit 5’000 Jahre der Fall war.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.