Tinker, tailor, soldier, sailor, rich man, poor man, beggar man, thief

Dieser alte englische Kindervers oder Abzählreim aus dem späten 17. Jahrhundert kann als Vorhersage für die kommenden Dinge betrachtet werden. Viele Menschen, aus verschiedensten Verhältnissen, könnten bald schon feststellen, dass sie in den nächsten 5 bis 10 Jahren zu armen Menschen, Bettlern oder Dieben werden, da sich auf der Welt eine massive Vermögenszerstörung vollzieht.

Ein Kesselflicker (engl. tinker) war jemand, der umherzog, um die Pfannen und Gerätschaften anderer Leute zu reparieren. Im Englischen hat das Verb to tinker auch die Bedeutung von basteln, tüfteln, sich an etwas zu schaffen machen oder manipulieren. Keiner sollte sich der Illusion hingeben, dass die herrschenden Mächte in irgendeiner Weise an der Weltwirtschaft herumtüfteln oder diese reparieren würden. Nein, das Herumgepfusche, das wir gerade erleben, sagt uns, dass wir uns jetzt in den allerletzten Zügen der größten Manipulation der Weltwirtschaft, der Märkte, des Goldes, der Nachrichten, der Politik, der Menschen, etc. befinden, die die Welt jemals erlebt hat.

DIE WELT IST NICHT VORBEREITET AUF DAS, WAS KOMMT

Da es nie zuvor in der Menschheitsgeschichte einen solchen Grad an Manipulation gegeben hat, lässt sich auch das Aumaß des kommenden Zusammenbruchs nicht vorhersagen. Schlimmer noch, 99,99 % der Weltbevölkerung sind vollkommen unvorbereitet auf das, was kommen wird. Doch selbst die winzige Minderheit jener, die ein katastrophales Ereignis vorhersagen, wird nicht dem Leid entkommen, das folgen würde.

Niemand weiß, wo und wie es anfangen wird. Es kann mit einem langsamen Abschwung in der Wirtschaft und an den Märkten beginnen, es könnte aber auch einen plötzlichen, schwerwiegenden Einbruch geben, der alle überrascht. Sicher ist nur, dass all das verheerende Konsequenzen für die Mehrheit der Menschen haben wird. Viele werden ihre Arbeitsstellen verlieren, ihre Sozialbezüge, Renten, Gesundheitsleistungen und all die zur Normalität gewordenen Unterstützungen.

Zudem erkennen die wenigsten, dass der hohe Lebensstandard, der seit vielen Jahrzehnten im Westen herrscht, nichts mit realem Wirtschaftswachstum und Produktivität zu tun hat. Stattdessen fußt alles auf Schulden und gedrucktem Geld, in einem Umfang von mindestens 500 Billionen $ für ungedeckte Verbindlichkeiten, z.B. medizinische Versorgung und Renten.

RESERVEN GIBT ES NICHT

Eine manipulierte Weltwirtschaft, die auf Schulden basiert, hat kein Fundament und keine Reserven. Für eine begrenzte Zeit lässt sich die Blase noch weiter aufblähen, indem einfach mehr Schulden ausgegeben werden – und genau das ist seit der Finanzkrise von 2006-09 auch passiert. Die scheinbar lebenserhaltenden Maßnahmen, die der Weltwirtschaft in den vergangenen 10 Jahren zukamen (in Form zusätzlicher Neuverschuldung im Umfang von 125 Billionen $), hat die Anlagemärkte derart aufgebläht, dass die Reichen unvorstellbar reicher geworden sind und den Armen umso mehr Schulden aufgehalst werden. Die Verdopplung der globalen Verschuldung in den letzten 10 Jahren hat aber nicht etwa zu einer Verdopplung des Risiko geführt. Die Risiken sind stattdessen exponentiell angewachsen, da sich die Qualität der Schulden katastrophal verschlechtert hat.

Die globale Staatsverschuldung befindet sich auf Rekordständen, die unhaltbar sind. Gleiches gilt für Unternehmensschulden und Privatverschuldung. Das Problem ist, dass es keine Reserven gibt. Dazu vielleicht eine Analogie zu Menschen und Langlebigkeit: Sehr dicke und sehr dünne Menschen leben durchschnittlich kürzer als Menschen mit moderatem Übergewicht, deren Fettreserven sie in Zeiten von Schwäche oder Krankheit schützen. Ebenso die Weltwirtschaft: Wenn die nächste Krise kommt, wird sich zeigen, dass die Welt keine Reserven hat. Im Umgang mit der nächsten Schuldenkrise bleibt der Welt nur eine Möglichkeit – mehr Geld schöpfen, mehr Kredite ausgeben. Allerdings lässt sich ein Schuldenproblem nicht mit mehr Schulden lösen.

Wenn die Welt bald von der Krise erfasst wird, werden auch die Unternehmensgewinne in Mitleidenschaft gezogen. Hochverschuldete Unternehmen werden ihre Kreditvereinbarungen nicht erfüllen können, besonders dann nicht, wenn sich auch noch die Zinssätze im Umfeld anziehender Inflation und einbrechender Anleihepreise erhöhen. Die Unternehmen werden ihre Schulden also nicht bedienen. Gleiches gilt für die Immobilienmärkte. Der Bereich kommerzieller Immobilien wird Probleme bekommen, wenn die Mieter sich keine Mietzahlungen mehr leisten können. Gleiches gilt für Einzelhandelsimmobilien. Im Umfeld sinkender Ausgaben wird dieser Markt einbrechen. Der Westen und insbesondere die USA sind im Bereich Einzelhandel mit Verkaufsflächen überausgestattet, und das meistens zu sehr hohen Mieten. Wenn die Menschen ihre Arbeitsplätze verlieren und die Zinsen steigen, wird der Wohnungs- und Immobilienmarkt um 75 % bis 90 % einbrechen.

TAGESHANDEL GOLD: DAS 850-FACHE DER BERGBAU-TAGESPRODUKTION

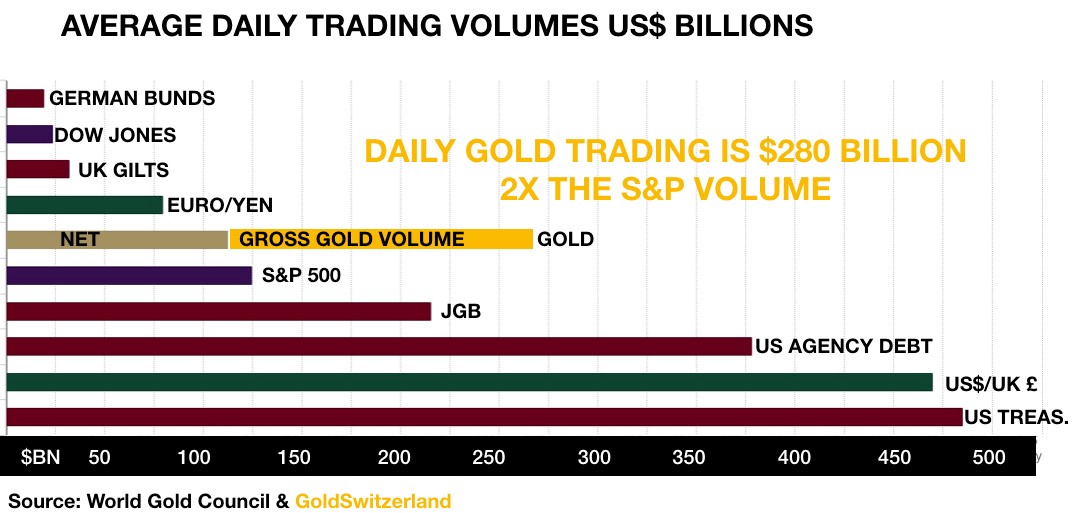

Unter allen manipulierten Märkten dürfte der Goldmarkt vielleicht der schlimmste sein. Goldinvestitionen machen weniger als 0,5 % der globalen Finanzanlagen aus. Warum also, so könnte man fragen, liegen die täglichen Gold-Bruttohandelsvolumen beim 2-fachen der S&P-Volumen. Nach Angaben des World Gold Council liegt das Bruttovolumen im Gold-Tageshandel bei 280 Mrd. US$. Das Tageshandelsvolumen des S&P liegt bei mehr als 125 Mrd. $.

Die jährliche Goldbergbauproduktion liegt bei 120 Milliarden $, oder 329 Millionen pro Tag. Warum also kommt der Tagesgoldhandel auf 280 Milliarden $, auf das 850-fache der täglichen Gold-Bergbauproduktion? Wer schiebt hier Papiergold hin und her – im Umfang von einer Viertelbillion $ auf Tagesbasis? Der Anlagemarkt kann es nicht sein, der ist sehr klein. Es könnten Spekulanten sein, allerdings nicht in diesem Umfang. Höchstwahrscheinlich sind es Bullion-Banken, die enorme Goldmengen handeln, um eine massive physische Knappheit bei physischem Gold und besonders bei Zentralbankengold zu verschleiern. Wir wissen, dass die Bullion-Banken und die Terminbörsen nur über einen Bruchteil des Goldes verfügen, dass zur Deckung der laufenden Papierverpflichtungen notwendig wäre.

SEIDENSTRASSE KAUFT GESAMTE BERGBAUPRODUKTION AUF

Die offiziellen Goldreserven der Zentralbanken betragen ca. 32.000 Tonnen. Mit dieser Gesamtzahl werden die Bestände vieler östlicher Länder wie China möglicherweise zu niedrig bewertet. Die Goldkäufe der Seidenstraße-Länder (China, Indien, Türkei und Russland) reißen nicht ab. Seit 2005 haben diese Länder 33.000 Tonnen gekauft. Seit 2008 haben sich die Kaufmengen deutlich erhöht, seither wurden 29.000 gekauft. Das bedeutet, dass die Seidenstraße-Länder in den letzten 11 Jahren pro Jahr buchstäblich die gesamte Goldjahresproduktion aufgekauft haben.

IST ÜBERHAUPT NOCH US-GOLD ÜBRIG?

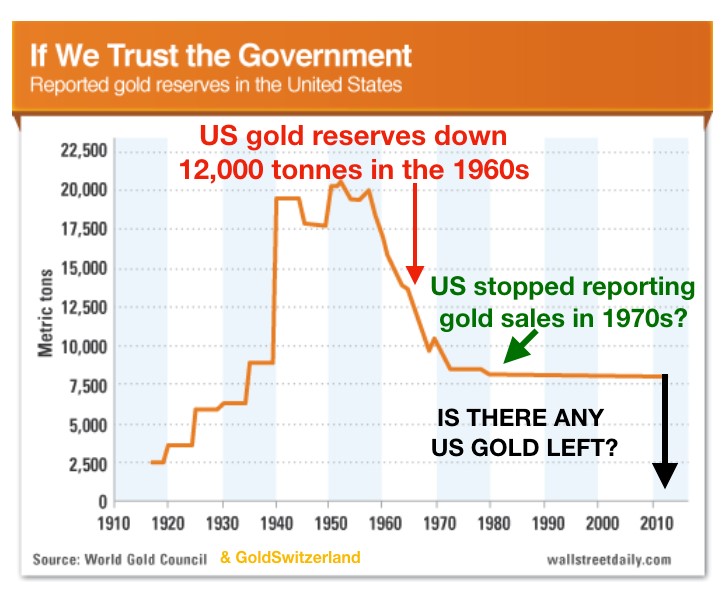

Goldreserven sollten genau das sein, was ihr Name besagt – Reserven zur Deckung der Währung und der Stabilität des Landes. Nichtsdestotrotz haben viele Länder, wie die USA, Großbritannien und die Schweiz, ihre Goldreserven deutlich vermindert. Die Schweiz und Großbritannien verkauften den Großteil ihres Goldes im absoluten Kurstief Ende der 1990er Jahre. Ende der 1950er Jahre verfügten die USA über 20.000 Tonnen Gold. Zwischen 1958 und 1971 verkauften sie jedoch wieder 12.000 Tonnen. Wie der Chart unten zeigt, stoppten die USA ihre Goldverkäufe, nachdem Nixon 1971 das sogenannte Goldfenster geschlossen hatte. Man könnte sich aber fragen, ob die USA tatsächlich den Goldverkauf stoppten oder einfach nur aufhörten, diese Verkäufe auszuweisen. Bis zum 15. August 1971 waren Nationalstaaten berechtigt, die Begleichung ihrer Außenstände gegenüber den USA in Gold einzufordern. De Gaulle machte genau das für Frankreich, und das war ein wichtiger Grund, warum Nixon die Golddeckung des US-Dollars aussetzen ließ.

Praktisch keine Zentralbank der Welt veröffentlicht eine vollständige physische Bestandsaufnahme der eigenen physischen Goldbestände oder etwaiger Derivatepositionen. Die USA machen das seit den 1950ern nicht mehr. Dasselbe trifft auf die meisten anderen Länder zu. Da Gold eine wichtige staatliche Anlage ist, sollte es verständlicherweise eine detaillierte unabhängige Bestandsprüfung geben. Warum nimmt kein Land solche Bestandsprüfungen vor oder veröffentlicht diese? Dafür kann es nur einen Grund geben: Sie verfügen nicht über dieses Gold. Eine umfassende Bestandsprüfung des Goldes westlicher Zentralbanken würde höchstwahrscheinlich zu dem Ergebnis kommen, dass der Großteil des Goldes verschwunden ist. Einige Banken mögen über Papiergold verfügen, doch werden sie es nie in physischer Form zurückbekommen, weil dieses Gold nach China oder Indien geflossen ist.

DE GAULLE WAR ÜBERZEUGT, DASS DIE USA KEIN GOLD MEHR HABEN

Quellen aus dem Umfeld von de Gaulle haben mich informiert, dass er (de Gaulle) sich schon gegen Ende der 1960er sicher war, dass die USA kein Gold mehr hatten. Natürlich habe ich keine Beweise dafür, aber eben auch keine Beweise für die Existenz des Goldes. Mehr zu diesem Thema in einem folgenden Artikel.

Fehlende Bestandsprüfungen und massiver Papiergoldhandel verweisen allerdings darauf, dass üble Dinge im Goldmarkt geschehen. Das werden wir wahrscheinlich erst erfahren, wenn der Dollar richtig unter Druck gerät und Gold rapide steigt. Dann werden die Papiereigentümer physische Auslieferung beantragen, und China & Russland werden die USA zwingen, die Karten auf den Tisch zu legen.

Bevor es so weit ist, sollte man unbedingt physisches Gold halten – in einem sicheren Rechtsgebiet und außerhalb des Bankensystems.

GOLD JETZT AUF DEM WEG ZU NEUEN HOCHS

Auf kurze Frist gesehen, hat die nächste Aufwärtsbewegung beim Gold begonnen, wie ich vor einer Weile vorhergesagt hatte. Es wird ein langer Weg zu viel höheren Hoch werden. Goldkäufe bei aktuell 1.300 $ zu Vermögensschutzzwecken werden in den nächsten Jahren als hervorragende Versicherung gelten und als einmaliges Schnäppchen.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.