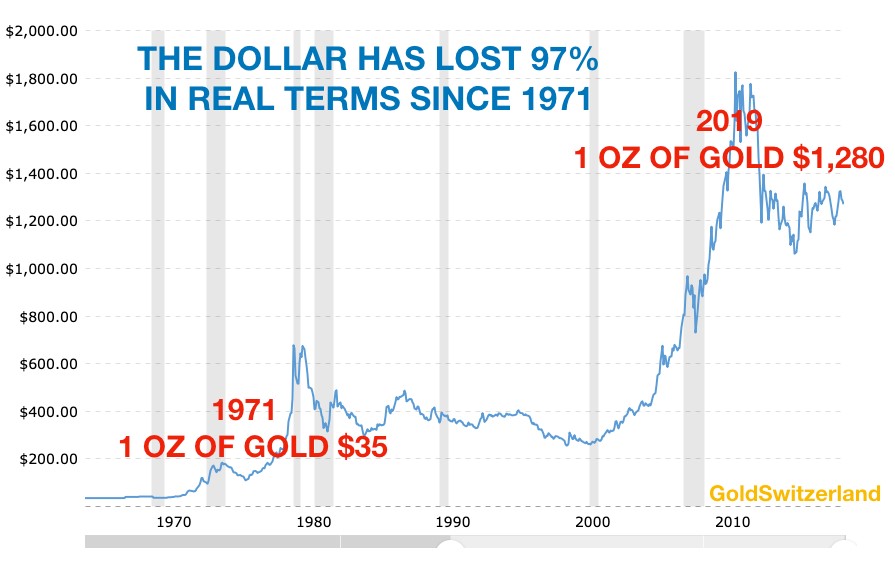

Mein langjähriges Preisziel für Gold von 10.000 $ im heutigen Geld – und viel, viel mehr unter inflationären Bedingungen – scheint jetzt wahrscheinlicher als je zuvor. Ich hoffe aber, dass es nie erreicht wird. Wenn Gold auf 10.000 $ steigt, dann nicht mehr unter jenen Bedingungen, wie sie noch in den 1970ern herrschten. Gold stieg damals von 35 $ im Jahr 1971 auf 850 $ im Januar 1980 – eine explosive Vervierundzwanzigfachung (24x) unter ganz anderen Bedingungen.

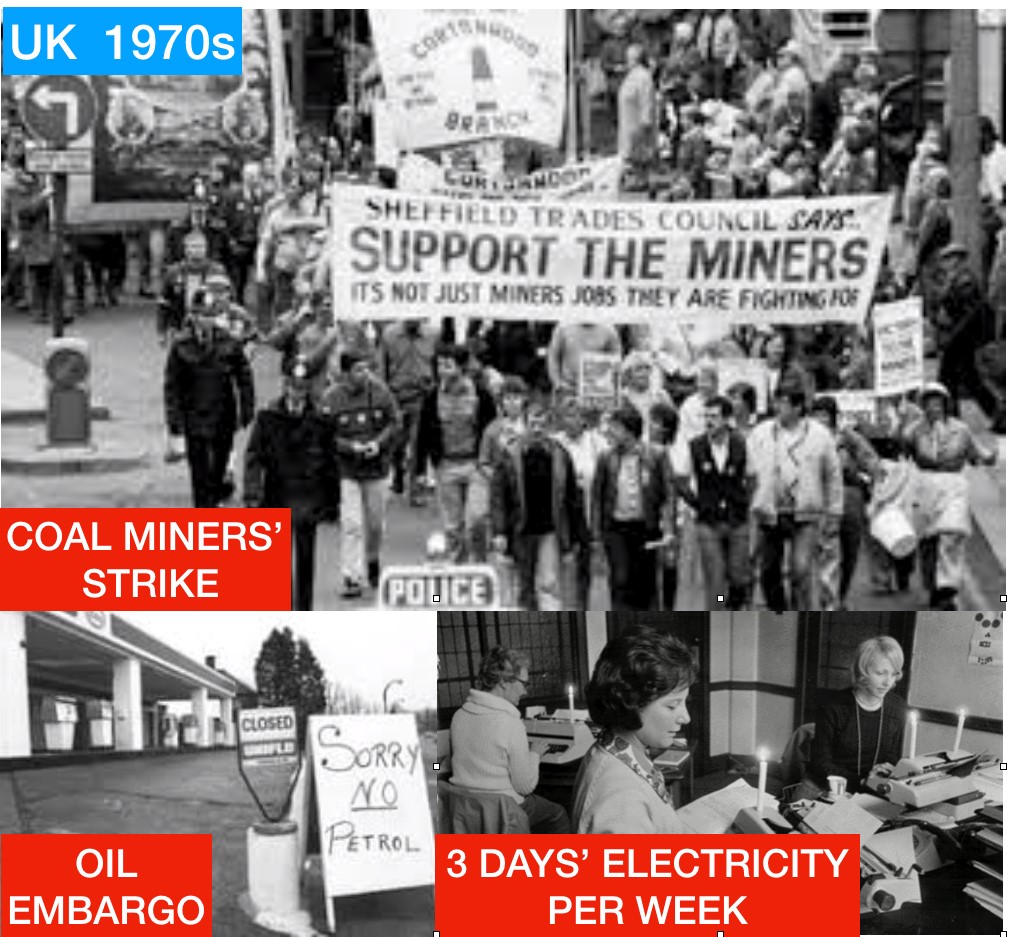

In den 1970ern hatten wir hohe Inflation, Währungswertverluste und Rezessionen in den meisten Ländern. Ich erinnere mich noch gut an diese Zeiten. Ich lebte damals in Großbritannien und wurde selbst Zeuge einer globalen Ölkrise, eines Bergarbeiterstreiks und von Versorgungsengpässen bei verschiedenen Produkten. 1974 mussten die Unternehmen mit nur 3 Tagen Strom pro Woche auskommen. Ich arbeitete im Bereich Einzelhandel für die Firma Dixons, die später zum größten Vertreiber von Unterhaltungs- und Haushaltselektronik werden sollte und an der FTSE 100 gelistet wurde. Wir verkauften Fernsehgeräte und andere elektronische Produkte bei Kerzenlicht. Der Aktienkurs von Dixons fiel um 94 % (und mit ihm auch meine ersten Optionen), obwohl das Unternehmen profitabel und gut finanziert war. Die Zinsen für meine erste Hypothek stiegen zeitweise auf 21 %.

GROSSBRITANNIEN IN DEN 1970ERN

Ich hatte das Glück, schon früh zu erfahren, was mit der Wirtschaft eines Landes passieren kann. Die Zeiten waren hart, aber es gab keine Depression und die meisten Menschen hatten eine Arbeitsstelle. Man darf Folgendes nicht vergessen: Im August 1971 hatte Nixon die Golddeckung des Dollars aufgehoben, womit der Kredit- und Geldschöpfung, deren Endphase wir jetzt erleben, Tür und Tor geöffnet war. Der enorme Anstieg der Goldpreise in den 70ern war hauptsächlich durch zweistellige Inflation und Währungsentwertung verursacht worden.

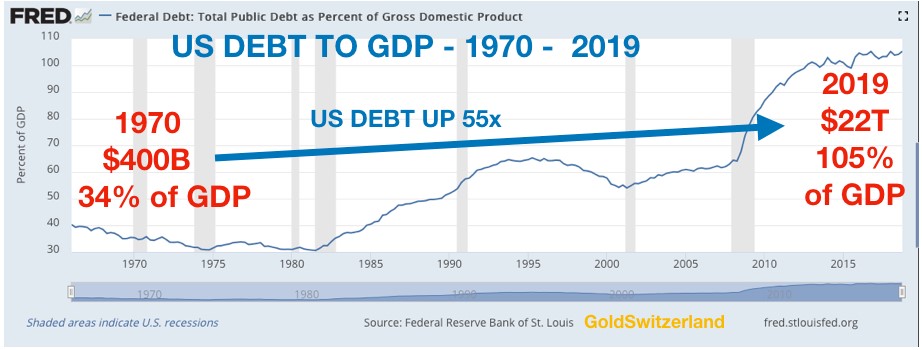

US-VERSCHULDUNG: 55-FACHER ANSTIEG

1971 lag die US-Verschuldung bei 400 Milliarden $, was 34 % des BIP entsprach. Heute stehen die US-Schulden bei 22 Billionen $, dem 55-fachen; das sind 105 % des BIP.

Der US-Dollar hat seit 1971 97 % seiner Kaufkraft verloren. Selbst bei den heutigen Ständen ist er massiv überbewertet.

Obwohl ich aufrichtig hoffe, dass Gold nicht auf 10.000 $ oder mehr steigen wird, so bin ich doch vollkommen überzeugt, dass es höchstwahrscheinlich so kommen wird. Das nächste Mal wird der Goldpreis nicht nur die Inflation und sinkende Währungswerte wie in den 1970ern abbilden, sondern Ausdruck einer sehr viel ersteren oder sogar katastrophalen Situation sein – in den USA und weltweit.

Schauen wir uns also ein mögliches Szenarium für die kommenden Jahre an. Hierbei handelt es sich natürlich nicht um eine Prognose, sondern um einen groben Abriss dessen, was passieren könnte:

2002-2011 VON 300 $ AUF 1.920 $ – NUR DIE STARTBEWEGUNG

Jetzt will ich mich etwas aus dem Fenster lehnen. Ich weiß, dass Prognosen sehr gefährlich und irgendwo auch schwachsinnig sind. Seit 2001 habe ich hinsichtlich der Risiken in der Welt und der Schutzfunktion von Gold vor diesen Risiken richtig gelegen. Anfang 2002 stiegen wir umfangreich in den physischen Goldmarkt ein – für uns selbst und für diejenigen, die wir damals berieten. Die Bewegung von 300 $ im Jahr 2002 auf 1.920 $ im Jahr 2011 war spektakulär. Der Anstieg des Goldpreises war aber nur eine Bestätigung jener Risiken, die wir ausgemacht hatten und die zur Finanzkrise von 2007-09 führen sollten. Im Jahr 2008 war das Weltfinanzsystem nur Minuten von seinem Untergang entfernt, es wurde jedoch mit zweistelligen Billionenbeträgen gerettet, die von der Fed und anderen Zentralbanken der Welt gedruckt wurden.

Die Welt wurde damit nicht gerettet, sondern der letztlich anstehende Zusammenbruch nur aufgeschoben. In einem langen Leben mit Erfahrungen auf den unterschiedlichsten Gebieten lernt man, dass Dinge manchmal länger brauchen, als man denkt. Es besteht immer die Gefahr, zu glauben, dass sich ein großes ökonomisches Problem, das man ausgemacht hat, in kürzester Zeit auch bemerkbar machen wird. Wir haben jetzt gelernt, dass die Dinge manchmal viel länger brauchen, als man erwarten würde. Folglich ist Geduld eine sehr wichtige Tugend – eine Lektion aus einem langen, erfahrungsreichen Leben.

Heute, zehn Jahre nach dem Höhepunkt der Großen Finanzkrise, ist der Optimismus größer als je zuvor. Aktien, Anleihen und Immobilienmärkte stehen auf Höchstständen oder sind diesen nah. Doch die Welt hat nichts gelernt. Die Ursache des Problems der Jahre 2007-09 waren Schulden verschiedener Art, einschließlich Derivate. Und heute, nach einer Verdopplung der globalen Verschuldung seit 2006, ist diese explosive Risikoposition exponentiell gewachsen. Zudem hat der Goldpreis die jüngste Geldschöpfung noch gar nicht abgebildet.

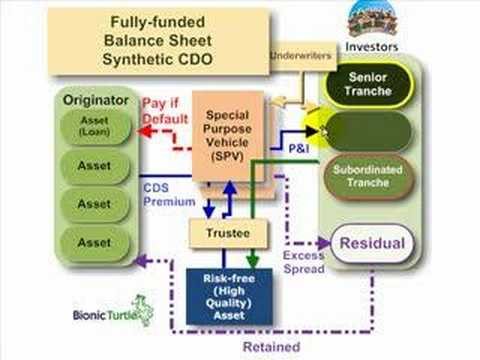

AUSLÖSER DER KRISE VON 2007-09: SYNTHETISCHE CDO SIND ZURÜCK

Der Auslöser beim letzten Mal waren Derivate auf Hypotheken. Ganz offensichtlich hat die Welt aber ein kurzes Gedächtnis, denn der synthetische CDO-Markt (besicherte Schuldverschreibungen) steht wieder in voller Blüte. Die Menge synthetischer US-CDOs ist in diesem Jahr um 40 % angewachsen. Dieses Mal sind es keine besicherten Schuldverschreibungen auf Hypotheken, sondern auf Unternehmensschulden. Verglichen mit Hypotheken-CDOs gilt dieser Markt als deutlich sicherer, nach Aussage der Emittenten – also Banken wie Citigroup, Barclays, BNP Parisbas und Societe Generale. Gut, das sagen sie ja immer. Schauen wir uns die Unternehmensschulden an: Im Verhältnis zum BIP stehen sie heute auf einem Allzeithoch von 73 % – 1971 waren es noch 45 %. Synthetische CDOs sind stark gehebelte Instrumente, die Mehrfachwetten auf dieselben Kredite beinhalten können.

Diese CDOs sind also ein weiteres Beispiel für „je mehr sich die Dinge ändern, umso mehr bleiben sie sich gleich.“

Mit anderen Worten: Die globale Verschuldung steht auf einem Allzeithoch und die gefährlichen Derivate, die wir beim letzten Mal gesehen hatten, sind wieder zurück.

2007-09 WAR NUR EINE PROBE – DAS RICHTIGE EREIGNIS STEHT NOCH AUS

Die Krise von 2007-09 war nur eine Probe für das, was wir demnächst noch sehen werden. Das Gummiband ist jetzt maximal gespannt und die Blasen sind überall. Oberflächlich hat die Welt doch in den letzten 10 Jahren nach der Krise funktioniert, warum sollte es also nicht noch 10 Jahre so weiter funktionieren? Ja, in der Theorie könnte das so sein, aber ab einer bestimmten Phase erreichen wir den Punkt, wo dieser kleine Junge sagt, „der Kaiser hat doch gar keine Kleider“. Es gibt auf jeden Fall Grenzen, wie lange die Naturgesetze gebrochen werden können und wie lange die Welt von Luft oder fabriziertem Geld leben kann, das einen Wert von null hat, weil es ohne jegliche Gegenleistung geschöpft wurde.

Doch wie wir aus Erfahrung wissen: Blasen können länger halten, als man erwartet. Manchmal kann technische Analyse hilfreich für die Bestimmung von Marktwenden sein, doch idiotensicher ist sie natürlich nicht. Nichtsdestotrotz macht das Jahr 2019 unter vielen Aspekten – fundamentale wie technische – den Eindruck, eines zu werden, in dem es zu einer Wende an den Märkten und in der Weltwirtschaft kommen könnte.

Unser proprietäres System für langfristige Zyklen verweist auf ein potentielles Top am US-Aktienmarkt im Mai. Mit demselben System wurde das Aug.-Sep.-Top 2011 beim Gold zwei Jahre im Voraus vorhergesagt. Natürlich lässt sich mit einem Zyklus-System niemals das Ausmaß der Wende vorhersagen. Interessanterweise hat der brillante technische Analyst Bob McHugh (Technical Indicator Index) ebenfalls für ungefähr Mitte Mai einen Wendepunkt für den Aktienmarkt ausgemacht. Mitte Mai könnte also eine wichtige Zeit für eine Aktienwende sein. Selbst wenn mit diesem Wendepunkt nichts wird, so ist die Wahrscheinlichkeit, dass die globalen Aktienmärkte irgendwann im Jahr 2019 auf ihren langfristigen säkularen Abwärtstrend einschwenken, sehr hoch.

STARTVORBEREITUNGEN BEI GOLD UND SILBER

Gold und Silber beenden gerade ihre Korrekturen. Möglicherweise haben wir die Korrekturtiefs schon gesehen. Falls nicht, so dann sollte das in den nächsten 2-3 Wochen der Fall sein. Das Gold-Silber-Verhältnis hatte gerade ein neues Hoch bei über 87 markiert, worauf eine schnelle Umkehr folgte. Aus technischer Perspektive wurde das Hoch in den Tages-, Wochen- und Monatsindikatoren nicht durch Momentum-Indikatoren bestätigt. Das nennt man bärische Divergenz, und sie gilt als wichtiges Anzeichen für einen Abschwung.

Wie ich schon oft erwähnt hatte, ist Silber der Leitindikator für die Edelmetalle. Folglich wird Silber auch die Führung im kommenden Edelmetallbullenmarkt übernehmen. Es könnte sein, dass die Wende schon letzte Woche erfolgte. Falls nicht, dürfte das später im Mai noch kommen.

Normalerweise gehe ich bei technischer Analyse nicht ins Detail, mit Blick auf die sehr bullische langfristige fundamentale Position der Metalle sowie die bärischen Aussichten für die Aktienmärkte macht es auch keinen Unterschied.

Also: Die Metalle sind bald bereit für ihren Start in den spektakulärsten Bullenmarkt, den die Welt je gesehen hat. Dieser Markt ist wie eine zusammengedrückte Feder; wir werden bald schnelle Aufwärtsbewegungen bei Gold und Silber sehen. Das erste Ziel für Gold, das schnell erreicht werden könnte, ist 1.600 $. Silber wird in dieser Zeit möglicherweise auf mindestens 25 $ steigen.

Wie ich am Anfang des Artikels erwähnt hatte, werden steigende Gold- und Silberpreise leider mit schwierigen Bedingungen in der Welt in Verbindung gebracht – ökonomisch wie sozial. Die Aufwärtsbewegung wird anfänglich noch vor dem Beginn der schwierigen Zeiten stattfinden.

SCHUTZ MIT GOLD & SILBER – MINDESTENS 25 % DER EIGENEN FINANZANLAGEN

Vermögensschutzinvestoren dürfen nicht vergessen, dass sich die oben gemachten Vorhersagen auf das kurzfristige Markt-Timing beziehen und nicht auf den Schutz des eigenen Vermögens. Die Risiken in der Welt haben jetzt solche Größenordnungen erreicht, dass jeder seriöse Anleger, der eine Komplettauslöschung seines Vermögens vermeiden möchte, die eigenen Positionen in allen Blasen-Anlagemärkten verringern muss – Aktien, Anleihen und Immobilien, wie auch seine Positionierung innerhalb des Bankensystems.

Gold und Silber sind immer schon die ultimative Versicherung in Krisenperioden gewesen. Da der kommende Einbruch wahrscheinlich größer sein wird als alles zuvor in der Geschichte, muss auch der Schutz gegen die gegebenen Risiken größer sein. Unter derartigen Umständen halte ich 25 % in physischem Gold und Silber für das absolute Minimum. Ich weiß, all das mag für viele Leute dramatisch klingen, doch was der Weltwirtschaft und den Finanzmärkten passieren wird, wird auch atemberaubend dramatisch sein. Folglich ist es regelrecht essentiell, über den adäquaten Schutz zu verfügen.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.