„Alles brennt“ / Heraclitus (535-475 v. Chr.)

Eigentlich meinte Heraklit, dass sich die Welt im Zustand konstanter fließender Bewegung befindet. In den nächsten Jahren wird die Welt jedoch ein Problem bekommen: Sie wird brennen – und zwar in einem historisch ungekannten Ausmaß.

In vielen Artikeln und Interviews habe ich darauf aufmerksam gemacht, wie sehr Ereignisse (und Menschen) vorhersagbar sind. Das trifft ganz besonders auf die Weltwirtschaft zu. Imperien kommen und gehen, Wirtschaften erleben Booms und Wirtschaftskrisen und immer wieder kommen neue Währungen, die dann, ausnahmslos, wieder scheitern und verschwinden. All das passiert regelmäßig.

EIN GLOBALES FEUER KOMMT

Doch ab und zu nehmen diese Feuer, aus historischer Sicht, katastrophale Züge an. Und an diesem Punkt steht die Welt gerade.

Schon jetzt treten explosionsartig Brände auf. Aktienmärkte und Immobilienmärkte stehen in Flammen aber auch Anleihe- und Schuldenmärkte. Das Problem dabei ist: Anfänglich sind diese Feuer explosiv, letztlich enden sie aber als Implosion.

Aktuell befinden wir uns also in der explosiven Brandphase, in der die Märkte parabolische Exponentialbewegungen vollziehen oder vollziehen müssten!

Mit Blick auf die Weltwirtschaft stehen wir jetzt am Ende eines langfristigen Bullenmarktes, der auf globaler Ebene bislang ungekannte Extreme erreicht hat.

Nie zuvor hat die Welt ein derart explosionsartiges, druckvolles Feuer erlebt, das durch extrem üppige Geld- und Kreditschöpfung seitens der Zentral- und Geschäftsbanken angeheizt wird.

Die heftige Inflation haben wir immer wieder thematisiert, und sie zeigt sich nicht nur am Aktienmarkt, auch die Immobilienmärkte sind förmlich am Explodieren, besonders im gehobenen Bereich. Das ist überall auf der Welt zu beobachten, nicht nur in den USA. So wurden, nach Angaben der HSBC, im Monat März so viele Hypotheken vergeben, wie NIEMALS zuvor. In Schweden herrscht am Immobilienmarkt ein fieberhafter Bieterkampf, Objekte werden teils mit einem 40 %igen Aufschlag auf die ursprünglichen Preisforderungen verkauft; gebrauchte Freizeitboote sind so gefragt, dass sie praktisch genauso teuer sind wie neue, welche aber nicht vor 2022 erhältlich sind.

Zudem sehnen sich die Menschen nach den Lockdowns scheinbar verstärkt nach Gesellschaft, da die Preise für Hundewelpen in Großbritannien gegenüber dem Vorjahr um 100 % gestiegen sind. Ja, wirklich alles scheint zu brennen, da die Menschen nach einem Jahr Lockdowns und Einschränkungen wie verzweifelt Geld ausgeben.

EINE ÖKONOMISCHE LUFTBLASE

Doch explosionsartige Brandausbreitung endet letztlich immer im kompletten Niederbrennen oder einer Implosion. Und genau das wird in den nächsten Jahren auch passieren. Ein massiver Waldbrand ist nicht nur vollkommen unvermeidlich, sondern eine absolute Notwendigkeit.

Denn Wirtschaftsblasen bestehen hauptsächlich aus Luft, und zwar sehr viel davon.

Wenn Imperien oder Ländern das Geld ausgeht, müssen sie es durch Luft ersetzen, um die Wirtschaft am Laufen zu halten. Diese Luft besteht aus falschen Versprechungen, zu denen weitere großen Luftmengen in Form von Falschgeld kommen.

Da Luft nichts kostet, können Staaten unbegrenzte Mengen davon produzieren. Und traditionell wollen gutgläubige Menschen daran glauben, dass es sich dabei nicht um Luft, sondern um echtes Geld handelt. Das Schöne für Staaten ist nun, dass sie Billionen $ zu NULL Kosten produzieren und leihen können. Durch Manipulation der Zinssätze können sie sich das Geld wirklich zu fast NULL Prozent leihen.

DAS ULTIMATIVE! PYRAMIDENSYSTEM

Also: Zuerst stellt der Staat kostenlos Geld her und zahlt dann auch NICHTS für das Privileg, dieses Geld leihen zu können. DAS IST DAS ULTIMATIVE PYRAMIDENSYSTEM.

Kein Wunder, dass Banker, Hedgefonds und reiche Investoren Geld scheffeln.

Das Geld führt natürlich zu massiver Blasenbildung bei Aktien, Anleihen, Immobilien, Gebrauchtwagen, Booten, Welpen und anderen massiv überbewerteten Anlagen und Konsumartikeln.

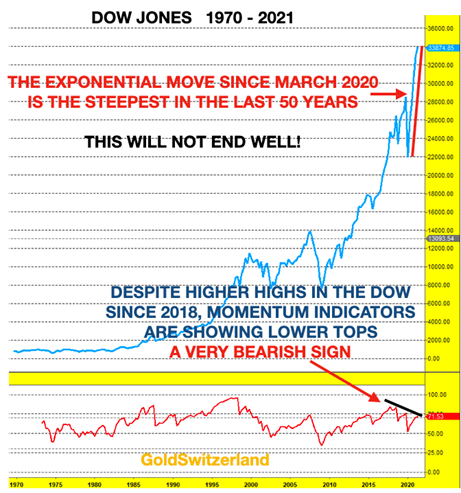

Schauen Sie sich nur an, wie beispielsweise der Dow im letzten Jahr exponentiell und parabolisch gestiegen ist und dabei eine historisch beispiellose gerade Linie im Chart hinterlassen hat.

DIE USA SIND BANKROTT

Sagen wir, wie es ist: Die USA sind bankrott, voll und ganz. Seit 1930 ist die US-Staatsverschuldung (mit ganz wenigen Ausnahmen) Jahr für Jahr gestiegen.

Also: Die größte Wirtschaftsmacht der Welt kann ihre Position nur halten, indem sie sich Scheinwohlstand herbeidruckt, und zwar immer schneller.

Um zu verstehen, was ein Staat aus dem Nichts drucken kann, schauen Sie sich einfach die Auflistung unten an.

Nachdem das Goldfenster 1971 geschlossen war, stiegen US-Staatsverschuldung und Gesamtverschuldung aber auch das Geldangebot exponentiell- parabolisch an; die Weltreservewährung hat schon 98 % verloren.

US-Staatsverschuldung 74-facher Anstieg

US-Gesamtverschuldung “nur” 49–facher Anstieg

M2-Geldangebot 29-facher Anstieg

Schuldenstandsquote (Schulden/BIP) -> 1971: 37% – 2021: 127%

Doch wie alle exponentiellen Verläufe in großen statistischen Proben wird auch diese tränenreich enden. Blasen werden Blasen genannt, weil sie aus Luft bestehen. Und wenn Blasen zu groß werden, dann platzen sie und implodieren – IMMER und ausnahmslos.

Und genau darauf kann sich die US-Wirtschaft und der Rest der Welt jetzt einstellen.

Fundamental betrachtet sind Aktien – in den USA und global – massiv überbewertet. Wir wissen allerdings auch, dass Überbewertungen länger Bestand haben können als man denkt, besonders dann, wenn es sich um einen sehr langen Superzyklus handelt, der 300 Jahre oder sogar 2.000 Jahre alt sein könnte.

Aus technischer Sicht senden uns die Märkte sehr klare Signale, dass DAS ENDE NAHT.

Ob es sich dabei nun um Tage, Wochen oder einige Monate handelt, ist vollkommen irrelevant. Wir wissen, dass wir am Ende einer der bemerkenswertesten historischen Phasen hinsichtlich Geld, Investitionen und Wirtschaft stehen.

Doch auch sozial, moralisch wie politisch erreichen wir gerade einen historischen Tiefpunkt.

DIE WELT BRAUCHT EINEN GROSSBRAND

Zurück zum Feuer. Wir brauchen in der Tat einen richtigen Waldbrand, einen Großbrand, der mit allen Exzessen – seien sie finanziell oder sozial – aufräumt. Nur dann wird die Welt wieder neue grüne Triebe ausbilden können – frei von Schulden und falschen Werten, moralisch wie finanziell.

Im Rahmen der Implosion der meisten Schulden und Vermögenswerte hat die Welt zuvor noch eine sehr schwierige Übergangsphase zu überstehen. Sie könnte ein oder mehrere Jahrzehnte andauern. Die tatsächliche Dauer werden erst zukünftige Historiker feststellen können.

Auf der ganzen Welt wird großes Leid entstehen – nicht nur finanziell, sondern auch sozial. Wir werden Kriege, Bürgerkriege, Hungersnöte, Krankheiten und Migration erleben. Doch wird es praktisch kein Geld für Sozialleistungen und irgendwelche anderen Hilfen geben. Auch Renten wird es nicht geben und nur sehr eingeschränkte Gesundheitsleistungen.

Wir wissen, dass Zyklen Teil des Lebens sind. Und einige Zyklen sind extremer als andere. Die vielen Eingriffe von Staaten und Zentralbanken in das natürliche zyklische Auf und Ab wird diesen Zyklus jetzt aber schlimmer machen als alles zuvor Erlebte.

Gordon Brown, Chancellor of the Exchequer oder Schatzkanzler Großbritanniens (Finanzminister), meinte 1999, er habe „Boom and Bust“ – die Konjunkturzyklen – aufgehoben. Wenige Monate später brachen Aktienmarkt und Wirtschaft ein.

Dieser fatale Eingriff in natürliche Zyklen, gerade durch die USA, wird die Welt, wie oben erwähnt, sehr teuer zu stehen kommen. Die unvernünftigen, staatlichen Versuche, Zyklen aufheben zu wollen, haben das Problem derart verschärft, dass unnötiges Leid für die Welt entstehen wird.

Die wichtigste Abhilfe in Zeiten der Krise sind Familie und Freunde. Ein Vorteil harter Zeiten ist, dass sich Menschen gegenseitig unterstützen, anstatt rein materiellen Werten hinterherzujagen.

Neben Familie und engen Freunden gibt es noch so viele wunderbare Dinge im Leben, die praktisch kostenlos sind – wie Natur, Musik und Bücher. Wir werden erleben, dass diese „alten Beschäftigungen“ viel erfüllender sind als unsere iPads oder Netflix.

GOLD, SILBER UND VERMÖGENSSICHERUNG

Was die finanzielle Absicherung in Krisenzeiten angeht, so sind Gold- und Silberbestände schon immer entscheidend gewesen.

Jeder kann sich etwas Gold oder Silber leisten. Eine Unze Silber kostet 30 $ und ein Gramm Gold 60 $. Edelmetallersparnisse werden in Zukunft nicht nur sehr nützlich sein, sie werden essentiell sein, ganz gleich wie viel man sich davon leisten kann.

Für größere Investoren zählen physisches Gold und Silber zu den wenigen Möglichkeiten, sich vor kompletter Vermögenszerstörung zu schützen. Ich habe es so oft schon gezeigt: Aktuell ist Gold – im Verhältnis zum Geldangebot – so billig wie 1970, als es 35 $ kostete, und so billig wie 2000, als es 290 $ kostete.

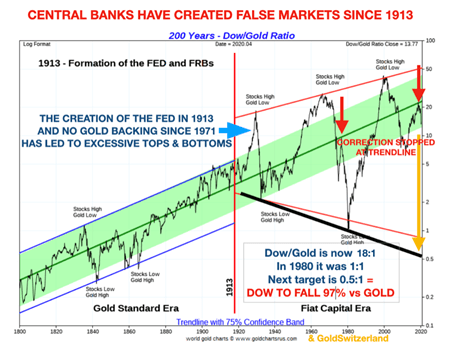

DOW WIRD 97 % GEGENÜBER GOLD FALLEN

Die meisten Aktieninvestoren haben, meist ohne es zu wissen, schon enorme Vermögensverluste seit dem Jahr 2000 erlitten.

Seit 2000 hat der Dow 60 % gegenüber Gold verloren. Dieser Trend wird sich in den kommenden Jahren weiter beschleunigen; und ich gehe davon aus, dass das Dow/Gold-Verhältnis auch die unten im Chart gezeigte, langfristige Trendlinie erreichen wird. Das heißt: Der Dow wird von den heutigen Ständen aus weitere 97 % gegenüber Gold verlieren.

Gold und Silber spiegeln die massive Geldschöpfung der letzten 50 Jahre nicht ansatzweise wieder. Dieser Aufholprozess wird – mit Blick auf Fundamental- und technische Daten – wahrscheinlich sehr bald schon beginnen. Das Aufwärtspotential für Gold und Silber liegt bei einem Vielfachen der derzeitigen Kurse – ausgehend von den heutigen Preisniveaus. Hyperinflation könnte die Metalle in unvorstellbare Höhen katapultieren.

Physische Goldbestände sollte man, auch in Abgrenzung zu Bitcoin, nicht als Spekulationsanlage betrachten, sondern als den besten Schutz vor der kommenden Zerstörung von Papieranlagen sowie drohender Unordnung im Finanzsystem.

Originalquelle: GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.