Zuvor haben wir gesehen, dass die Aktien der Minengesellschaften aufgrund ihrer Eigenschaften (hohe Volatilität und Verlustrisiko von 100%) nicht mit einer Investition in physisches Gold zu vergleichen sind. Auch Gold-ETFs sollten nicht mit physischen Edelmetallen gleichgesetzt werden, da sie den Anleger verschiedenen Risiken aussetzen (Eigentumsrisiko, Risiko des geteilten Eigentums, Zwischenhändler- und Drittparteirisiko, Verfügbarkeitsrisiko, Risiken aufgrund von Interessenkonflikten, Änderungsrisiken), die sich mit physischem Gold vermeiden lassen.

All das sagt uns allerdings noch nicht, welche Wertentwicklung Ihre Klienten vernünftigerweise erwarten können, wenn sie eine Position in dieser Anlageklasse eröffnen. Darauf wollen wir im heutigen Beitrag eine Antwort finden.

„die wertentwicklung der vergangenheit lässt nicht auf die künftige performance schliessen“: ja, aber…

Wie Sie nur allzu gut wissen, muss diese Warnung auf einer Vielzahl von Dokumenten erscheinen. Der Hinweis soll die Anleger in einer Finanzwelt, die nur allzu leicht Opfer von „schwarzen Schwänen“ werden kann, und in der niemand eine Kristallkugel besitzt, vor Verkaufsargumenten schützen, die schnelle Gewinne versprechen.

Dennoch ist es schwer vorstellbar, dass hunderttausende Profis mit dem Schreiben von Finanzanalysen ihr Geld verdienen könnten, wenn ihre statistischen Methoden in keiner Weise geeignet wären, ein Anlageportfolio im Wert steigen zu lassen.

Sicher, es gibt keinen Grund zu erwarten, dass ein Asset Monat für Monat oder Jahr für Jahr die gleiche Wertentwicklung zeigt.

Doch je länger der betrachtete Zeitraum ist, desto aussagekräftiger wird die durchschnittliche Performance. Man sollte sich jedoch bewusst machen, dass Exzesse die unausweichliche Rückkehr zu der Assetpreise zu ihrem historischen Mittelwert verzögern können (während einer Hausse ebenso wie während einer Baisse und insbesondere in Zeiten, in denen die Zentralbanken die Märkte mit Liquidität überfluten). Insofern kann man durchaus sagen, dass „die Wertentwicklung der Vergangenheit nicht auf die künftige Performance schließen lässt“, diese aber stark beeinflusst.

In diesem Zusammenhang erscheint es mir interessant, einen Blick in die Vergangenheit zu werfen, um einen Überblick über die Entwicklung zu bekommen, die man von den wichtigen Anlageklassen und insbesondere von Gold erwarten kann.

die jährliche stude des IEIF: eine interessante lektüre für vermögensberater und anleger

Genau mit diesem Thema hat sich Charles-Henri de Marignan befasst, ein auf den Immobiliensektor spezialisierter Analyst beim französischen Finanzforschungsinstitut Institut de l’Épargne Immobilière et Foncière (IEIF). Die neuste Fassung des Berichts mit dem Titel „40 Jahre Performancevergleich: Langfristige Wertanlagen: Immobilien, Geldmarktanlagen, Lebensversicherungen, Anleihen, Aktien, Gold“ erschien Mitte Juni.

Für Anlageberater mit Kunden in Frankreich ist die Studie besonders interessant, aber sie kann für alle europäischen Investoren von Nutzen sein, da sie zu den wenigen regelmäßig erscheinenden Publikationen zählt, die den Goldpreis in Euro (und nicht in Dollar) mit anderen Anlageklassen vergleichen.

Die Studie kann sich als praktisches Werkzeug erweisen, um Ihren Kunden zu zeigen, welche Wertentwicklung sie langfristig und sehr langfristig in etwa bei Aktien, Anleihen, Geldmarktanlagen und im Immobiliensektor erwarten können – unter Beachtung der eingangs erwähnten Hinweise.

Kurz-, mittel- und langfristige Performance verschiedener anlagen im vergleich

Hier sehen Sie die Ergebnisse dieses Berichts, den ich mit Erlaubnis des IEIF mit Ihnen teilen darf. Nicht berücksichtigt ist die Besteuerung, die natürlich von Haushalt zu Haushalt verschieden ausfallen kann.

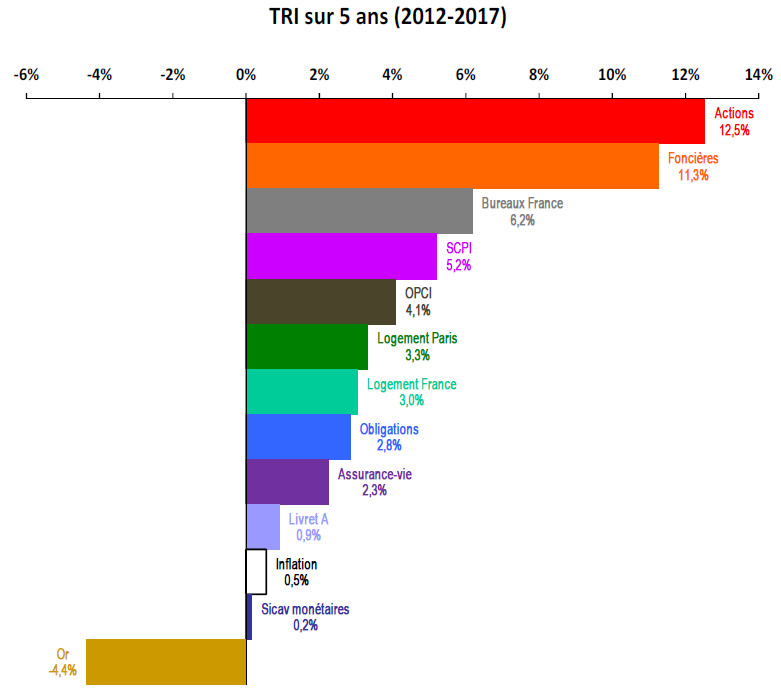

Interne Rendite (Internal Rate of Return, IRR) über 5 Jahre (2012-2017)

v.o.n.u: Aktien, Grundeigentum, Büroräume in Frankreich, Immobilienfonds, offene Immobilienfonds, Wohnungen in Paris, Wohnungen in Frankreich, Anleihen, Lebensversicherungen, Livret A (Sparbuch), Inflation, Geldmarktfonds, Gold

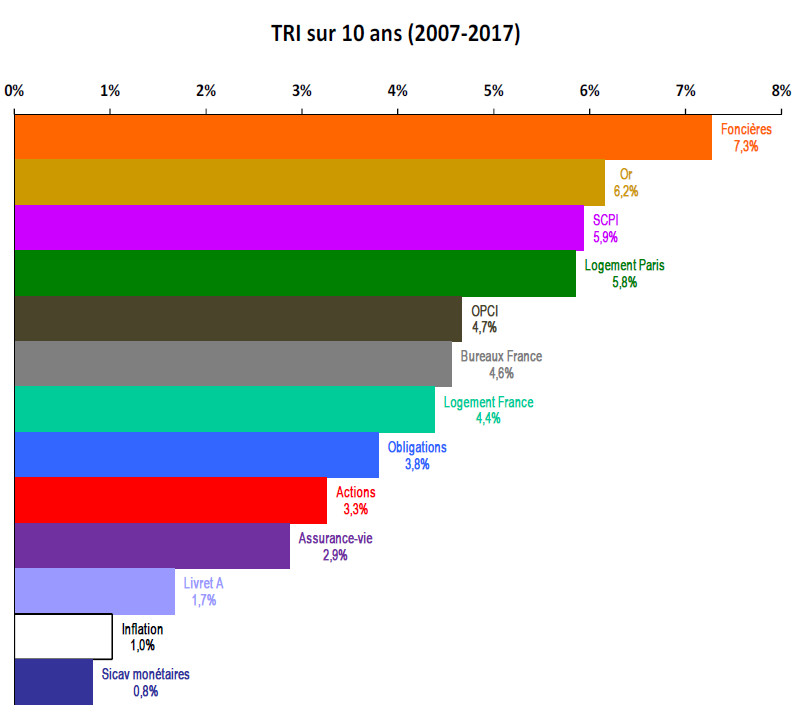

IRR über 10 Jahre (2007-2017)

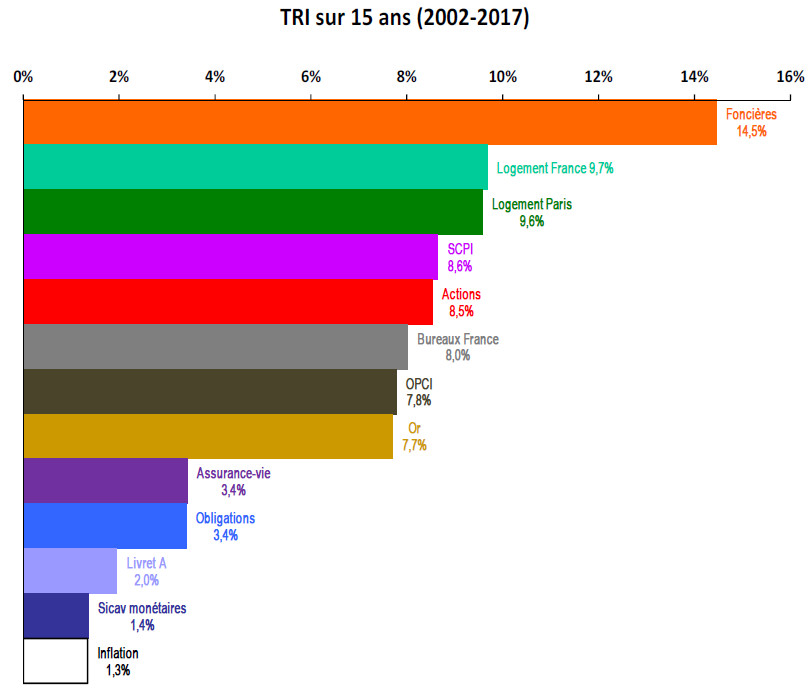

IRR über 15 Jahre (2002-2017)

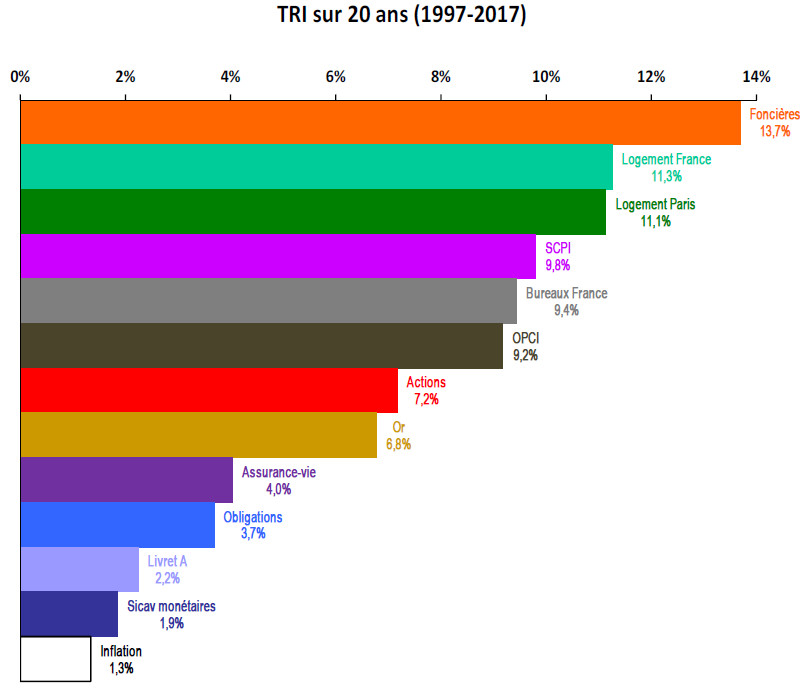

IRR über 20 Jahre (1997-2017)

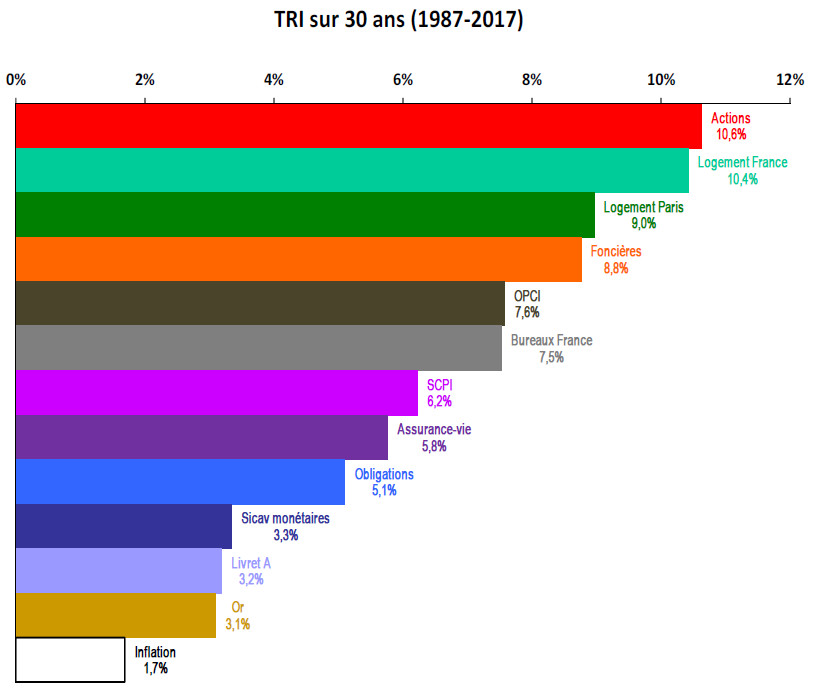

IRR über 30 Jahre (1987-2017)

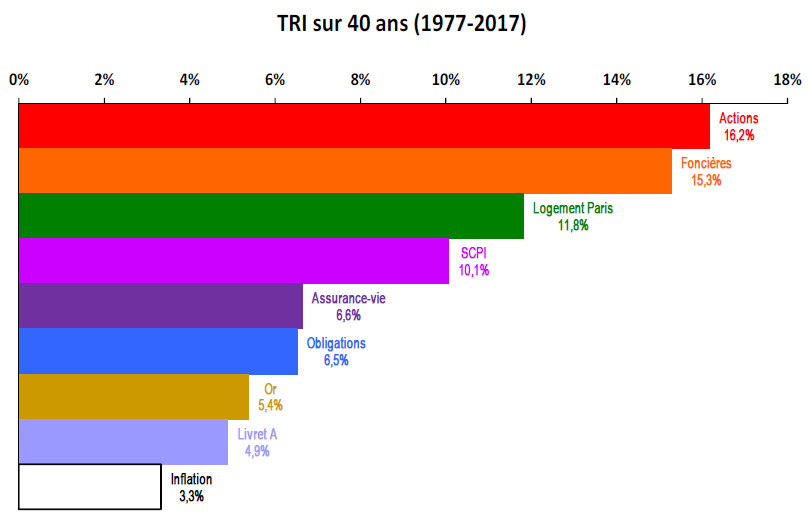

IRR über 40 Jahre (1977-2017)

Wir möchten zunächst auf eine offensichtliche Tatsache hinweisen: Die Ergebnisse hängen stark vom Einstiegspunkt ab. Da die volatilsten Assets innerhalb kurzer Zeit heftige Kursschwankungen erleben können, unterscheiden sich die Grafiken zur internen Rendite (IRR) möglicherweise stark von Jahr zu Jahr.

Mit Blick auf die Resultate ist festzustellen, dass die Aktien und die Immobilien in all ihren Formen langfristig (15-40 Jahre) an der Spitze der Liste stehen.

Zum Thema Gold hat Charles-Henri de Marignan folgendes geschrieben: „Gold zeigt ein besonderes Verhalten: Es ist sehr volatil und weist je nach betrachtetem Zeitraum eine ganz unterschiedliche Performance auf. […] Es handelt sich um das einzige Investment, welches in den 1980-er und 1990-er Jahren eine negative Preisentwicklung zeigte. […] In der Übersicht der letzten 5 und der letzten 30 Jahre steht Gold auf dem letzten Platz, aber innerhalb der letzten 10 Jahre auf dem zweiten.“

Gold ist kein „buy & Hold“ Asset, sondern ein Krisenschutz

Das stimmt mit dem überein, was ich in einem früheren Artikel dargelegt habe: „Langfristig […] hat sich Gold als schlechtes Investment für den Sparer erwiesen (geringe Erträge, hohes Risiko, geringe Kaufkraft, negative Risikoprämie, keine regelmäßige Rendite). Allerdings ist das Edelmetall ein exzellenter Schutz gegenüber Risiken im Zusammenhang mit Konjunkturrückgängen und insbesondere gegenüber strukturellen Instabilitäten, da es sich als äußerst attraktiv in Zeiten finanzieller, wirtschaftlicher, politischer und sozialer Krisen herausgestellt hat.“

Eine Studie über den Zeitraum von Dezember 2013 bis Dezember 2000, die das französische Statistikamt INSEE 2002 [1] herausgegeben hat, zeigt, dass Gold sehr langfristig die reale Kaufkraft der Sparer gerade so erhält.

Mehr aus Interesse denn aus Gründen der Vermögensverwaltung (denn wie Keynes sagte, „auf lange Sicht sind wir alle tot“), wollen wir sehen, wie es um den Erhalt der Kaufkraft des gelben Metalls auf historischer Ebene bestellt ist. Der Solidus, eine antike Goldmünze, die dem Gehalt eines Soldaten für 15 Tage entsprach, wog bei ihrer Herstellung 5,4 Gramm. Zum Vergleich: Der Napoléon d’or, eine historische französische Goldmünze, hat ein Gesamtgewicht von 6,45 Gramm, davon 5,81 Gramm Feingold, und hat damit heute einen Materialwert von rund 200 €, d. h. etwa ein Sechstel des Mindestlohns in Frankreich (1149,07 €). Im Vergleich zur Epoche des Solidus hat eine Münze von 5 bis 6 Gramm heute also etwa 65% seines Wertes verloren.

In meinem Buch habe ich diese Erkenntnisse wie folgt zusammengefasst: „Wenn man nicht gerade vom Szenario einer jahrhundertelang andauernden Krise ausgeht, ist Gold keine „generationenübergreifende“ Kapitalanlage. Es sollte verkauft werden, wenn der Moment gekommen ist, nicht vererbt.“

Nachdem wir nun einen Blick auf die Vergangenheit geworfen haben, erscheint es mir sinnvoll zu untersuchen, welches Niveau der Kurs des gelben Metalls während der nächsten Krise erreichen könnte.

Versuch einer Vorhersage mit Hilfe des Berichts In gold we trust, der renommiertesten marktanalyse für den edelmetallsektor

Im Jahr 2007 hat Ronald Stöferle erstmals eine Analyse unter dem Titel In Gold We Trust verfasst, die weltweit rasch zu dem Bericht für Gold, Silber und die Aktien der Minengesellschaften avancierte. Seit 2014 schreibt Stöferle den Bericht gemeinsam mit Mark J. Valek, seinem Geschäftspartner bei der Liechtensteiner Vermögensverwaltungsgesellschaft Incrementum. Der Report ist eine unentbehrliche Lektüre für jeden, der sich für diese Sektoren interessiert.

Die 230-seitige Publikation betrachtet vor allem die Entwicklung der Edelmetalle in US-Dollar, aber die meisten Beobachtungen sind auch für weitsichtige europäische Anleger überaus relevant. Für Finanzberater stellt die Studie die perfekte Ergänzung zum Bericht des IEIF dar.

wie hoch kann der goldpreis in der nächsten krise steigen? die antwort von RONALD PETER STÖFERLE und MARK J. VALEK

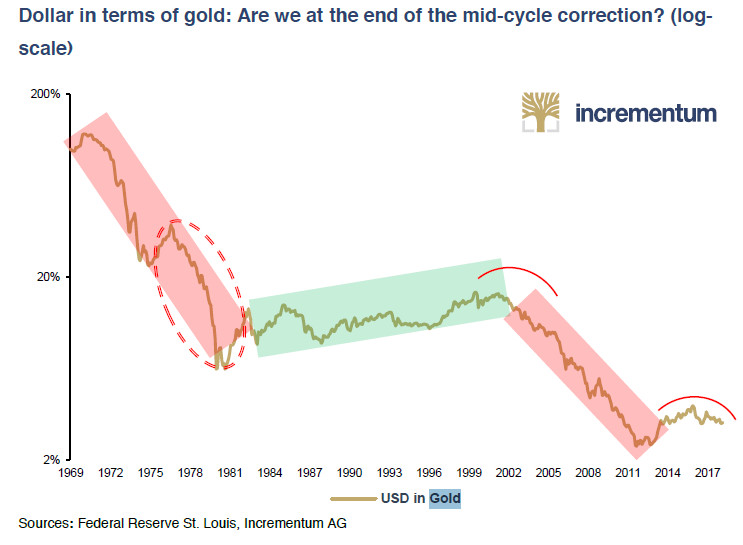

Für die beiden Österreicher befindet sich Gold in einer Phase, die der Mittzyklus-Korrektur während des großen Haussemarkts der 1970-er Jahre ähnelt. „Die vorübergehende Stärke des US-Dollars erinnert uns an die Zeit von 1974 bis 1976, während der Gold in einer Phase der Deflation überverkauft war und der Dollar beträchtlich im Wert stieg. Unserer Ansicht nach sind die Gemeinsamkeiten zwischen der aktuellen Entwicklung und der Mittzyklus-Korrektur frappierend“, schreiben Stöferle und Valek.

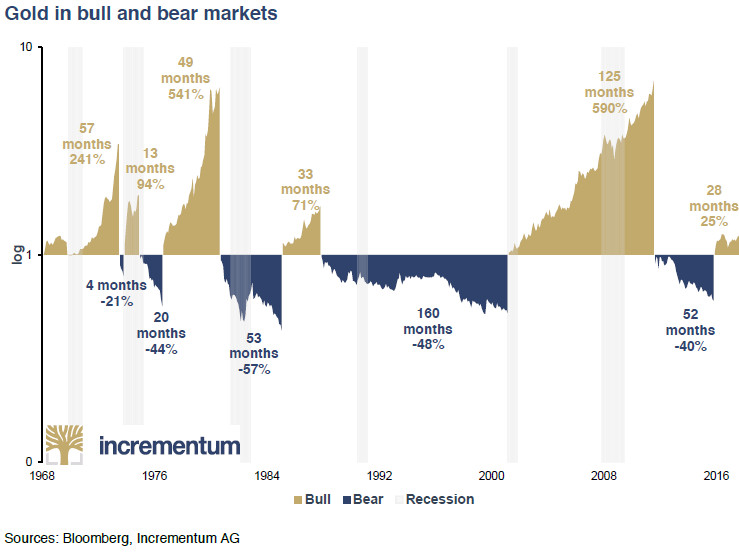

Wenn sie mit ihrer Einschätzung Recht behalten und „wir uns am Beginn eines neuen Bullenmarktes befinden, der nach der Wahl von Donald Trump vorübergehend verzögert wurde“, könnte Gold auf neue historische Spitzenwerte klettern und einige Grafiken in den nächsten Berichten des IEIF auf den Kopf stellen. Denn „selbst während der schwächsten Aufwärtstrends hat Gold mehr als 70% zugelegt“, wie die Autoren zeigen.

Um von dieser außerordentlichen Chance zu profitieren, muss man sich freilich an einen Geschäftspartner wenden, der eine Reihe von Kriterien erfüllt, die wir uns im nächsten Beitrag dieser Reihe ansehen wollen.

[1] Alice Tanay, "Les actions plus rémunératrices que les obligations et l’or au XXe siècle", INSEE première n° 827, février 2002.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.