Einleitung von Matthew Piepenburg

Im folgenden Bericht bietet Ronald Stöferle, Berater bei Matterhorn Asset Management und Partner der Incrementum AG, eine stringente Sicht auf die rapiden Wandlungsprozesse im globalen Geldsystem und die enormen Folgewirkungen westlicher Sanktionen, die am 27. Februar 2022 gegen Russland verhängt wurden.

Wie Stöferle zeigt, haben diese Maßnahmen erschütternde, weitreichende Konsequenzen für die globalen Märkte, Währungen und den Goldpreis.

Die jüngsten Sanktionen und die gegen Russland in Stellung gebrachte „monetäre Militarisierung“ treffen tatsächlich auch den Westen im selben Maße, wenn nicht sogar stärker – gerade in Hinblick auf die sinkende Bedeutung von USD und Euro.

Da Putin jetzt verstärkt darauf setzt, Handel in RUB zu treiben, werden andere Nationen, darunter China und Indien, in zukünftigen Vereinbarungen mehr denn je einer Dedollarisierung offen gegenüberstehen, da der globale Handel zunehmend multipolar und in mehreren Währungen abgewickelt wird.

Die Sanktionen bestätigen, dass der USD keine neutrale Währung mehr ist, sondern viel eher eine stark politisierte Waffe. Ob die Lage in der Ukraine eskaliert oder deeskaliert, die Welt erkennt gerade, dass eine Loslösung vom USD als der Weltreservewährung wahrscheinlicher ist als je zuvor. Dass das nicht über Nacht geschieht ist klar und auch der Yuan wird nicht einfach so zur bevorzugten Währung aufsteigen.

Nichtsdestotrotz sinkt gerade das Vertrauen in Fiat-Währungen ganz allgemein. Folglich ist die Bereitstellung eines dringenden benötigten (aber auch neutralen und realen) Anlagewerts wie Gold, der der partiellen Deckung zukünftiger Währungen dienen kann, eine Frage, die sich unausweichlich stellt, da sich die globale monetäre Ordnung auf ein neues Zeitalter zubewegt.

Zu diesem Zweck stellt Ronald Stöferle maßgebliche Daten bereit – Golddeckungsquoten der wichtigen globalen Währungen, Reserven und Zentralbanken, einschließlich Daten zur steigenden Goldnachfrage in den Emerging Markets. Im Umgestaltungsprozess des globalen Geldsystems werden die goldreichsten Nationen auch über die höchste Glaubwürdigkeit in Währungsfragen verfügen; selbst eine lose Goldanbindung dieser Währungen ist eine wahrscheinliche (und auch notwendige) Komponente in diesem sich rapide wandelnden Umfeld. Auf Grundlage von M1- und M2-Daten ermittelt Stöferle kurzerhand die potentiellen Auswirkungen partieller Golddeckung auf den eigentlichen (und nicht COMEX-manipulierten) Goldkurs.

Eine gründliche Lektüre dieses Berichts, gerade mit Blick auf die potentiellen Folgen, ist aus unserer Sicht mehr als gerechtfertigt.

- Matthew Piepenburg

1) Das Weltwährungssystem befindet sich in einem epochalen Umbruch

Der 27. Februar 2022 wird in die Wirtschaftsgeschichte als große Zäsur eingehen, als epochemachender Einschnitt. Am 27. Februar erklärten die Mitgliedsstaaten der Europäischen Union die Währungsreserven Russlands für unbrauchbar. Dieses Vorgehen war mit den USA, Großbritannien, Japan und weiteren Staaten, die der westlichen Welt zugeordnet werden, abgestimmt. Zudem wurden auch gezielt russische Banken vom SWIFT-System ausgeschlossen und damit vom internationalen Zahlungsverkehr ausgeschlossen. In den Medien wurde von einer „Militarisierung des Geldes“ gesprochen, durch die die russische Kriegsfinanzierung trockengelegt werden soll.

Doch schon kurze Zeit nach der Sanktionierung der Währungsreserven kamen erste Zweifel auf, ob dieser Schritt nicht langfristig den Westen, näherhin dem US-Dollar und dem Euro, ernsthaft schaden könnte. Denn schließlich signalisierten die USA und der Euroraum, dass die weltweit bedeutenden US-Dollar-Währungsreserven mit einem Atemzug – zumindest vorübergehend – einseitig für wertlos erklärt werden können. Dasselbe trifft auf den Euro zu, der zwar global gesehen deutlich hinter dem US-Dollar die zweite Geige als Reservewährung ist, mit 32,3% aber unter den russischen Währungsreserven die wichtigste Währung ist.

Russland antwortete umgehend und versucht, den bilateralen Handel mit nicht-westlichen Handelspartner auf Rubel umzustellen. Und auch der Handel mit den „unfreundlichen Staaten“ soll auf Rubel umgestellt werden. Ob dies gelingt, wird sich zeigen. Jedenfalls haben die De-Dollarisierungsbemühungen durch die westlichen Sanktionen einen neuen Schub erhalten, ebenso der von Russland, China und Indien geäußerte Wunsch, nach einer multi-polaren Weltordnung, und damit wohl auch Währungsordnung.

Das Einfrieren der Währungsreserven und des Vermögens russischer Oligarchen wird jedoch bei vielen anderen Wohlhabenden, insbesondere aus Ländern mit angespannten Beziehungen zum Westen, die Alarmglocken läuten lassen. Denn warum sollte angesichts der hypermoralischen Debatten im Westen um Menschenrechte und den Klimawandel die Vermögen von Politikern oder Unternehmern, die beispielsweise Produkte herstellen, die den Klimawandel anheizen, nicht ein ähnliches Schicksal erleiden.

Doch auch in einer Kernfunktion des Geldes, dessen innerer Wertentwicklung, hat sich in den vergangenen Monaten einiges getan. Rekordhohe Inflationsraten auf zum Teil 40-Jahre-Hochs untergraben das Vertrauen in die Fiatwährungen weiter, und dieser Vertrauenserosionsschub steht erst am Anfang. Die immensen Preissteigerungen bei den Produzentenpreisen von mittlerweile über 30% in der Eurozone und mehr als 20% in den USA im Jahresvergleich, werden den Preisauftrieb bei den Konsumentenpreisen in den kommenden Monaten weiter anfeuern. Speziell für die Eurozone besteht die große Ungewissheit, ob sich die Sanktionsspirale gegen Russland weiter verschärfen oder doch in Bälde lockern wird. Vieles deutet darauf hin, dass eher mit weiteren Verschärfungen zu rechnen ist.

2) Das neue Weltwährungssystem benötigt einen Anker

Die „Militarisierung der Währungsreserven“ hat der Weltleit-, Welthandels- und Weltreservewährung, dem US-Dollar, seine Neutralität genommen, eine Neutralität, die für eine derart gleichsam universelle Währung unabdingbar ist. Mit dem Euro und den anderen westlichen Ländern haben sich mögliche Konkurrenten für die Position des US-Dollar wohl selber sofort aus dem Spiel genommen. Der chinesische Yuan wird allein auf absehbare Zeit die Rolle des US-Dollar nicht übernehmen können, auch wenn China mittlerweile für zwei Drittel aller Staaten der wichtigste Handelspartner ist. Doch die fehlende Konvertibilität, mangelndes Vertrauen, eine bloß rudimentär ausgeprägte Rechtssicherheit und ein vergleichsweise kleiner Anleihemarkt machen es höchst unwahrscheinlich, dass der Yuan demnächst den US-Dollar wird ablösen können.

Daher stehen 50 Jahre nach dem Schließen des Goldfensters die Chancen nicht schlecht, dass bei der unvermeidlichen Neugestaltung der Weltwährungsordnung Gold wieder eine Rolle spielen wird können. Denn Gold ist beispielsweise politisch neutral. Es gehört keinem Staat, keiner politischen Partei und keiner Institution. Diese Neutralität könnte gleichzeitig auch als Vertrauensbrücke zwischen den geopolitischen Machtblöcken, die sich aktuell herauszubilden scheinen, dienen.

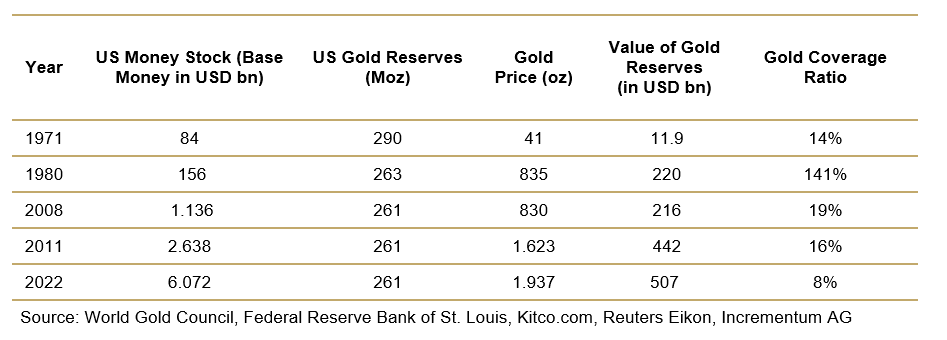

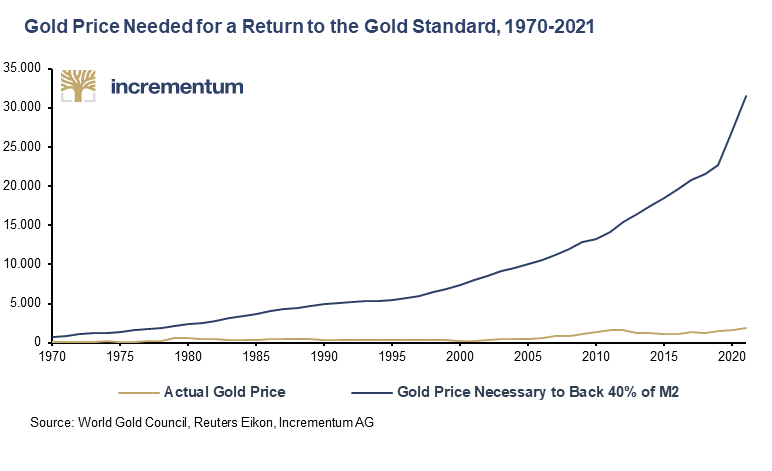

Diese Herausbildung einer neuen Welt(währungs)ordnung wird nicht über Nacht über die Bühne gehen. Und sollte Gold tatsächlich wieder verstärkt als Währungsmetall herangezogen werden, hätte das auf den Goldpreis in den jeweiligen Fiatwährungen naturgemäß starken Einfluss. Denn in den knapp mehr als fünf Jahrzehnten seit der Schließung des Goldfensters ist die hypothetische Golddeckung des US-Dollar von damals ohnehin schon geringen 14% auf mittlerweile nur mehr 8% zurückgegangen. Der bedeutsame Rückgang des Golddeckungsgrades zeigt sich in der letzten Spalte:

3) Die Zentralbanken – auch im Westen – setzen weiterhin auf Gold

Die Zentralbanken haben dem Gold nämlich keineswegs abgeschworen. Die Golddeckung ist meist nur deswegen so stark gesunken, weil die Geldmenge so stark ausgeweitet worden ist. Der Anteil des Goldes an den Währungsreserven erreichte 2015 mit lediglich 8,4% seinen Tiefpunkt. Seither ist er um mehr als 50% gestiegen. Der überwiegende Großteil des Anstiegs geht dabei auf Zentralbanken aus den Schwellen- und Entwicklungsländern. Diese haben ihre Goldreserven seit dem Tiefststand 2006 mehr als verdoppelt. Zu den wichtigsten Goldkäufern der vergangenen Jahre zählen Zentralbanken von Schwellen und Entwicklungsländern wie die Türkei, Russland, China, Indien, Sri Lanka, aber im vergangenen Jahr auch Thailand.

Dagegen habe westliche Staaten ihre Goldreserven bestenfalls gehalten, zum Teil aber auch deutlich abgebaut. Insbesondere die Schweiz ist zu nennen, die ihre Goldreserven um 60 Prozent reduzierte. Großbritannien flog nach einem Rückgang um fast 50 Prozent aus den Top Ten, so wie Portugal und Spanien auch. Ersetzt wurden die drei westlichen Staaten bezeichnenderweise durch Russland, China und Indien, und damit durch drei der fünf BRICS-Staaten.

Der US-amerikanische Autor, Jim Rickards, hat einmal gesagt, dass bei der anstehenden Neuordnung des Weltwährungssystems jeder von der Zentralbank gehaltene Goldbarren wie ein Chip beim Pokern ist. Wer mehr Gold besitzt, wird mehr zu sagen haben. Auch wenn die westlichen Staaten ihre Goldbestände zwar nicht oder nur kaum ausgebaut haben – mit der bemerkenswerten Ausnahme Polens und Ungarns – besitzen aber absolut und als relativer Anteil an den gesamten Währungsreserven aber weiterhin und mit Abstand die größten Goldreserven.

4) Selbst ein loser Goldanker hätte enorme Preissteigerungen bei Gold zur Folge

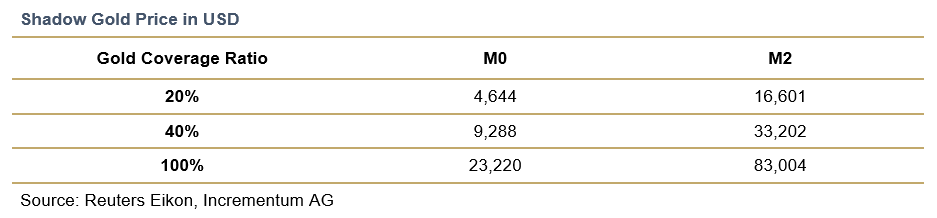

In diesem Zusammenhang ist die Überlegung von Interesse, wie sehr Gold aufwerten würde, falls es von den Zentralbanken wieder verstärkt monetär genutzt werden würde, also nicht bloß als Vermögenswert, sondern falls es eine Einlöse-, zumindest aber Deckungsverpflichtung gebe. Zu diesem Zweck berechnen wir den so genannten Schattenpreis des Goldes. Darunter verstehen wir jenen Goldpreis, der sich ergäbe, falls die Zentralbanken bzw. das Bankensystem eine Voll- bzw. höherprozentige Teildeckung des entsprechenden Geldmengenaggregats umsetzen würden.

Der Schattengoldpreis variiert naturgemäß stark nach dem unterstellten Gold-Deckungsgrad und der Geldmenge, die mit Gold unterlegt werden soll. Soll nur die von der Zentralbank direkt kontrollierbare Geldmenge, die monetäre Basis oder M0, von Gold gedeckt sein oder eine weitere Geldmenge, die auch die Guthaben der Bevölkerung bei den Geschäftsbanken umfasst, d.h. M1. Darüber wurde in der Zeit des Goldstandards intensiv diskutiert, und die Staaten haben verschiedenste Lösungen gefungen.

Da in den USA die Definition von M1 mittlerweile nahezu deckungsgleich der von M2 ist, da seit 2020 die Sparguthaben M1 ebenfalls dazugerechnet werden, ziehen wir M2 heran.

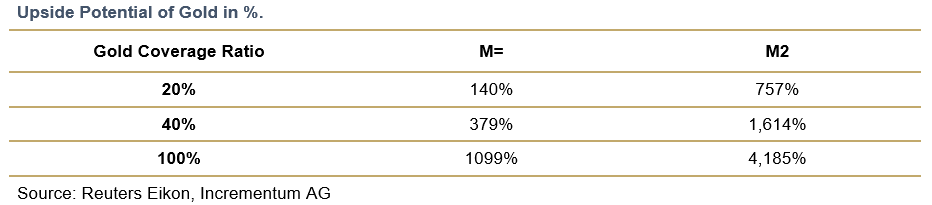

Je nachdem welches Geldmengenaggregat man also heranzieht und welchen Golddeckungsgrad man anstrebt, würde der Goldpreis mindestens um 140% (M0, 20%), maximal um 4.185% (M2, 100%) ansteigen.

Eine dynamische Betrachtung der Entwicklung des Schattengoldpreises seit 1960 zeigt, wie sehr sich der Schattegenoldpreis vom tatsächlichen Goldpreis entfernt hat. Anders ausgedrückt, wie extrem die Zentralbanken und die Geschäftsbanken die (Papier-)Geldmenge in den vergangenen Jahrzehnten aufgeblasen haben.

5) Wie sich das Weltwährungssystem auch verändern wird, Gold wird zu den Gewinnern zählen

Wir stehen vor großen tektonischen Verschiebungen. Die Nachkriegsordnung scheint nun endgültig vor der Ablösung zu stehen. Sehr vieles liegt noch im Dunkeln, doch die Zeit des völlig ungedeckten Geldes geht raschen Schrittes seinem Ende zu.

Wie die künftige Weltwährungsordnung konkret gestaltet sein wird, ist noch völlig offen. Werden zentralisierte digitale Zentralbankgelder (CBDCs) den Ton angeben oder wird das Geldangebot sogar (teil-)privatisiert sein, da private Kryptowährungen wie Bitcoin als Zahlungsmittel im Alltag benutzt werden? Klar ist jedoch, dass niemals seit dem Schließen des Goldfenster standen die Chancen für Gold besser, wieder eine monetäre Rolle zu spielen.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.