Die Supermächte im Westen tun was sie können, um Russland und indirekt auch China und den Iran zu provozieren und in einen Krieg zu treiben. Die meisten der heute lebenden Menschen waren noch nicht erwachsen, als der 2. Weltkrieg begann. Sie haben nicht bewusst miterlebt, was sich im Vorfeld des Krieges abspielte. Heute aber kann die ganze Welt zusehen, wie der Westen entschlossen ist, ein Land anzugreifen, das geopolitisch keine entscheidende Bedeutung hat und auch keinen anderen Staat bedroht. Trotzdem weiß der Westen, dass die Bombardierung Syriens einen globalen Konflikt mit potentiell schrecklichen Konsequenzen auslösen könnte.

In den westlichen Medien findet man zu diesen Ereignissen keine intelligente Berichterstattung. Egal mit welcher Propaganda die Medien gefüttert werden, sie veröffentlichen sie einfach, ohne jegliche Analyse oder Recherche. Die USA, zusammen mit ihren Alliierten, warten einfach nicht auf eine unabhängige Bestätigung eines angeblichen Chemiewaffeneinsatzes. Dass ein Weltkrieg auf Grundlage so flatterhafter Beweisführung beginnen könnte, ist absolut erschreckend.

GROSSBRITANNIEN UND DIE USA BEGINNEN KRIEG, UM VON INNEREN MISSSTÄNDEN ABZULENKEN

Syrien ist natürlich nur eine Ausflucht. Für die Sicherheit der restlichen Welt wäre es folgenlos, ließe man dieses Land in Ruhe. Die meisten Kriege werden von Staaten begonnen, die unter internem ökonomischen Druck stehen. Auf die USA und Großbritannien passt diese Beschreibung perfekt.

Angesichts exponentiell steigender Schuldenlasten sowie massiver Haushalts- und Handelsdefizite befinden sich beide Länder auf den Weg in den Bankrott. Zusätzlich sind die jeweiligen politischen Führungen im ihren eigenen Ländern schwer unter Druck geraten. Trump bekommt Druck vom “Tiefenstaat” und einer möglichen Amtsenthebung; Theresa May leidet unter schwacher Führung in einer Minderheitsregierung im Umfeld eines ungelösten Brexit. Das sind die perfekten Umstände, um die Aufmerksamkeit auf einen internationalen Schauplatz abzulenken, indem man vortäuscht, es gäbe einen schweren globalen Konflikt.

Bislang ist es nur Russlands Zurückhaltung geschuldet, dass dieser Konflikt nicht zu etwas sehr Schwerwiegendem für die Welt geworden ist. Man muss sich wieder vor Augen führen, dass Russland nur zwei Militärstützpunkte außerhalb der Landesgrenzen hat – die USA hingegen ca. 1.000. Nach Angaben unabhängiger Experten soll Russlands Militärmacht zudem der der USA deutlich überlegen sein. Im Fall eines nuklearen Krieges verfügen beide Nationen jedoch über genug Macht, um die gesamte Welt zu zerstören. Wir müssen hoffen und beten, dass es nicht so weit kommen wird.

SCHÜTZEN SIE SICH VOR FINANZRISIKEN

Gegen einen atomaren Konflikt kann sich praktisch niemand schützen. Aber gegen lokale Konflikte kann man sich schützen, und wir können uns gegen eine Finanzkrise schützen. 2001 hatten wir uns als Unternehmen dafür entschieden, dass der Schutz vor einer potentiellen Finanzkrise eine absolute Notwendigkeit ist. Deshalb trafen wir die Entscheidung, für unsere Kunden und für uns selbst in physisches Gold zu investieren. Damals hatte ich die kontinuierlichen Haushaltsdefizite, Kreditwachstum und die Derivate-Zeitbombe als Hauptrisiken im Blick.

Die beste Zeit für eine strategische und langfristige Anlageentscheidung ist dann gekommen, wenn die Anlage, die man beabsichtigt zu kaufen, unbeliebt und unterbewertet ist. Beim Gold war das damals mit Sicherheit der Fall. 19 Jahre lang war Gold gesunken – von 850 $ im Jahr 1980 auf einen Tiefststand von 250 $ im Jahr 1999. Weltweit verkauften Zentralbanken große Teile ihrer Goldbestände. Man denke an Großbritannien und die Schweiz als zwei Länder, die den überwiegenden Teil ihrer Goldbestände im Bereich der Kurstiefs verkauften – ein sehr gutes Kaufsignal.

Da wir für einen zukünftigen Zeitpunkt eine potentielle Finanzkrise prognostizierten, empfohlen wir unseren Anlegern Anfang 2002, Gold zu kaufen – und zwar im Umfang von bis zu 50 % ihrer Finanzanlagen. Damals stand Gold bei 300 $. Zu dieser Zeit war das eine recht radikale Position, eben weil Gold noch ein vollkommen aus der Mode gekommenes barbarisches Relikt war. Der Vorteil beim Kauf einer unterbewerteten Anlage, die noch keine Schlagzeilen macht, ist das so viel geringere Risiko im Vergleich zu einem später überlaufenen Markt.

GOLD BEREIT FÜR DIE NÄCHSTE STARKE AUFWÄRTSBEWEGUNG

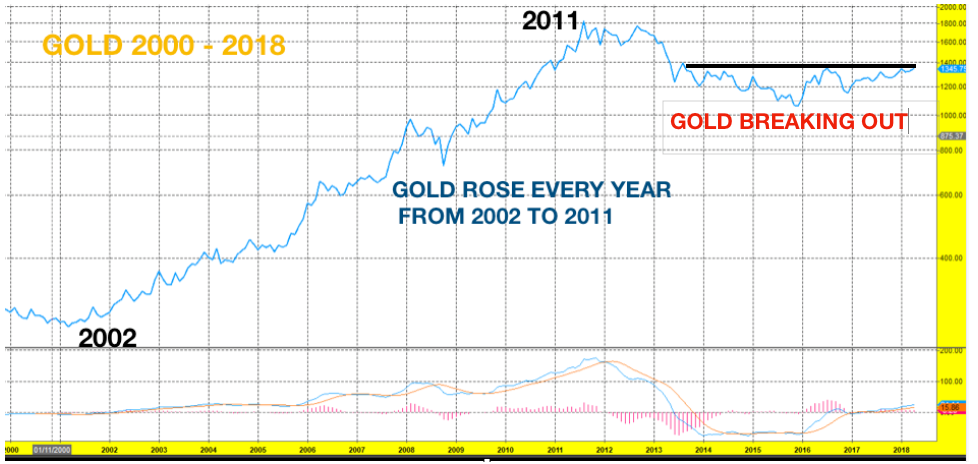

Der Zeitpunkt war ziemlich günstig gewählt. Wie der Chart zeigt, stieg Gold von 300 $ im Jahr 2002 auf 1.920 $ im Jahr 2011. 2013 begann eine größere Korrektur, die 2015 zu Ende ging. Seither hat sich Gold nur langsam aufwärts bewegt, wie auch schon zwischen 1999 und 2001.

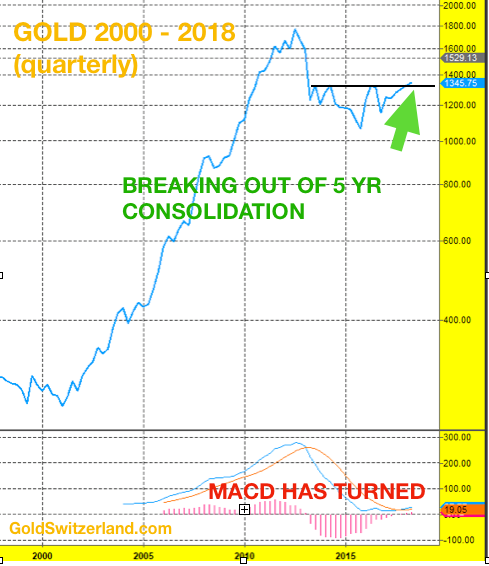

Meiner Ansicht nach ist Gold gerade dabei, aus seiner 5-jährigen Konsolidierung auszubrechen. Wir brauchen noch die korrekte Bestätigung in Form einer Kursbewegung auf 1.400 $, doch die Position im Quartalschart, bestätigt durch den steigenden MACD-Indikator, ist ein deutlicher Hinweis darauf, dass die nächste Goldkursbewegung zu neuen Hochs unmittelbar bevorsteht.

Der Chart zeigt auch, dass sich Gold in einem starken Aufwärtstrend befindet und dass die Korrekturen der letzten fünf Jahre gering waren und ihrem Ende zugehen.

PHYSISCHES GOLD ALS VERMÖGENSSCHUTZ UND NICHT FÜR SPEKULATION

Wir müssen uns vor Augen halten, dass Gold nicht als konventionelles Investment zur Kapitalwertsteigerung gekauft oder gehalten wird. Nein, Gold hat eine viel wichtigere Funktion. Unser Unternehmen investierte 2002 in Gold, weil wir die Risiken im Finanzsystem als sehr hoch einstuften. Doch heute sind die Risiken wesentlich höher und die Gründe, die für den Goldkauf sprechen, noch zwingender.

WIR KAUFEN PHYSISCHES GOLD WEIL:

- es seit 5.000 Jahren Geld ist.

- es das einzige Geld ist, das im Verlauf der Geschichte überlebt hat.

- es über die Zeit hinweg ein Garant für stabile Kaufkraft ist.

- es rar ist – und nicht gedruckt werden kann. (Die unbegrenzte Papiergoldschöpfung wird bald zusammenbrechen.)

- es dauerhaft ist. Das gesamte je produzierte Gold existiert nach wie vor.

- es in keinem Verbindlichkeitsverhältnis steht – also frei von Gegenparteirisiken ist.

- es außerhalb des fragilen Finanzsystems gehalten und gehandelt wird – also für Unabhängigkeit sorgt.

- es die ultimative Vermögensschutzanlage und Versicherung in einer miserablen Weltwirtschaft ist.

GOLDBUG?

Es mag den Anschein haben, dass ich ein Goldbug bin, aber das ist bei Weitem nicht der Fall. Wir kauften 2002 Gold als Schutz gegen die kolossalen Risiken, die wir in der Weltwirtschaft und im Finanzsystem erkannten. Wir sind nicht verliebt in Gold, glauben aber, dass Gold der beste Schutz ist, den man heutzutage kaufen und besitzen kann. An einem bestimmten Punkt wird Gold aber zu beliebt und überbewertet sein. Dann werden wir unseren Investoren empfehlen, einen Teil ihres Gold zu verkaufen oder gegen andere Assets zu tauschen, die unbeliebt und unterbewertet sind. Allerdings gehe ich davon aus, dass wir noch einige Jahre davon entfernt sind.

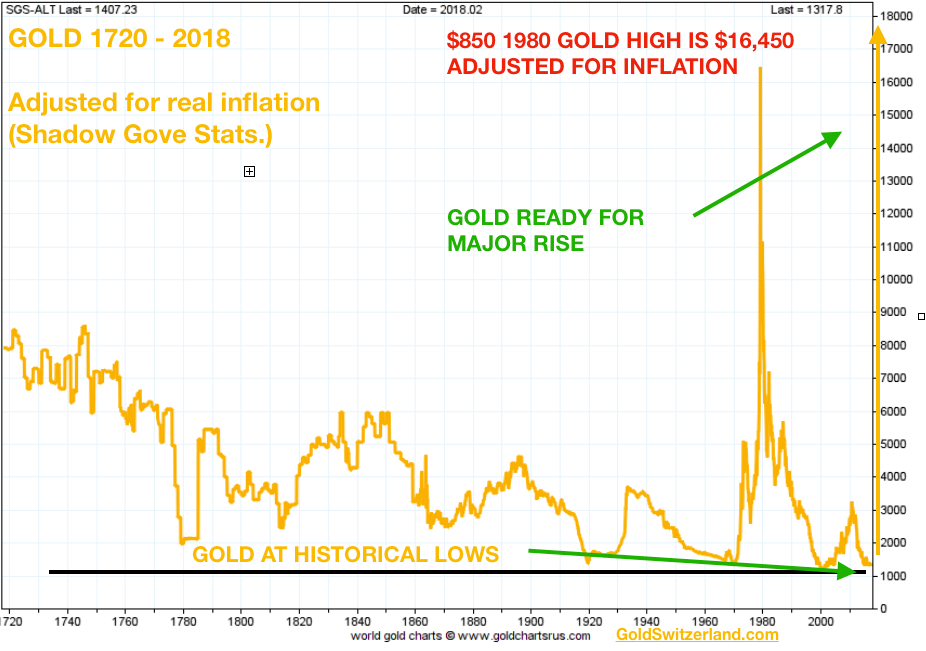

INFLATIONSBEREINIGT MÜSSTE GOLD BEI 16.450 $ LIEGEN UND SILBER BEI 761 $

Heute, bei einem Preis von 1.350 $, ist Gold unbeliebt und unterbewertet – so wie 2002, als wir es bei 300 $ kauften. Real inflationsbereinigt liegt Gold heute mit 1.350 $ auf demselben Niveau wie 2002 (siehe Chart unten), es befindet sich zudem auf einen 300-Jahre-Tief. 1980 erreichte Gold seinen Spitzenstand bei 850 $. Inflationsbereinigt wären das 16.450 $ in heutigem Geld – also das 12-fache des aktuellen Kurses. Dieser Preis deckt sich viel eher mit unseren eigenen Kurszielen.

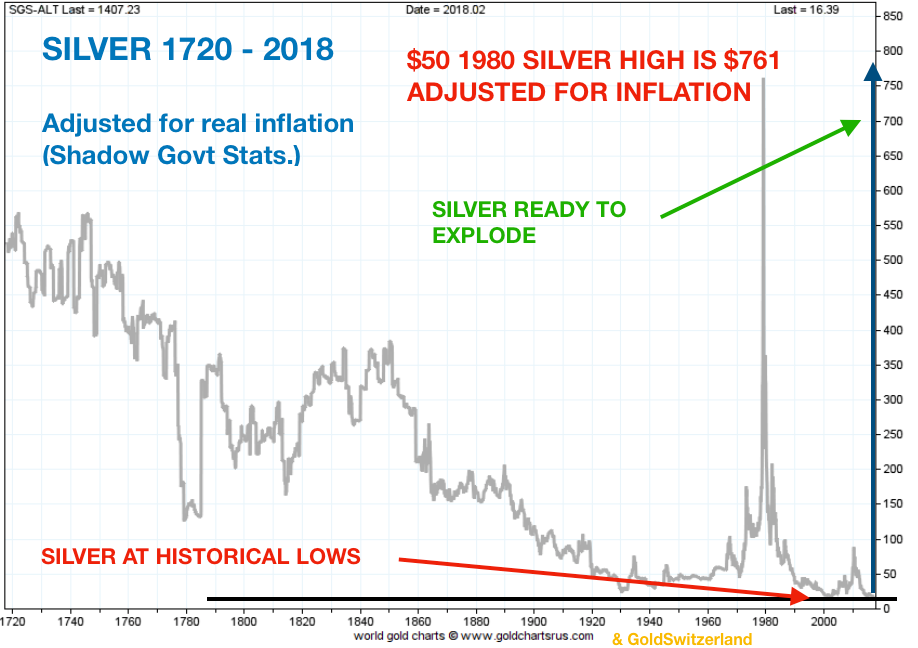

Silber ist sogar noch stärker unterbewertet. Auf Basis derselben Inflationsbereinigung befindet sich Silber ebenfalls auf einem 300-Jahre-Tief. Beim heutigen Kurs von 17,20 $ kommt Silber – inflationsbereinigt – auf denselben Stand wie im Jahr 2000, als es bei 4 $ lag. Den 50 $ des Silberhochs von 1980 entsprächen heute 761 $ – eine Vervierundvierzigfachung (44 x) vom heutigen Stand aus.

Gold bei 16.450 $ und Silber bei 761 $ ergibt ein Gold-Silber-Verhältnis von 22, was sich mit den historischen Ständen deckt. Das Verhältnis liegt heute knapp unter 79 – und das bedeutet, dass sich Silber fast 4-mal so schnell wie Gold bewegen wird.

GOLD UND SILBER STEHEN AUF HISTORISCHEN TIEFS – INFLATIONSBEREINIGT

Der Goldkurs spiegelt nicht im Geringsten die Geldschöpfung und Totalzerstörung des Papiergeldes wider – vor dem Hintergrund einer Kreditschöpfung, die in diesem Jahrhundert exponentiell verlief, und einer Verdoppelung der globalen Verschuldung (Anstieg auf 250 Billionen $ seit 2006). Das steht uns also noch bevor. Sobald die Intervention an den Papiermärkten scheitert, was jederzeit passieren kann, werden die Bewegungen bei Gold und Silber explosiv ausfallen.

Jetzt und heute ist die Zeit, physisches Gold und Silber zu besitzen und nicht erst, wenn sie schon zu neuen Hochs unterwegs sind. Beide Metalle befinden sich inflationsbereinigt auf historischen Tiefs und das Abwärtsrisiko ist minimal. Zudem sind sie vermutlich die derzeit am stärksten unterbewerteten Anlagen überhaupt.

Mit Blick auf die extrem hohen geopolitischen, ökonomischen wie finanziellen Gefahren: Bitte vernachlässigen Sie diese Risiken nicht und ignorieren Sie nicht die Geschichte. Da sich die Edelmetalle zudem auf extremen Tiefständen befinden, wäre es sehr unklug, keinen substanziellen Schutz in Form von physischem Gold und Silber zu besitzen.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.