Das Gelddrucken ist nun bereits seit mehreren Jahrzehnten fester Bestandteil der Finanzlandschaft. Die quantitativen Lockerungen (quantitative easing, QE), gemeinhin auch als „Druckerpresse“ bezeichnet, waren ein grundlegendes Werkzeug der Zentralbanken, um die Wirtschaft in Krisenzeiten zu stabilisieren. Ihre Auswirkungen auf die ökonomische Ungleichheit führt heute jedoch vermehrt zu Diskussionen. Wir wollen in diesem Beitrag untersuchen, auf welche Weise das Drucken von Geld Wohlstands- und Einkommensgefälle verstärkt und wie man dem begegnen kann.

Wie funktioniert Quantitative Easing?

Kauft eine Zentralbank finanzielle Vermögenswerte, in erster Linie Staatsanleihen und forderungsbesicherte Wertpapiere, um direkt Geld in die Wirtschaft zu pumpen, wird dies als quantitative Lockerung bezeichnet.

Diese Strategie zielt auf die Senkung der langfristigen Zinssätze, die Stimulierung der Investitionen und des Konsums und damit auf die Unterstützung des Wirtschaftswachstums ab.

Zu den jüngsten Beispielen zählt die Coronakrise von 2020, die die Weltwirtschaft mehrere Monate lang lahmgelegt hat. Um die Wirtschaftsaktivität wieder anzukurbeln, haben die wichtigsten Zentralbanken weltweit den Volkswirtschaften Liquiditätsspritzen verabreicht.

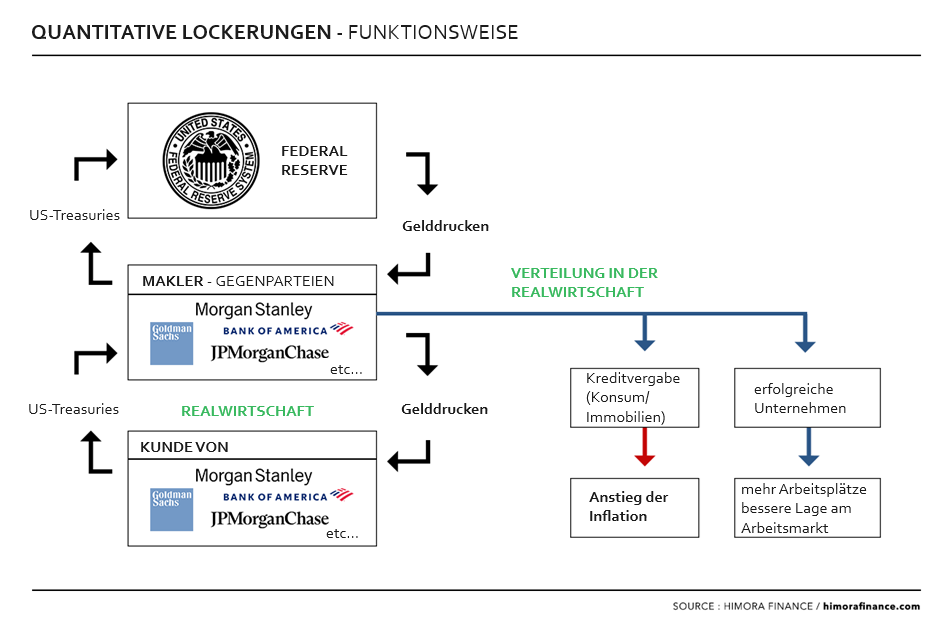

Das Funktionsprinzip ist recht simpel:

- Quantitative Easing (QE) ist eine geldpolitische Maßnahme, bei der die US-Notenbank Federal Reserve (Fed) und das US-Finanzministerium ihre Bilanzen durch Schaffung von Aktiva und Passiva aus dem Nichts ausweiten.

- Das Finanzministerium gibt Anleihen (Treasuries) aus, die es bei den regulären Auktionen verkauft.

- Diese Anleihen werden von den größten Maklern aufgekauft, die dafür Bankreserven nutzen.

- Schließlich kauft die Fed diese Anleihen von den Maklern, indem sie neue Bankreserven schafft, und erhöht auf diese Weise ihre Aktiva (die Staatsanleihen) und ihre Passiva (die Bankreserven).

- Auf diesem Wege gelangt Liquidität ins Finanzsystem, die Zinssätze sinken und die Wirtschaft wird durch Stimulation von Kreditaufnahme und Investitionen angekurbelt.

Nachfolgend eine erklärende Grafik zu diesem Thema:

Infografik zur funktionsweise von QE

Die Infografik hilft, die Funktionsweise eines auf den ersten Blick simplen Systems (Druckerpresse) zu verstehen, das in Wirklichkeit jedoch komplexer ist, als die breite Öffentlichkeit im Allgemeinen annimmt.

Unser heutiges Finanzsystem beruht auf Schuldgeld, was den Geldumlauf und die Stimulierung der Investitionstätigkeit sichert, aber für die weniger wohlhabenden sozialen Schichten zahlreiche negative Folgen hat.

Die Auswirkungen der quantitativen Lockerungen auf die Inflation

Die Zunahme der Geldmenge am Markt trägt negativ zum Seltenheitseffekt bei: Je größer die verfügbare Menge einer Sache ist, desto geringer ist ihr Wert. Dieses Gesetz gilt für alle Güter und finanziellen Vermögenswerte, einschließlich der Währungen, deren Angebot seit der Coronakrise 2020 stark zugenommen hat, um zu verhindern, dass die Rezession zu lange andauert.

Während der Gesundheitskrise haben wir erlebt, dass Geldspritzen abrupte Nachfrageschocks auslösen, was logischerweise den unvermeidlichen Anstieg der Inflation nach sich zieht.

Warum verschärft QE bestehende Ungleichheiten?

Das Gelddrucken bleibt unglücklicherweise nicht ohne Folgen. Wenngleich es kurzfristig hilft, die Wirtschaft zu stabilisieren, führt es auch zur Verstärkung der Ungleichheit.

Obwohl das Ziel in der Unterstützung der Realwirtschaft besteht, schlagen sich Liquiditätsspritzen mittels QE nicht notwendigerweise in einem proportionalen Anstieg des Lohnniveaus nieder.

Tatsächlich führt die Inflation der Assetpreise gar nicht direkt zum Anstieg der Löhne, insbesondere nicht bei gering qualifizierten Angestellten.

Die Angestellten der Mittelschicht und der unteren sozialen Schichten erleben infolgedessen möglicherweise, dass ihre reale Kaufkraft stagniert oder abnimmt, während die Inhaber von finanziellen Vermögenswerten wie Aktien oder Gold ihren Wohlstand wachsen sehen. Zwischen März 2020 und Oktober 2021 hat sich der Wert der großen Vermögen in Frankreich um 86 % erhöht. Das entspricht einem Zugewinn von 236 Milliarden Euro und war mehr, als zuvor innerhalb von 10 Jahren angehäuft wurde.

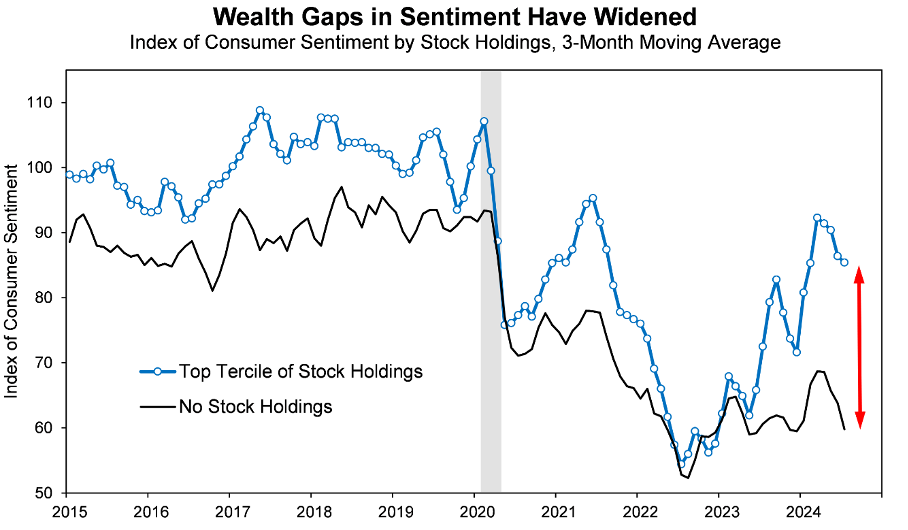

Die wohlhabendsten Haushalte profitieren am stärksten von den Auswirkungen der quantitativen Lockerungen, da sie in größerem Umfang in die Aktienmärkte investiert sind.

Haushalte, die Aktien oder physisches Gold besitzen, können Wertsteigerungen ihrer Aktiva verbuchen, während diejenigen, die hauptsächlich von ihrem Lohneinkommen abhängig sind, nur eine leichte Verbesserung ihrer finanziellen Lage feststellen. Sie sind oft die Leidtragenden der negativen Folgen der quantitativen Lockerungen, insbesondere der steigenden Inflation.

Nach Angaben der Universität von Michigan hat die Zuversicht des oberen Drittels der Verbraucher mit Aktienbesitz seit Juni 2022 um 71 % zugenommen, während sich die Zuversicht der Verbraucher ohne Aktieninvestitionen nur um 11 % erhöht hat.

Schlussfolgerung

Quantitative Easing führt tendenziell zur Verschärfung der Ungleichheit, da viele Haushalte nicht die Möglichkeit haben, von den Kapitaleinnahmen zu profitieren, die an den Finanzmärkten oder dank sich gut entwickelnder Vermögenswerte wie Gold generiert werden.

Die einzige Möglichkeit, dieser Ungleichheit etwas entgegenzusetzen, besteht für Haushalte mit begrenzten finanziellen Mitteln darin, nach und nach ein Vermögen mit Hilfe von Aktien, Anleihen und Edelmetallen aufzubauen. Letztere stellen eine interessante Alternative mit einer besonders guten Wertentwicklung dar.

Die Wohlstands- und Einkommensgefälle werden sich unterdessen weiter verstärken, während die Zentralbanken immer mehr auf das geldpolitische Werkzeug der quantitativen Lockerungen zurückgreifen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.