“The winner takes it all, the loser standing small” (aus einem Abba-Song): Unter diesem Motto wird die nächste Phase der Weltwirtschaft stehen. Leider wird es nur wenige echte Gewinner geben – die Welt und ihre Menschen werden in der kommenden Phase der Zerstörung von Vermögenswerten, Schuldenimplosionen und gesellschaftlicher Zusammenbrüche zu den Verlierern gehören.

Mir ist klar, wie düster das alles klingt und dass die Überbringer schlechter Nachrichten nicht beliebt sind. Dennoch steht die Welt jetzt vor dem unvermeidlichen Zusammenbruch der größten Schulden- und Vermögenswertblase der Geschichte. Es besteht überhaupt kein Zweifel daran, dass dies geschehen wird. Aus meiner Sicht geht es also nicht mehr um die Frage, ob es passieren wird, sondern nur noch wann.

ALLE WERDEN VERLIEREN. WICHTIG IST, WENIGER ZU VERLIEREN

Bis zu einem gewissen Grad werden wir alle zu den Verlierern gehören, allerdings wird es einige geben, die besser geschützt sind als andere. Und die Wenigen, die das verstehen, werden die Gewinner in der Welt der Vermögensanlagen sein.

Ich möchte meine Botschaft diese Woche einfach halten. Es gibt ein Diagramm, das die ganze Geschichte der kommenden Jahre erzählt. Wer dieses Diagramm “kapiert”, versteht auch, was auf uns zukommen wird. Allerdings würde sich nur ein winziger Prozentsatz von vielleicht 0,5% der investierenden Bevölkerung ein so einfaches Diagramm überhaupt ansehen, obwohl es den Unterschied zwischen Elend und Wohlstand ausmachen könnte. Das heißt also, dass 99 % der Anlegerwelt nicht auf die demnächst anstehenden Entwicklungen vorbereitet sind. Die meisten von ihnen werden miterleben müssen, wie ihre Vermögen in einem bislang völlig ungekannten Ausmaß zerstört werden. Ihre Reise wird im Elend enden. Die Wenigen aber, die die Flut, die zum Glück führt, ausnutzen, werden ihre finanzielle Position gesichert haben.

Es gibt Gezeiten für der Menschen Treiben;

Nimmt man die Flut wahr, führt sie uns zum Glück,

Versäumt man sie, so muß die ganze Reise

Des Lebens sich durch Not und Klippen winden.

Wir sind nun flott auf solcher hohen See

Und müssen, wenn der Strom uns hebt, ihn nutzen,

Wo nicht, verlieren, was zur See wir wagten.Shakespeare – Julius Cäsar

AKTIEN / GOLD-VERHÄLTNIS – EIN BRUTALER CRASH STEHT AN

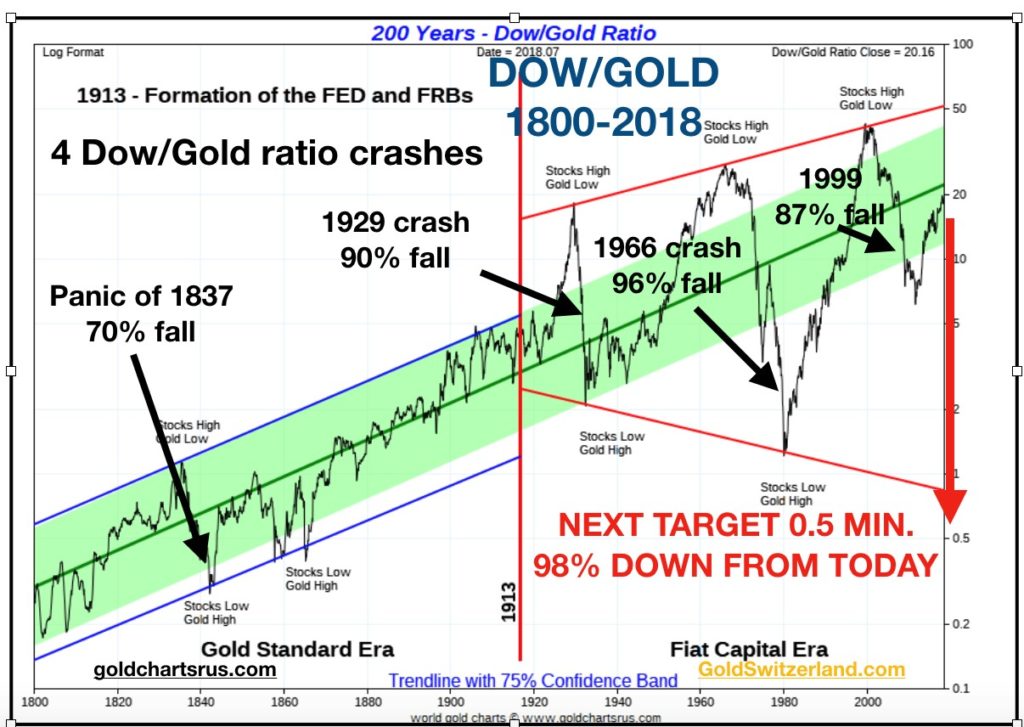

Das Diagramm, das ich meine, zeigt den Aktienmarkt im Verhältnis zu Gold. Ich nehme hier den US-Markt als Beispiel, allerdings ließe sich das Aktien-Gold-Verhältnis auch auf die meisten anderen Aktienmärkte der Welt übertragen.

Beim ersten Blick auf den Dow/Gold-Chart (ab 1997) wird man feststellen, dass das Verhältnis im Juli 1999 bei 45 Punkten lag. Das heißt, dass man eine Dow-Einheit für 45 Unzen Gold kaufen konnte. Im Jahr 2011 stürzte das Verhältnis dann um 87 % ab – auf 6 Punkte. Seither ist eine stetige Erholung auf das 20er-Niveau zu beobachten. Aus technischer Sicht haben wir es hier mit einer ganz normalen Korrektur von 38 % zu tun.

Auch 19 Jahre nach dem Dow/Gold-Top von 1999 ist der Aktienmarkt also immer noch extrem schwach – real betrachtet oder gemessen in echtem Geld, also Gold. Und das trotz einer deutlichen Aktienmarkterholung seit dem Tief von 2009. Für Aktien verheißt das nichts Gutes. Es ist dabei unerheblich, ob die Korrektur das Niveau von 20 etwas übersteigt. Das Diagramm zeigt eine nominale Erholung bei Aktien aufgrund massiver Geldschöpfung. Effektiv betrachtet, befinden sich die Aktien aber seit 1999 in einem langfristigen Abwärtstrend. Und dieser Trend wird sich bald mit aller Macht fortsetzen.

DOW / GOLD – VIER CRASHS SEIT 1837: 70%, 90%, 96%, 87%

Um einen langfristigen Trend zu verstehen, müssen wir uns ein langfristiges Diagramm ansehen, das in diesem Fall bis ins Jahr 1800 zurückreicht. Im folgenden Chart sehen wir, dass sich Aktien seit 200 Jahren in einem langfristigen Abwärtstrend gegenüber Gold befinden. Das ist die natürliche Folge des realen Wachstums der Weltwirtschaft, das durch Industrialisierung und die Entdeckung des Erdöls befeuert wurde. Zwischen 1800 und 1913 blieben die Schwankungen des Dow/Gold-Verhältnisses mit einer Ausnahme relativ gering. Doch mit der Gründung der Fed und des modernen Zentralbankenwesens nahmen die Schwankungen deutlich zu.

PANIK VON 1837 – RÜCKGANG UM 70%

Die größte Krise des 19.Jh. war die Panik von 1837, welche bis 1844 andauerte. Wie bei allen Krisen ging auch dieser Krise eine große Spekulationsblase voraus. In dieser Phase stiegen die Aktien- und Bodenpreise zusammen mit den Preisen für Rohstoffe wie Baumwolle, aber auch Sklaven. Die Folge war ein deflationärer Crash und eine Depression mit hoher Arbeitslosigkeit und Bankenpleiten. Von 850 US-Banken schlossen 343 komplett, weitere 62 wurden teilweise insolvent. Im Rahmen des 7 Jahre andauernden Crashs sank das Dow/Gold-Verhältnis um 70 %. Das war mit Abstand der größte Verlust, den das Verhältnis im 19. Jahrhundert zu verzeichnen hatte.

DER CRASH VON 1929 – ABSTURZ VON 90 %

Zu den nächsten großen Rückgängen kam es in Folge des Börsencrashs von 1929. Damals fiel das Verhältnis um 90 %. Anschließend stieg es – bis zum Top von 1966 – wieder um das 14-fache an. Der nächste große Rückgang, von diesmal 96%, schickte das Dow/Gold-Verhältnis 1980 dann auf 1:1. Anschließend begann der größte Anstieg des Dow/Gold-Verhältnisses, der eine Verfünfundvierzigfachung (45x) zwischen 1980 und 1999 nach sich zog. Der Aktienmarkt boomte und Gold sank. Dieses 1999er-Top wird wahrscheinlich nicht nur Jahre, sondern Jahrzehnte lang halten (siehe Diagramm oben).

DOW / GOLD – EIN 98%IGER ABSTURZ KOMMT

Das große Megaphon-Muster im Dow/Gold-Verhältnis, das sich seit 1913 ausgebildet hatte, wurde 1999 abgeschlossen. Zwischen 1999 und 2011 stürzte das Verhältnis um 87% ab. Doch damit ist das Ende des Abwärtstrends noch nicht markiert. Im nächsten großen Schritt wird zumindest der Boden des Megaphon-Musters erreicht werden. Es würde mich überraschen, wenn es nicht zu einer deutlichen Unterschreitung des Niveaus von 1980 kommt. Wahrscheinlicher ist: 1 Dow-Einheit zu 1/2 Unze Gold, oder niedriger (siehe Diagramm oben).

Ein Rückgang dieser Größenordnung würde mit einem Aktienmarktcrash von 98 % (gemessen an den aktuellen Notierungen) gegenüber Gold einhergehen. Für die Wenigen, die diesen Crash vorhersehen, wird es der Weg zum Glück sein. Doch für jene 99,5% der Investoren, die diesen relativ simplen gordischen Knoten nicht lösen werden, bedeutet es Elend und die größte Vermögensvernichtung der Geschichte.

Selten war eine Investitionsentscheidung einfacher. Der Legende nach hatte auch Alexander der Große eine einfache Lösung für den Gordischen Knoten. Er nahm sein Schwert und schnitt diesen in zwei Hälften. Obwohl diese Version bei einigen als umstritten gilt, so zeigt sie zumindest, dass es sehr einfache Entscheidungen für die Lösung komplexer Probleme geben kann. Das Dilemma ist natürlich, dass die meisten Menschen den gegenwärtigen Knoten nicht einmal sehen können. Alles, was sie sehen, ist ein kontinuierlicher langfristiger Aufwärtstrend an den Aktienmärkten, der ewig fortdauern wird. Sie verstehen kaum, dass es auch weiterhin Umschwünge im Dow/Gold-Verhältnis geben wird, solange, bis auch die Abwärtsbewegung im Megaphon-Muster komplett ist. Es ist unerheblich, ob das Verhältnis dabei 1:1 erreichen wird wie 1980 oder sogar 1/2 zu 1 (oder noch weniger). Wichtig ist, zu verstehen, dass Regierungen und Zentralbanken eine Blase von einem solchen Ausmaß geschaffen haben, dass sie, wenn sie platzt, zu einer Vermögenszerstörung und einem bislang ungekannten Vermögenstransfer führen wird.

Ich habe hier den Dow als Beispiel für den Aktienmarkt genommen, man sollte aber nicht vergessen, dass der nächste Crash ein globales Phänomen sein wird, dem kein Markt entkommt.

100 JAHRE MISSMANAGEMENT VS. 5.000 JAHRE ERFOLG

Ich sage nicht, dass jeder, der physisches Gold hält, dem Unglück, das die Welt treffen wird, voll und ganz entgehen wird. Alle werden darunter zu leiden haben. Doch wenn die Panik einsetzt, werden sich diejenigen, die für Schutz durch Gold und etwas Silber gesorgt haben, viel sicherer fühlen können, als diejenigen, die noch in Aktienmärkten oder anderen Bubble-Märkten investiert sind.

100 Jahre finanzielles Missmanagement haben dem 5.000-jährigen Erfolg des Goldes – als einziges Geld, das historisch betrachtet überlebt hat – kein Ende gesetzt. Die kommenden 4 bis 8 Jahre werden als erneuter Beweis dafür gelten.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.