In den USA wird die Zinswende eingeläutet, die Corona-Pandemie scheint ihren Höhepunkt hinter sich zu haben. Aber der Goldpreis befindet sich schon wieder in Lauerstellung.

Jahresauftakt

Willkommen im neuen Jahr. Ab sofort zählt es wieder. In dieser Woche kehren die letzten Urlauber an ihre Trading Desks zurück. Die nächste Berichtssaison ist im Anmarsch. Mit Joachim Nagel wurde ein neuer Bundesbank-Präsident ins Amt eingeführt. In den USA bereitet man sich auf eine zweite Amtszeit von Fed-Präsident Jerome Powell vor und wartet auf die erste Zinsanhebung seit September 2018.

Die Evergrande-Krise in China scheint im Griff zu sein – nachdem der Immobilienkonzern bereits einiges an Tafelsilber veräußert hat und es vorläufig gelingt Gläubiger zeitlich zu vertrösteten. Die Corona-Pandemie könnte mit der harmloseren Omikron-Variante in eine Endemie abgestuft werden. Es ist eine Menge los und es gibt eine gewisse Hoffnung unter Investoren, dass sich die Dinge „normalisieren“.

Nervöse Aktienmärkte

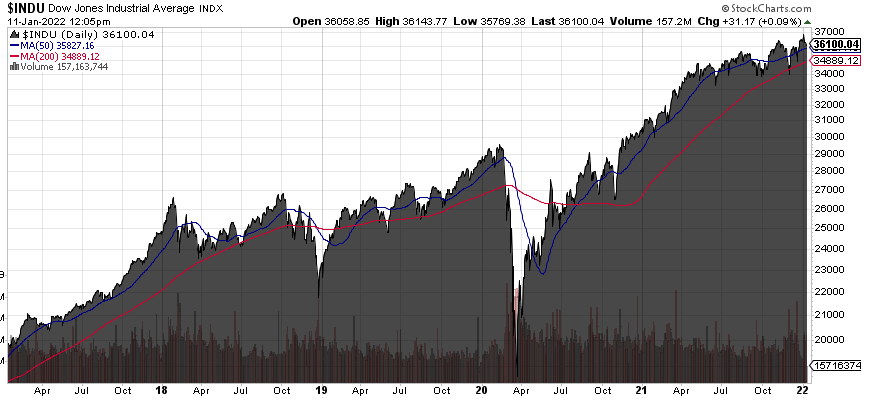

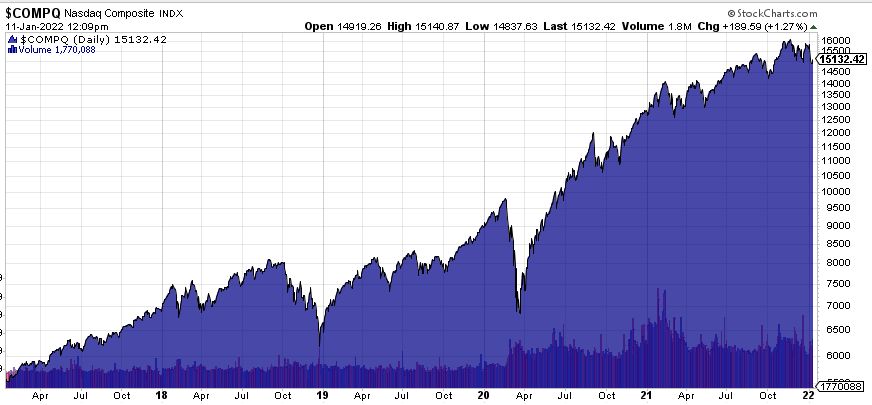

Dennoch herrscht an den Aktienmärkten Nervosität. Zwar sind die großen Indizes in den westlichen Industrienationen noch nicht sonderlich weit von ihren Höchstständen zurückgekommen. Allerdings haben einige Segmente bereits stark korrigiert. Dazu gehören die hoch bewertete Wachstums- und Tech-Werte genauso wie Aktien aus dem Lager der Corona-Profiteure.

US-Aktien-Indizes Dow Jones (oben) und NASDAQ (unten), 5 Jahre: Von einer Korrektur ist praktisch nichts zu sehen, dennoch kamen viele Aktien empfindlich zurück – vor allem jene, die in der Corona-Krise besonders gut gelaufen sind.

Hinzu kommt: Die Anleiherenditen sind stark gestiegen, was auch als Vorwegnahme einer strafferen Geldpolitik zu erklären ist. Und diese Entwicklung belastet immer wieder auch die Edelmetall-Kurse.

Unternehmensgewinne

Wie also geht es nun weiter? Zunächst einmal müssen viele Unternehmen in den kommenden Wochen teils hohe Ergebnis-Erwartungen bestätigen. Ansonsten droht eine breitere Korrektur an den Aktienmärkten. Hingegen kann eine steigende Verunsicherung unter Investoren zu einer anziehenden Nachfrage nach sicheren Anlageformen wie Gold führen. Sollte es unter Investoren einen erhöhten Cash-Bedarf geben, so dürften vor allem Vermögenswerte abgestoßen werden, die in den vergangenen Monaten/Jahren besonders gut gelaufen sind. Gold und Silber gehören eher nicht dazu.

Inflation und Warenknappheit

Dann kommen wir zu einer ganz wichtigen Sache: die Angelegenheit mit der hohen Inflation und der internationalen Knappheit bei wichtigen Produktionsmitteln. Und hier empfehle ich Anlegern, den folgenden Aspekt im Auge zu behalten.

In der Corona-Krise wurde zwangsweise an vielem gespart, vor allem an Urlaubsreisen. Allerdings haben die Menschen stattdessen einiges an Geld in den Konsum und in teils langlebige Gebrauchsgüter investiert (z.B. Autos, Elektronik, E-Bikes, Hausrenovierung, Immobilien etc.) und damit zugleich einiges an Konsum vorweggenommen. So stellte die Corona-Krise sich nur für wenige Branchen als Wirtschaftskrise dar. Der Konsum hat sich lediglich auf andere Segmente verschoben. Dazu beigetragen hat auch die stark gestiegene Inflation. Motto: Lieber das Geld ausgeben als es auf dem Konto entwerten zu lassen. Zudem hat der Staat viele Menschen in der Corona-Krise in Lohn und Brot gehalten (Kurzarbeitergeld, Soforthilfe, Überbrückungshilfe, Neustarthilfe, Sonderfonds, Kredite etc.).

Gefahr vom Immobilienmarkt?

Auf der anderen Seite führte der internationale Engpass an Rohmaterialien zu Investitionen in einen Kapazitätsausbau (z.B. neue Chip-Fabriken). Am Ende der Corona-Krise könnte also ein großes Produktangebot auf eine abermals gesättigte Nachfrage treffen. Dieser Umstand dürfte auf die Preise drücken und die Wirtschaft insgesamt belasten. Spätestens wenn dann der – offensichtlich stark überhitzte -Immobilienmarkt unter Druck gerät, steht womöglich die nächste Krise vor der Tür. Und dieses Szenario käme zu einem Zeitpunkt, an dem die Staaten bereits in hohen Schulden schwimmen und erst einmal die Kosten der Corona-Krise zu verdauen haben.

Rezession und Deflation

Diese, sowie alternative Szenarien und die möglichen Konsequenzen für Anleger und Investoren habe ich ausführlich im Goldreporter-Ratgeber „Vermögen sichern in der Corona-Krise“ skizziert. Meiner Ansicht nach besteht die erhöhte Gefahr einer weltweiten Rezession, die aufgrund der geschilderte Angebots-Nachfrage-Beziehung zunächst einen stark deflationären Effekt haben könnte – bis die nächste Inflationswelle einsetzt.

Goldpreis-Effekt

Kommen wir zurück zum Gold. Das Edelmetall war in den vergangenen Monaten unter institutionellen Investoren wenig gefragt. In den reichweitenstarken Medien wurde Gold zusätzlich kleingeschrieben, etwa in einem Artikel auf Tagesschau.de.

Wir kommen aus einer Phase, in der die Aktienmärkte massiv von den Notenbanken protegiert wurden, insbesondere von der Fed. Schließlich haben steigende Aktienkurse einen gewissen Einkommens- und Wachstumseffekt – als Aktionär fühlt man sich mit einem gesunden Aktiendepot reicher und konsumiert bereitwilliger.

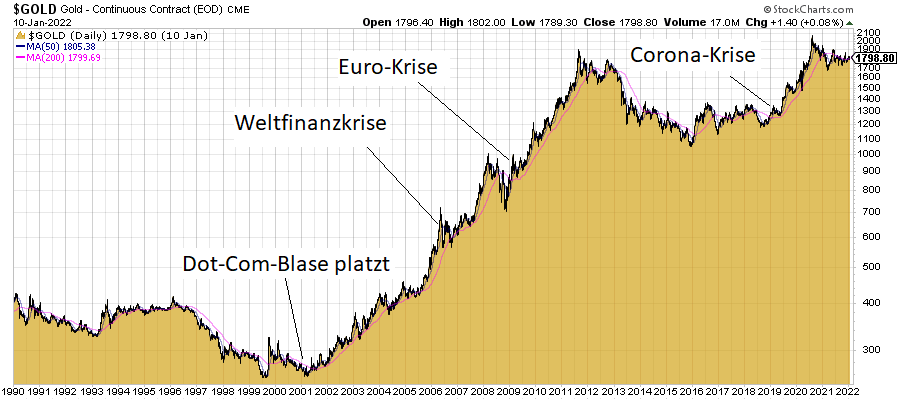

Goldpreis seit 1990 in US-Dollar: Mit jeder neuen Krise ein Stückchen höher, parallel zur systematischen Geldentwertung. In den Korrekturphasen wird Gold von den Finanzmarkt-Protagonisten gerne klein geredet.

Allerdings dürfte die im Privatsektor bereits stark ausgeprägte Goldnachfrage schnell wieder in den professionellen Sektor überschwappen, wenn die Suche nach sicheren Häfen erneut losgeht. Erst recht dann, wenn die propagierte Zinswende angesichts des geschilderten Szenarios schnell zurückgenommen werden muss und die nächste Runde Gelddrucken eingeläutet wird. Denn die brutal überschuldete und auf ewiges Wachstum getrimmte Welt kann sich keine signifikant höheren Zinsen leisten.

Goldpreis

Der Goldpreis ist ein Krisenindikator, Gold eine Versicherung. Seit der Aufgabe des Goldstandards Anfang der 1970er-Jahre stand der Goldkurs nach jeder durchlebten Krise ein Stückchen höher. Das ist nicht der Stärke des Goldes zu verdanken, sondern dem Effekt von systematisch und kontinuierlich verwässerten Währungen. In diesem Sinne: Die nächste Gold-Rally steht womöglich vor der Tür. Ich wünsche allen Lesern ein gesundes und erfolgreiches Jahr 2022.

Originalquelle: Goldreporter

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.