Aktien, Anleihen und Immobilien stecken in großen Bärenmärkten, Anleger hoffen (und beten) verzweifelt, die Fed und andere Zentralbanken mögen sie retten. Doch diesmal kommt es anders. (Sie kennen den Satz schon.) Die Zentralbanken sind entschlossen, die Inflation abzutöten – und mit ihr die Wirtschaft. Selbstverständlich werden sie dabei auch immer wieder panisch reagieren, wie jüngst die Bank of England, die eine 65 Mrd. £-Finanzspritze setzte, um Rentenfonds und den Staatsanleihemarkt (Gilts) zu retten.

So wie der 40-Jahre-Trend bei den Zinssätzen 2021 endete, so verwandelt sich auch die Hausse an den Aktienmärkten in eine langfristige Baisse. Die Inflation wütet weltweit und die anstehenden rapiden Zinssatzsteigerungen werden nicht nur Investoren schockieren. Die globale Verschuldung von 300 Billionen $ und die 2 Billiarden $ in Derivaten (hauptsächlich Zinsderivate) werden somit zu tödlichen Massenvernichtungswaffen.

Ja, die Zentralbanken werden gelegentlich panisch reagieren und die Zinssätze senken. Allerdings werden die schweren Schuldenlasten zu privaten wie staatlichen Schuldenausfällen führen, welche kontinuierlichen Zinsdruck erzeugen (steigende Zinsen).

Während die Welt vom größten ökonomischen wie (geo-)politischen Sturm der Geschichte erfasst wird, sind nur wenige Anleger auf die komplette Auslöschung ihrer Vermögen vorbereitet.

Dow: 55-Fächer Anstieg

Im Dezember 1974 markierte der Dow ein Tief bei 677 Punkten; 47 Jahre später markiert der Dow seinen Spitzenstand bei 37.000 Punkten – 55-mal so viel. Mit einer durchschnittlichen jährlichen Steigerungsrate von 9 % hatte sich der Dow in dieser Zeit alle 8 Jahre verdoppelt.

Wird Alfred sein ganzes Geld verlieren?

Kommen wir wieder zurück zu Alfred, einem US-Bürger, der gegen Ende des 2.Weltkriegs geboren wurde. Über ihn hatte ich im Februar 2019 einen Artikel geschrieben: „Aktienanleger wie Alfred verlieren 98 % ihrer Investitionen.“

Alfred hatte wirklich sehr viel Glück in seinem Leben als Anleger. Indem er alle seine Ersparnisse und Überschussgewinne in Dow-Jones-Anteile steckte, schaffte er es, bis Februar 2019 ein Vermögen von 14 Millionen $ anzuhäufen. Er hatte sogar noch das Glück, mitzuerleben, wie der US-Markt bis Ende 2021 weitere 45 % stieg (einschließlich Dividenden). Sein Vermögen wuchs also noch einmal um weitere 6 Millionen $ auf 20,3 Millionen $ an.

Wie ich im Artikel von 2019 schrieb, hatte Alfred nie etwas verkauft; er saß in diesen 77 Jahren alle heftigen Korrekturen einfach aus. Bis Januar 2022 war diese Kaufen-und-Halten-Strategie also wunderbar aufgegangen.

Ende der ersten Oktoberwoche 2022 stand Alfreds Portfolio dann im Minus – es sank von 20,3 Mio. $ (Januar) auf jetzt 16,2 Mio. $. Also ein Verlust von 4,1 Mio. $ für das Jahr 2022.

Aktuell ist Alfred in keinster Weise beunruhigt, schließlich hatte er in den letzten 77 Jahren schon viele Korrekturen von 20 % bis 60 % erlebt.

Aufgrund dieser Erfahrungen macht sich Alfred keine Sorgen, obgleich 4 Millionen $ ein großer Papierverlust sind.

Doch was, wenn Alfreds Traum zerplatzt und sich in einen Alptraum verwandelt, wenn sich all seine Gewinne in einem Marktzusammenbruch von 90 % und mehr auflösen, wie in den Jahren 1929-32?

Aus meiner Sicht stehen die Chancen sehr gut, dass wir Einbrüche dieser Größenordnung erleben werden.

Eine schuldenverseuchte Welt

Seit Beginn der Schuldenorgie – also seit 1971, als Nixon den Goldstandard für den Dollar und folglich die meisten anderen Währungen aussetzte – lebt diese schuldenverseuchte Welt auf Pump und gekaufter Zeit.

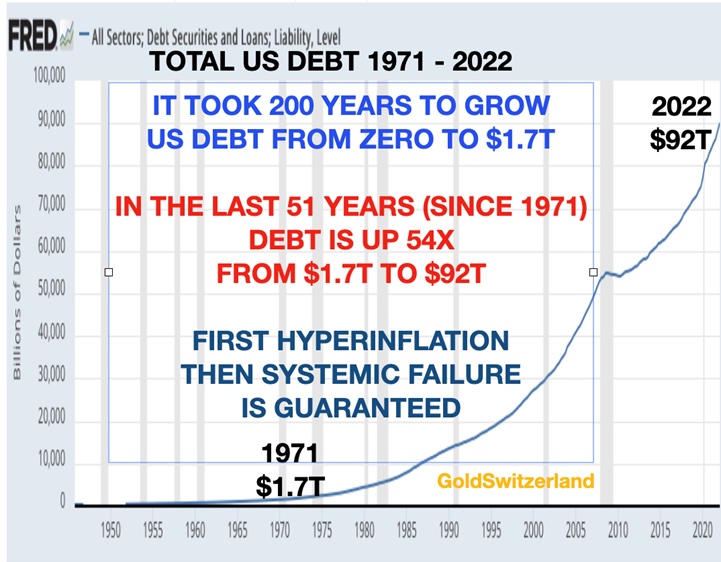

Und es ist in der Tat eine Orgie gewesen: Von 1971 ist die US-Gesamtverschuldung von 1,7 Bill. $ auf heute 92 Bill. $ angewachsen.

Das ist eine atemberaubende Vervierundfünfzigfachung (54x) der US-Schulden in 52 Jahren!

Jetzt schauen Sie sich den Dow-Jones-Chart am Anfang des Artikels an. Er zeigt eine Verfünfundfünfzigfachung (55x) des Aktienindex im selben Zeitraum!

Es ist jedenfalls kein Zufall, dass Aktien und Schulden seit Anfang der 1970er um das 54-fache bzw. 55-fache gestiegen sind.

Die Aktienmärkte sind nicht wegen eine gesunden und gut geführten Wirtschaft gestiegen. Nein, die Aktien sind nur deswegen gestiegen, weil Investoren Geld erhielten, um Wirtschaft und Vermögenspreise zu inflationieren.

Man darf dabei nicht vergessen, dass der US-Dollar im selben Zeitraum (seit der Schließung des Goldfensters 1971) effektiv 98 % seines Wertes verloren hat.

Die Schuldenexplosion führte also zu einer Bewertungsinflation, die umso schneller schrumpfen wird, wenn die Schulden in den kommenden Jahren implodieren.

Es brauchte also 200 Jahre um von Nullverschuldung auf 1,7 Billionen $ Schulden zu gelangen. Werden jedoch die Fesseln der monetären Disziplin entfernt, die ein Goldstandard erzwingt, verfolgen verantwortungslose, inkompetente Regierungen und Zentralbanken nur noch ein Ziel. Ihr hauptsächliches politisches Bestreben ist dann längstmöglicher Machterhalt.

Wenn nun das Geld ausgeht, so wie im Jahr 1971, bleibt nur noch ein Weg zum Machterhalt und das ist der Kauf von Wählerstimmen. Die Schöpfung von 90 Billionen $ Schulden seit 1971 ist somit die teuerste Form der Bestechung in der Geschichte gewesen.

Auch Folgendes darf nicht vergessen werden: Die Staatsverschuldung der USA ist seit 1930 mit jedem Jahr gestiegen (mit nur einer Handvoll Überschussjahre).

Das Dilemma derart massiver Geldschöpfung aus dem Nichts: Sie führt zu Schulden, die nie zurückgezahlt werden können, zu Scheinvermögenspreisen, die implodieren werden und zu falschen menschlichen Werten, die Elend und Dekadenz zur Folge haben. Das unvermeidliche Ergebnis sind ökonomische wie finanzielle Zusammenbrüche. Und traurigerweise sind die USA und der Rest der Welt demnächst genau damit konfrontiert.

Also: Welche Konsequenzen wird die kommende (hyper-)inflationäre Depression mit folgender deflationärer Implosion für die Märkte haben?

Sehen wir uns dazu einige erhellende Chart an:

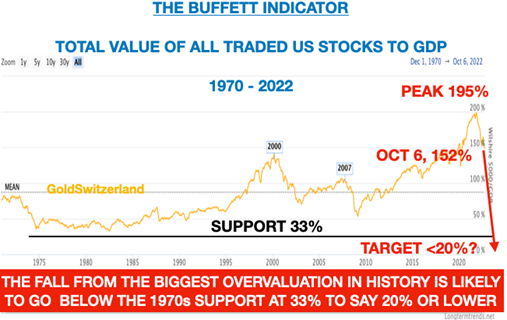

1. Der Buffett-Indikator: Aktienmarktbewertung zu BIP

Der Gesamtwert aller US-Aktien (Wilshire 5000) zur US-Wirtschaftsleistung ist einer von Warren Buffetts Lieblingsindikatoren. Im November 2021 erreichte dieser fast 200%. Die vorhergehenden Rekordstände waren 140 % im Jahr 2000 (Dot-Com-Blase) und 106 % im Jahr 2007 (Subprime-Krise). Eine starke Unterstützungszone liegt im Bereich der 1970er-Tiefs bei ca. 33 %.

Ich bezweifle allerdings, dass die 1970er-Unterstützung bei einer epischen Megablase halten wird, die, wie wir eben sahen, komplett durch explodierende Dollarschulden in zweistelliger Billionenhöhe aufgeblasen wurde.

Insbesondere seit 2009 hat der Schuldenrausch unter Investoren die Aktienbewertungen in schwindelerregende Höhen steigen lassen, was wahrscheinlich einen Kater nach sich zieht, von dem man sich nicht nur Jahre, sondern möglicherweise Jahrzehnte lang erholen wird müssen.

Armer Alfred, genau das hätte er im allerletzten Abschnitt seines Anlegerlebens nicht gebraucht. Doch leider wusste er und die meisten anderen Investoren es nicht besser, schließlich wurden sie immer von der US-Notenbank gerettet.

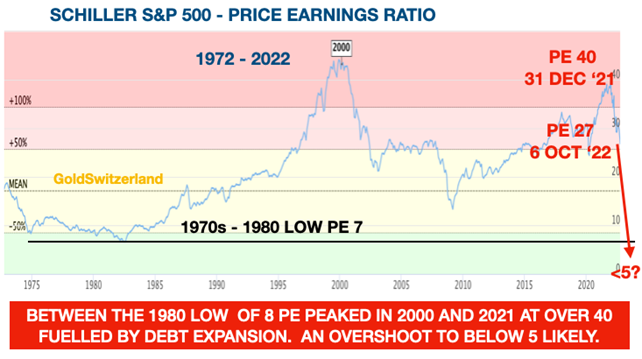

2. Kursgewinnverhältnis – Kurse und Gewinne werden sinken

Ich erinnere mich noch gut daran, wie ich 1972 nach Großbritannien zog, um für Dixons erst als Finanzabteilungsleiter, dann als Vizegeschäftsführer zu arbeiten. Dixons war damals ein großer Kamera/Audio/TV-Fachhändler, der an der Londoner Börse gelistet war. Meine ersten Unternehmensoptionen erhielt ich zum festgelegten Preis von 1,32 £.

Zwei Jahre später – nach einer Ölkrise im Nahen Osten und einem Kohlebergbaustreik in Großbritannien (nur 3 Tage die Woche Strom) – brachen die Aktienmärkte rund um den Globus zusammen. Die Dixons-Aktie brach von 132 englischen Pence auf 10 Pence ein. Meine Optionen waren also mit 93 % aus dem Geld!

Dixon hatte stabile Bilanzen und war weiterhin profitabel. Aber die Gewinne waren um 75 % gesunken. (Es war nicht leicht, Fernseher und Hifi-Geräte bei Kerzenlicht anzupreisen.)

Also fiel Dixons Gewinn je Aktie um 75% von 6,6 Pence 1972 auf 1,6 Pence, und das KGV sank von 20 auf 6. Und das war die beste Lektion, die ich als junger Mann je gelernt habe – sprich zu erfahren, was mit Märkten passieren kann. Jedenfalls wurde ich dann 29-jährig in den Vorstand aufgenommen und wir bauten das Unternehmen zu einer der größten Ketten für Unterhaltungselektronik in Großbritannien aus, gelistet im FTSE-100.

Die meisten heutigen Anleger, wie auch Alfred, würden nicht glauben wollen, dass die Aktien eines erfolgreichen Unternehmens ganze 93 % fallen können. Ich hatte allerdings das Glück, diese Erfahrung als junger Mensch zu machen, der nicht viel zu verlieren hatte.

Wenn also der schuldenblasenbefeuerte Markt von seinen historischen und episch überbewerteten Höhen einbricht, würde es mich nicht wundern, wenn das S&P-Kursgewinnverhältnis seinen Tiefstand von 7 aus dem Jahr 1980 noch einmal unterbietet und, wie im Chart gezeigt, sogar auf 5 fällt.

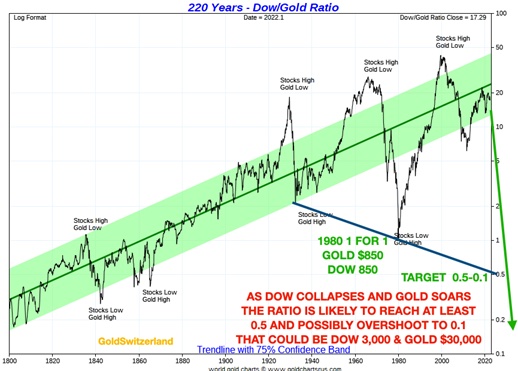

3. Dow-Gold-Verhältnis unterwegs zu historischen Tiefs

Seit Schließung des Goldfensters 1971 hat das Dow/Gold-Verhältnis drastische Schwankungen gezeigt. Und das ist durchaus zu erwarten, wenn der Goldhandel größtenteils an schwer manipulierten Papiermärkten stattfindet. Das gesamte falsche Finanzsystem, das auf wertlosen Papieranlagen fußt, steht jetzt unter gewaltigem Druck.

So sorgte beispielsweise vor zwei Wochen ein „Mini-Haushalt“ in Großbritannien für einen massiven Einbruch des Pfunds und brachte den britischen Anleihemarkt an den Rand des Zusammenbruchs. Auf Bitten von Pensionsfonds musste die Bank of England den nationalen Anleihemarkt mit bis zu 65 Milliarden Pfund abstützen.

Das zeigt die Fragilität der heutigen Märkte; ein relativ kleines Ereignis kann zu einem Beinahekollaps des Finanzsystems Großbritanniens führen – und somit des gesamten globalen Systems, da alles miteinander verbunden ist.

Das Problem lag, wie zu erwarten war, im 2 Billiarden schweren Derivatemarkt, den die Pensionsfonds zu Absicherung von Zinsrisiken genutzt hatten. Buchstäblich jedes heute gehandelte Finanzinstrument trägt eine große Derivatkomponente in sich.

Mit Blick auf den Dow/Gold-Chart muss man sich also vergegenwärtigen, dass der größte Teil des Dow- und Goldhandels über Derivate geschieht – und das in einem Verhältnis von 1 zu vielen Hunderten.

1980 stand das Dow/Gold-Verhältnis bei 1. Das bedeutete: Dow bei 850 Punkten und Gold bei 850 $. 1999 markierte das Verhältnis seinen Höhepunkt, als Gold im Umfeld eines starken Dow fiel. Seither ist dieses Verhältnis auf 17 oder 62 % gesunken. Das bedeutet, dass Gold sehr viel besser abschnitt als der Dow.

Sollte der Dow, wie 1932, um mehr als 90 % sinken, so würde man erwarten, dass das Verhältnis seine Unterstützung bei 0,5 findet. Als Beispiel: Dow 3.500 Punkte und Gold 7.000 $.

Doch aufgrund der derzeit massiven Überbewertung von Aktien sowie massiven Unterbewertung von Gold ist es wahrscheinlich, dass das Verhältnis auf ein Niveau von 0,2 fällt – das Niveau des frühen 19. Jh. – oder in einer Überreaktion sogar darüber hinaus.

Wenn der Papiergoldmarkt zusammenbricht, und Gold frei aber auch mit massiver physischer Nachfrage sowie kaum verfügbaren Angebot gehandelt werden kann, würde es mich nicht überraschen, wenn wir sogar ein Verhältnis von 0,1 zu sehen bekommen. Das könnte bedeuten: Dow 3.500 Punkte und Gold bei 35.000 $.

Dieser Goldpreis würde dann auch das massive Wachstum beim Geldangebot korrekter widerspiegeln, denn Gold ist heute im Vergleich zum US-Geldangebot massiv unterbewertet, wie der Chart unten zeigt.

Prognosen: ein hoffnungsloses Unterfangen

Prognosen bzw. Erwartungen werden definitionsgemäß immer falsch sein. Allein zukünftige Historiker werden der Welt die korrekte, retrospektive Prognose bieten können, denn die Rückschau ist die perfekteste aller Wissenschaften.

Folglich sind die Vorausschätzungen von oben nur ein Anhaltspunkt, wohin es geht, wenn die größte globale Kapitalmarktblase implodiert, falls es richtig schief geht – und das wird es, so fürchte ich.

Der wichtigste Gedanke, den ich Investoren mit auf den Weg geben möchte, ist aber folgender: Die heutige Risikolage hat historische Extremstände erreicht!

Deswegen ist heute auch nicht die Zeit für Gier – in der Hoffnung, die Märkte könnten in den Himmel wachsen. Jetzt ist stattdessen Zeit für Vermögenssicherung und den Schutz dessen, was man hat. Ansonsten könnten sich Vermögen, die über mehrere Dekaden erworben wurden, in den kommenden Jahren ganz einfach auflösen.

Physisches Gold und Silber haben im Verlauf der Geschichte als die ultimative Vermögensversicherung gedient. Auch dieses Mal wird es nicht anders sein.

Originalquelle: Matterhorn - GoldSwitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.