Besteht ein Zusammenhang zwischen dem Goldpreis und der Entwicklung anderer Märkte? Oder andersherum gefragt, ist Gold unabhängig von ihnen? Diese Frage ist umso wichtiger, da Gold oft als „sicherer Hafen“ betrachtet wird, dessen Performance vom Rest der Finanzwelt unabhängig sein kann. In diesem Artikel wollen wir uns daher auf die kurz-, mittel- und langfristige Korrelation des Goldkurses mit anderen Märkten konzentrieren.

Langfristige Korrelation des Goldpreises mit den Märkten

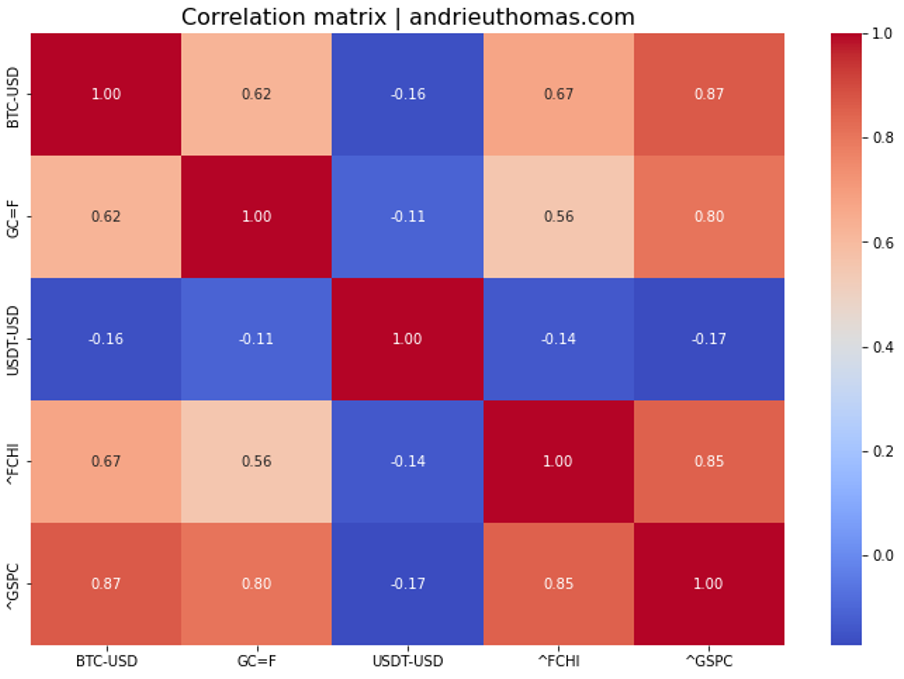

Wir beginnen unsere Betrachtung mit einer Korrelationsmatrix, die wir für die letzten 5 Jahre (2018-2023) für den Goldkurs (GC=F), den S&P 500 (GSPC), den französischen Aktienindex CAC 40 (FCHI), den Dollar (USDT) und den Bitcoin (BTC) berechnet haben. Ein Korrelationskoeffizient in der Nähe von -1 oder +1 bedeutet, dass die beiden Aktiva sich symmetrisch entwickeln, während ein Koeffizient in der Nähe von 0 bedeutet, dass zwischen den beiden Vermögenswerten kein Zusammenhang besteht. Wir beziehen uns hier auf die Kurse der betrachteten Aktiva in Dollar.

Mit Blick auf Gold stellen wir fest, dass der Kurs des gelben Metalls im untersuchten Zeitraum eine langfristige Korrelation von +62 % mit dem Bitcoin aufweist, -11 % mit dem Dollar, +56 % mit dem CAC 40 und +80 % mit dem S&P 500. Für den Laien können diese Werte auf den ersten Blick exorbitant erscheinen und die Tatsache widerspiegeln, dass Gold keineswegs unabhängig von anderen Märkten ist. Es scheint uns daher zweckdienlich, die Korrelationen zunächst entsprechend ihrer Bedeutung und Aussagekraft der Reihe nach zu analysieren.

Warum reagiert Gold auf das Marktgeschehen?

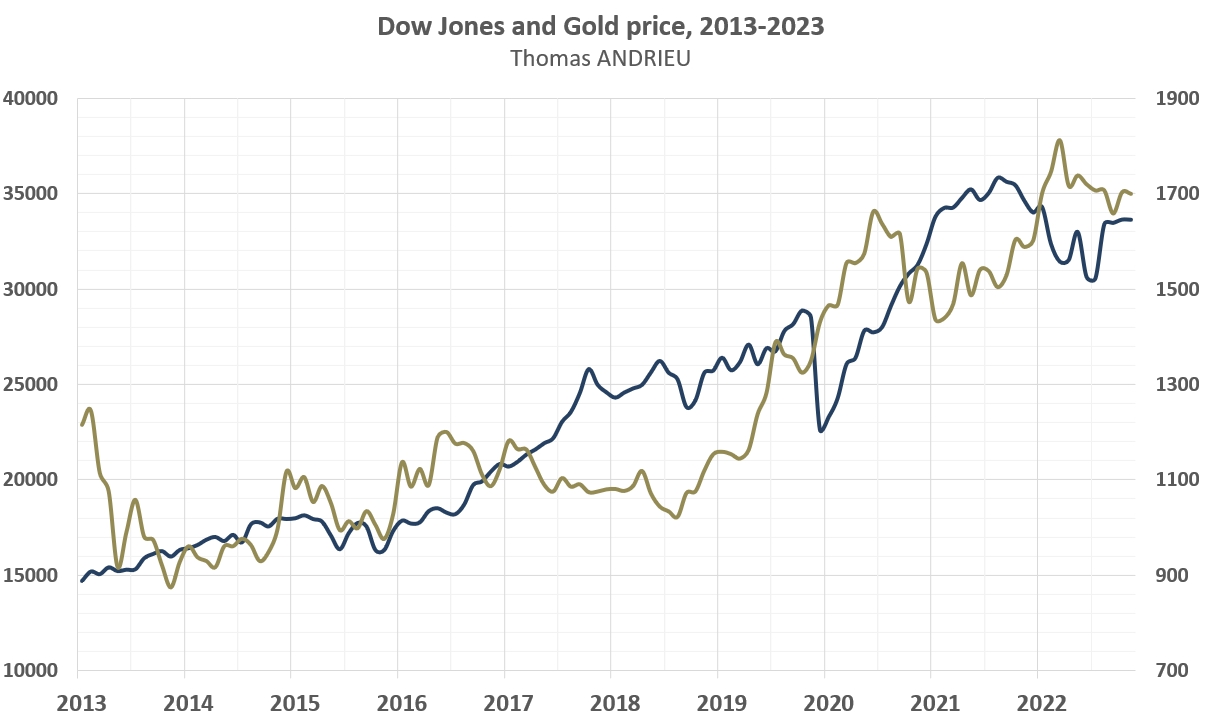

Die stärkste Korrelation weist der Goldkurs mit dem S&P 500 auf. Hier liegt der Wert bei fast 80 %, was beachtlich ist und einen kausalen Zusammenhang offenbaren könnte. Doch es lohnt sich, diese Korrelation im Detail zu betrachten. Wir hatten bereits bei anderer Gelegenheit gezeigt, dass der Goldpreis und die Finanzmärkte oft gleichzeitig steigen, woraus sich die starke positive Korrelation ergibt. Wir haben jedoch auch festgestellt, dass der Goldpreis bei Marktkorrekturen tendenziell steigt, was bedeutet, dass die Korrelation oft nur in eine Richtung gilt, nämlich bei Bullenmärkten.

Trotz allem ist die starke Korrelation des Goldpreises mit den traditionellen Aktienindices oft Anlass für Kritik. Dies würde bedeuten, dass der Goldpreis von der am Markt verfügbaren Liquidität abhängt, und dass Gold hinsichtlich der Kapitalallokationen innerhalb eines Portfolios genauso behandelt wird wie Aktien. Doch obwohl wir einen logischen Einfluss von Kapitalzuweisungen und Liquiditätsflüssen beobachten, ergibt sich aus der Rolle, die das physische Goldangebot langfristig spielt, notwendigerweise noch eine andere Erklärung für die Korrelation.

Das physische Goldangebot ist für die langfristige Preisentwicklung tatsächlich der entscheidende Faktor, denn die Nachfrage, die aufgrund einer erhöhten „Liquidität“ entsteht, kann vom Markt nur zu bestimmten Mindestkosten gedeckt werden. In diesem Zusammenhang könnte der Anstieg der Produktionskosten von Gold als unabhängig von der Hausse der Aktienmärkte betrachtet werden, während sich die Kurse von Gold und dem S&P 500 trotz allem annähernd parallel entwickeln. Eine andere Erklärung wäre, dass die Produktionskosten von makroökonomischen Variablen wie der Inflationsrate und den Zinsen abhängen, die auch den S&P 500 beeinflussen. In jedem Fall scheint die verfügbare Liquidität den Goldpreis in Zeiten steigender Märkte durchaus zu beeinflussen. Wir merken an, dass das Phänomen der langfristigen Korrelation der Aktiva im Allgemeinen allen Märkten zu eigen ist, da die übergreifenden makroökonomischen Faktoren auf alle Märkte einwirken.

Mittels des S&P 500 scheint Gold also auch mit dem CAC 40 und noch etwas stärker mit dem Bitcoin zu korrelieren. Die negative Korrelation zwischen dem US-Dollar und dem Goldpreis (-11 %) ist jedoch nur sehr schwach ausgeprägt, im Gegensatz zu dem, was man theoretisch erwarten könnte.

Mittelfristige Korrelation (1-2 Jahre)

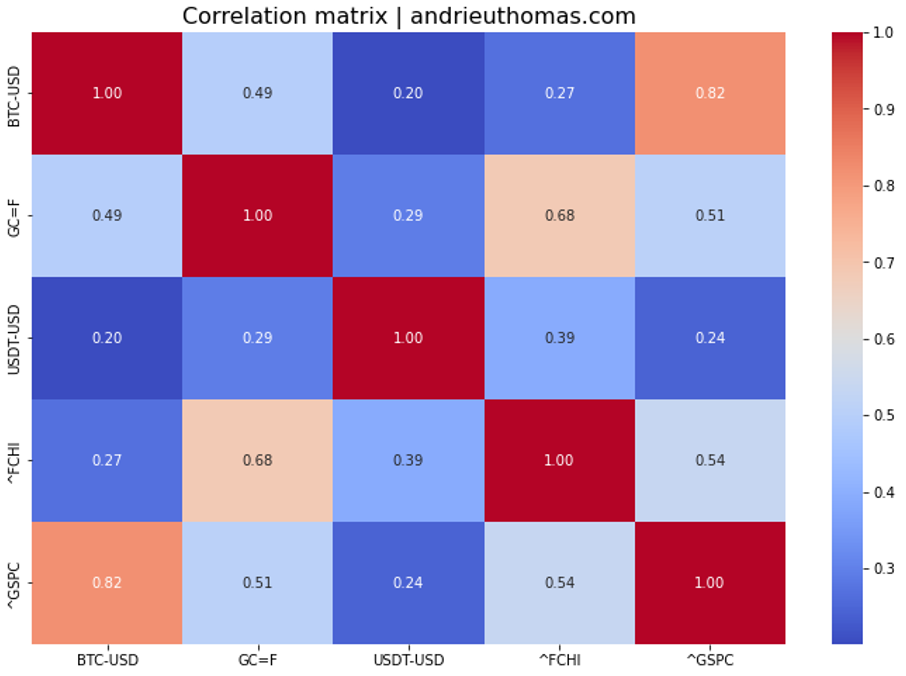

Im nächsten Schritt haben wir die mittelfristigen Zusammenhänge zwischen dem Goldpreis und den Märkten untersucht und die Korrelationen für den Zeitraum von Januar 2022 bis Juli 2023 berechnet. In diesem Fall ergibt sich eine schwächere Korrelation zwischen Gold und den Märkten. Die Korrelation des gelben Metalls beträgt in diesem Zeitraum +49 % mit Bitcoin, +29 % mit dem Dollar, +68 % mit dem CAC 40 und +51 % mit dem S&P 500. Das zeigt, dass die Korrelation zwischen Gold und den Aktienindices nicht notwendigerweise auf einen kausalen Zusammenhang hinweist (denn die Korrelation mit dem CAC 40 ist stärker als die mit dem S&P 500, wofür es keine theoretische Grundlage gibt). Dennoch lässt sich auch hier unterm Strich eine Korrelation mit den Aktienmärkten konstatieren.

Auch Bitcoin und Gold korrelieren mittelfristig relativ deutlich miteinander. Zuletzt beobachten wir zudem eine positive Korrelation zwischen Gold und dem Dollar. Das bedeutet, dass der Goldkurs im Allgemeinen ebenfalls klettert, wenn der Wert des Dollars steigt. Während diese Korrelation mit dem Dollar nur schwach ist, überrascht doch ihr positives Vorzeichen. Mittelfristig scheint die Entwicklung des Goldkurses also im Allgemeinen weniger von den anderen Märkten abzuhängen.

Kurzfristige Korrelation (6 Monate)

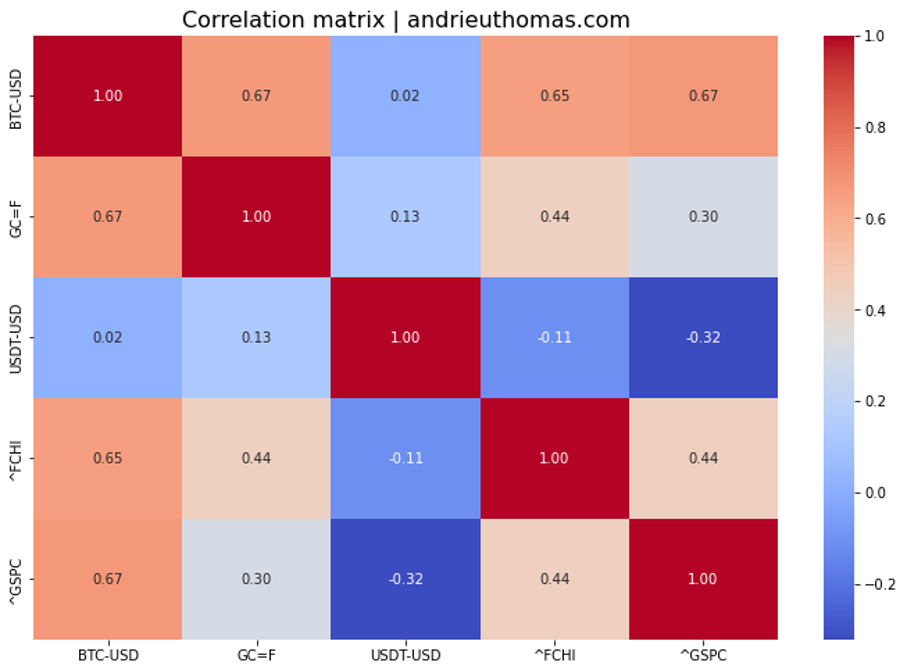

Zuletzt haben wir das Verhalten des Goldpreises gegenüber den Märkten auf kurze Sicht analysiert. In einem Zeitraum von 6 Monaten beträgt die Korrelation von Gold mit Bitcoin +67 %, mit dem Dollar +13 %, mit dem CAC 40 +44 % und mit dem S&P 500 +30 %. Hier stechen die schwache Korrelation mit dem S&P 500 sowie die starke Korrelation mit dem Bitcoin heraus. Das scheint zu bekräftigen, dass der Goldpreis nicht oder nur wenig auf Rückgänge des S&P 500 reagiert, aber dafür anfälliger für Abwärtsbewegungen des Bitcoins ist. Charttechnisch scheint sich das zu bestätigen, aber wir wollen darauf hinweisen, dass es sich keinesfalls um eine absolute Korrelation handelt.

Wir können also bestätigen, dass Gold kurzfristig sensibler auf Anpassungen der Kapitalallokationen in Anlageportfolios sowie auf Änderungen der Nachfrage reagiert. Auch hier bleibt die Korrelation zwischen dem Goldkurs und dem CAC 40 stärker als die Korrelation mit dem S&P 500, was schwer zu erklären ist.

Das Verhältnis zwischen Gold und dem S&P 500

Wir haben gezeigt, dass der Goldpreis und der S&P 500 eine gewisse Symmetrie aufweisen. Um die Entwicklung der beiden Aktiva besser vergleichen zu können, haben wir das Verhältnis zwischen ihnen erstellt. Seit 2019 hat sich Gold in der Zeit von März 2019 bis März 2020 sowie zwischen Januar 2022 und Mitte 2023 besser entwickelt als der S&P 500. 2020 und 2021 konnte dagegen der Aktienindex besser abschneiden. Darüber hinaus sehen wir, dass sich das Gold/S&P-500-Verhältnis seit 2021 innerhalb eines Kanals zwischen 0,4 und 0,5 bewegt. Das Vorhandensein eines solchen Kanals deutet bei einem Verhältnis ebenfalls auf eine Korrelation zwischen den beiden Vermögenswerten hin. Allerdings ist deutlich erkennbar, dass der Wert von Gold von einem Monat auf den anderen stark schwanken kann.

Darüber hinaus unterscheiden sich die beiden Vermögenswerte hinsichtlich ihrer Volatilität. Zwischen 2018 und 2023 betrug die annualisierte Volatilität des Goldpreises etwa 14,5 %, die des S&P 500 dagegen fast 18 %. Diese Differenz erklärt die relative Stabilität des Goldkurses gegenüber dem S&P 500. Es ist offensichtlich, dass die beiden Aktiva ein ähnliches Verhalten zeigen, doch dass sich Abwärtskorrekturen oder Crashs des S&P 500 in einer verhältnismäßig besseren Performance des Goldpreises widerspiegeln.

Korrelation mit anderen Rohstoffen

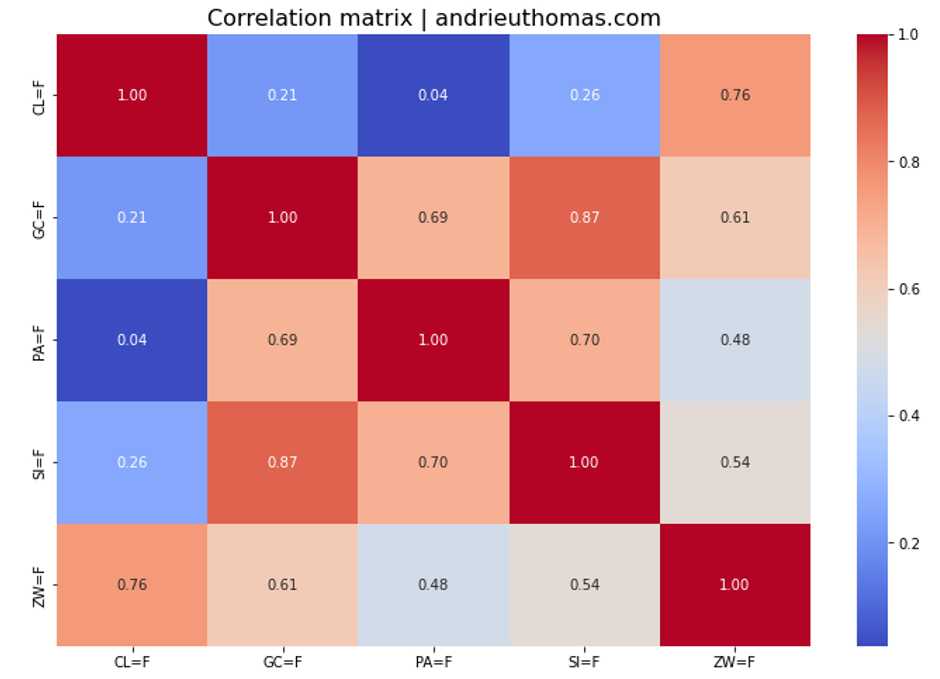

Um diese Untersuchung abzuschließen, wollen wir noch den Zusammenhang zwischen dem Goldpreis und den Kursen anderer Rohstoffe betrachten. Für den Zeitraum zwischen 2018 und 2023 haben wir vier Rohstoffe für den Vergleich ausgewählt: Silber (SI=F), Weizen (ZW=F), Palladium (PA=F) und Rohöl (CL=F). Die folgende Matrix zeigt, dass die Korrelation von Gold und Silber +87 % beträgt, die von Gold und Weizen +61 %, die von Gold und Palladium +69 % und die von Gold und Rohöl +21 %.

Wir können also bestätigen, dass die Korrelation zwischen dem Goldpreis und dem Silberpreis langfristig stärker ist als die zwischen Gold und dem S&P 500. Auch die Kurse anderer Rohstoffe wie Palladium und Weizen scheinen sich zu einem gewissen Grad parallel zum Goldkurs zu entwickeln. Der Ölpreis zeigt im Gegenteil keine nennenswerte Korrelation mit Gold. Wir sehen also, dass der Goldpreis in erster Linie mit der Wirtschaftsaktivität in Zusammenhang zu stehen scheint, welche sich auch in den Aktienindices und dem Preis der Industriemetalle widerspiegelt. Zudem wollen wir erneut auf die Rolle der Nachfrage hinweisen, die von der vorhandenen Liquidität beeinflusst wird, sowie auf die Rolle des aus der Minenproduktion stammenden Angebots, welches von der globalen Wirtschaftsaktivität beeinflusst wird. Beide Faktoren wirken auf die Preisentwicklung des gelben Metalls ein

Schlussfolgerung

Zusammenfassend lässt sich feststellen, dass Gold während Aufwärtstrends langfristig mit den meisten Märkten korreliert. Insbesondere wies der Goldpreis in den letzten fünf Jahren eine Korrelation von fast +80 % mit dem S&P 500 auf. Dennoch ist es wichtig, daran zu erinnern, dass die verfügbare Liquidität zwar die Schwankungen der Goldnachfrage und des Goldpreises erklären kann, dass die Produktionskosten für Gold aber in gleichem Maße schwanken. Folglich haben wir es hier vor allem mit dem Phänomen zu tun, dass alle Märkte auf lange Sicht korrelieren.

Mittelfristig schwächt sich diese Korrelation ab. Der französische Aktienmarkt scheint sogar stärker mit dem Goldpreis zu korrelieren als der US-amerikanische. Folglich ist die mittelfristige Korrelation von Gold mit den meisten Märkten schwächer ausgeprägt. Ebenso scheint der S&P 500 nur bedingt ein bestimmender Faktor des Goldpreises zu sein. Daraus folgt, dass die Entwicklung des Goldpreises stabiler verläuft als die der Aktienindizes. Kurzfristig scheint der Goldpreis stärker mit Bitcoin zu korrelieren als mit dem S&P 500. Es ist also offensichtlich, dass Gold langfristig klaren Trends folgt, kurzfristig jedoch von Änderungen in den Kapitalallokationen beeinflusst werden kann.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.