In unseren früheren Veröffentlichungen haben wir einen exklusiven Ansatz bezüglich der zeitlichen Entwicklung des Goldkurses verfolgt. Seit der Liberalisierung des Goldmarktes können wir das wiederholte Auftreten bestimmter Bewegungsmuster beim Goldpreis beobachten. Relativ bedeutende historische Rückgänge des Goldpreises erlauben daher, detaillierte Schlussfolgerungen in Bezug auf regelmäßige auftretende Phasen der Preisentwicklung zu ziehen. In diesem Beitrag betrachten wir den zyklischen Charakter von Gold und die großen Bullenmärkte seit den 1970-er Jahren und stellen schließlich einen Vergleich mit der aktuellen Kursentwicklung an. 2022 sollte demnach den Eintritt des Goldkurses in eine neue Phase des Zyklus markieren.

Zyklizität des Goldpreises

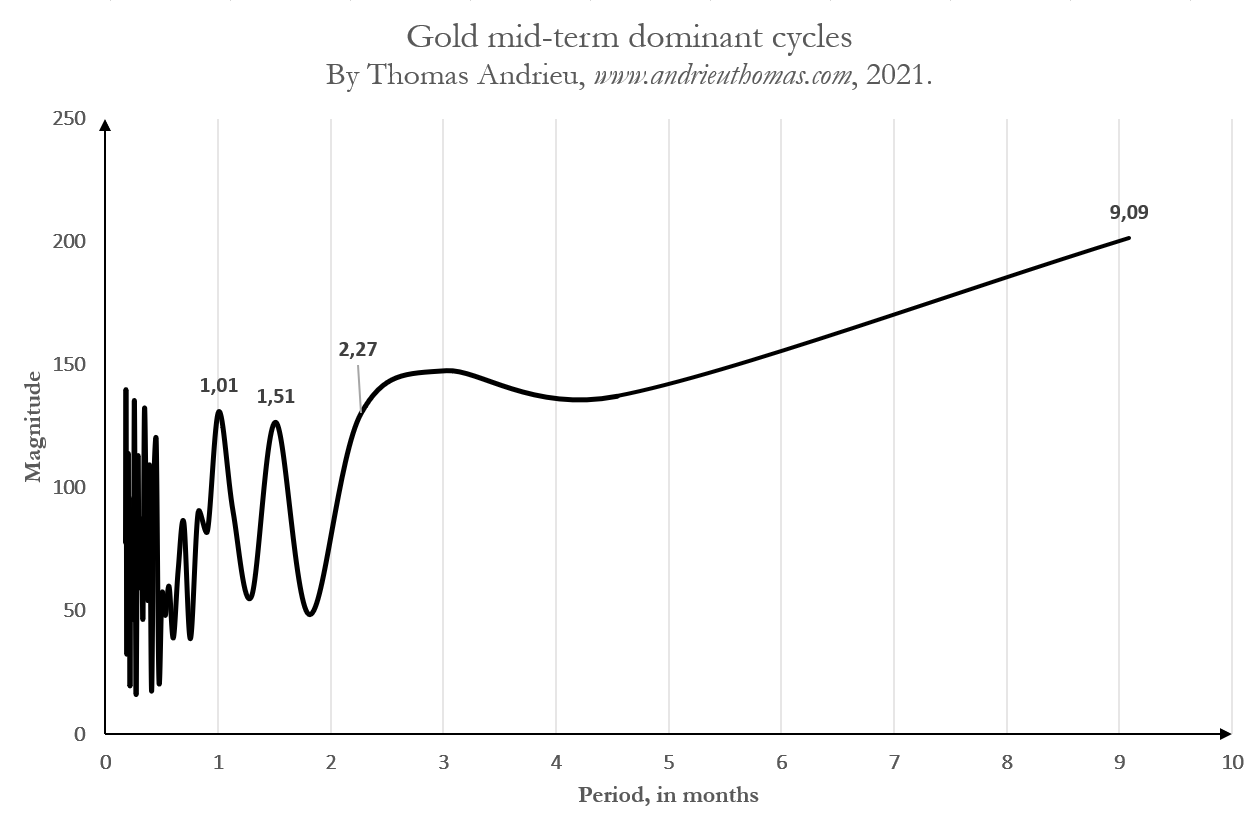

In mehreren Publikationen habe ich die Zyklizität verschiedener Märkte behandelt, darunter auch die Aktienmärkte und Bitcoin. Unser Ansatz basiert auf einer rigorosen mathematischen Aufschlüsselung der harmonischen Muster, die den Goldkurs bestimmen. Bislang wurde noch keine derartige Berechnung zum zyklischen Charakter des Goldpreises durchgeführt. Das Ergebnis der Studie ist in der untenstehenden Grafik dargestellt. Wir stellen fest, dass unter der schier endlosen Zahl an Zyklen, die den Goldkurs beeinflussen, der Zyklus über 9,1 Monate der vorherrschende ist. Das bedeutet, dass Gold hauptsächlich von mittelfristigen Zyklen (mit einer Spanne von mehreren Monaten) beeinflusst wird, was seine geringere Volatilität im Vergleich zu anderen Aktiva erklärt (die von längeren Zyklen beherrscht werden). Sehr bemerkenswert ist, dass der Zyklus des Goldkurses zu den stabilsten in der gesamten Finanzwelt zählt.

Obwohl wir hier nicht auf die Implikationen dieser Berechnung eingehen wollen – weder auf die Schlussfolgerungen noch auf die daraus resultierenden Vorhersagen – können wir zudem einen langfristigen Zyklus identifizieren, der 9 Jahre andauert. Diesen Kurszyklus von 9 Jahren erhalten wir durch die Wiederholung von zwölf 9-Monatszyklen. Dieser Zyklus ist relativ aussagekräftig. Er ermöglicht uns eine erste visuelle Ausschlüsselung des Goldkurses seit Ende der 1960-er Jahre.

Die verschiedenen Akkumulierungsphasen des Goldpreises

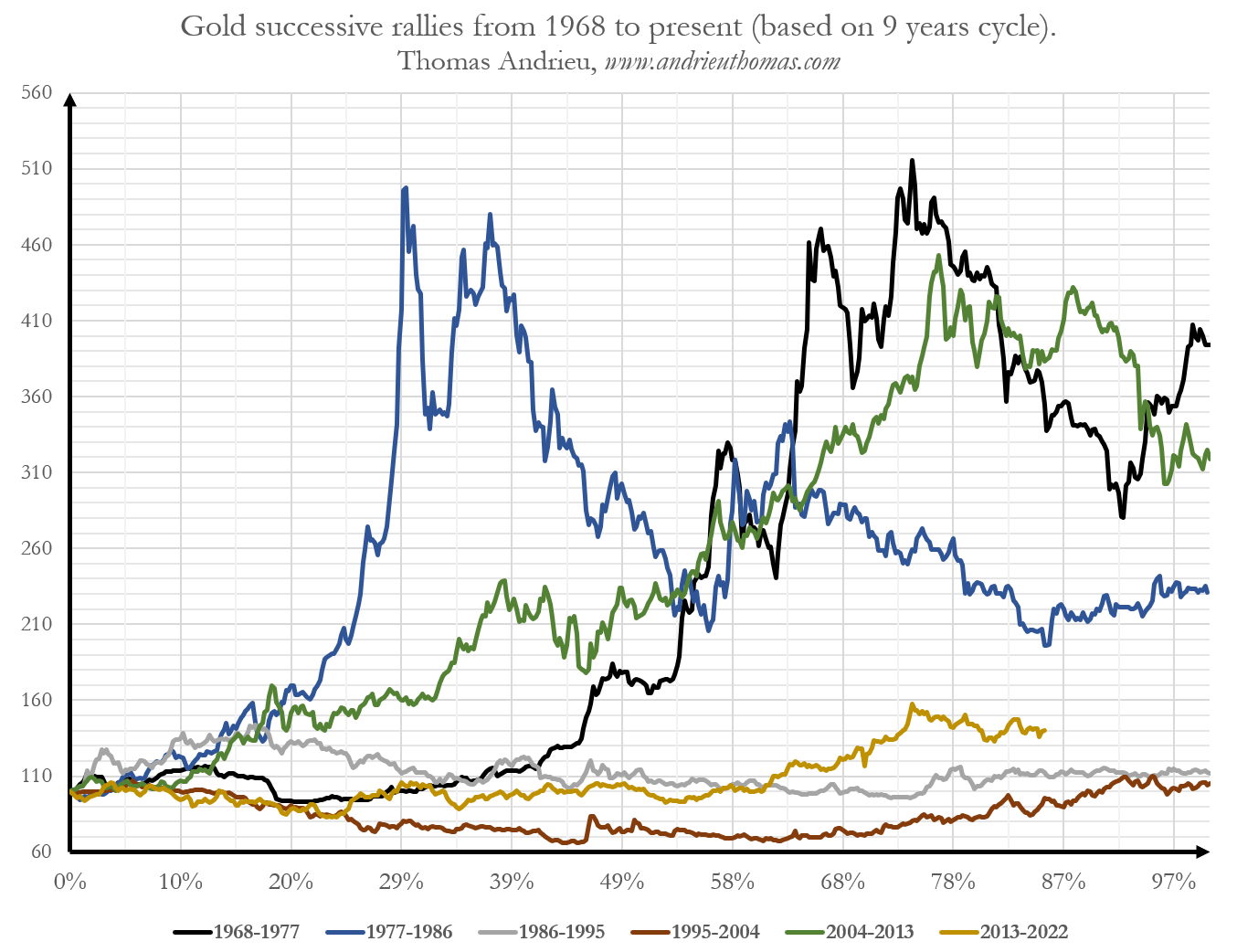

Wir verwenden unten den Goldpreis seit 1968 in US-Dollar. Ausgehend von unserer eingehenden Beobachtung schlüsseln wir die historische Kursentwicklung in regelmäßige Zyklen von 9,1 Jahren auf: 1968-1977, 1977-1986, 1986-1995, 1995-2004, 2004-2013, 2013-2022. Um die Vergleichbarkeit zu verbessern, haben wir den Preis für jeden Zeitabschnitt indiziert (Ausgangswert 100). Die folgende Grafik ermöglicht es uns, die verschiedenen 9-Jahres-Perioden seit 1968 zu vergleichen und die Relevanz dieses Vergleichs aufzuzeigen.

Welches waren die längsten Hausse-Phasen des Goldpreises? Die beiden bedeutendsten waren die Bullenmärkte von 1968-1977 und 2004-2013. Wenn wir allein unsere Aufschlüsselung betrachten (die in Bezug auf das Startdatum willkürlich ist), sehen wir, dass die beste innerhalb von neun Jahren verzeichnete Performance +400 % beträgt. Wir stellen fest, dass auf jede große Welle der Outperformance des Goldkurses mehrere Wellen unterdurchschnittlicher Entwicklung folgen, wie beispielsweise zwischen 1986 und 1995 und zwischen 1995 und 2004. Außerdem beobachten wir, dass der Goldpreis im Laufe dieser 9-Jahres-Zyklen immer gestiegen ist. Dies erklärt den langfristigen Erfolg von Gold.

Eintritt in eine neue Phase 2022

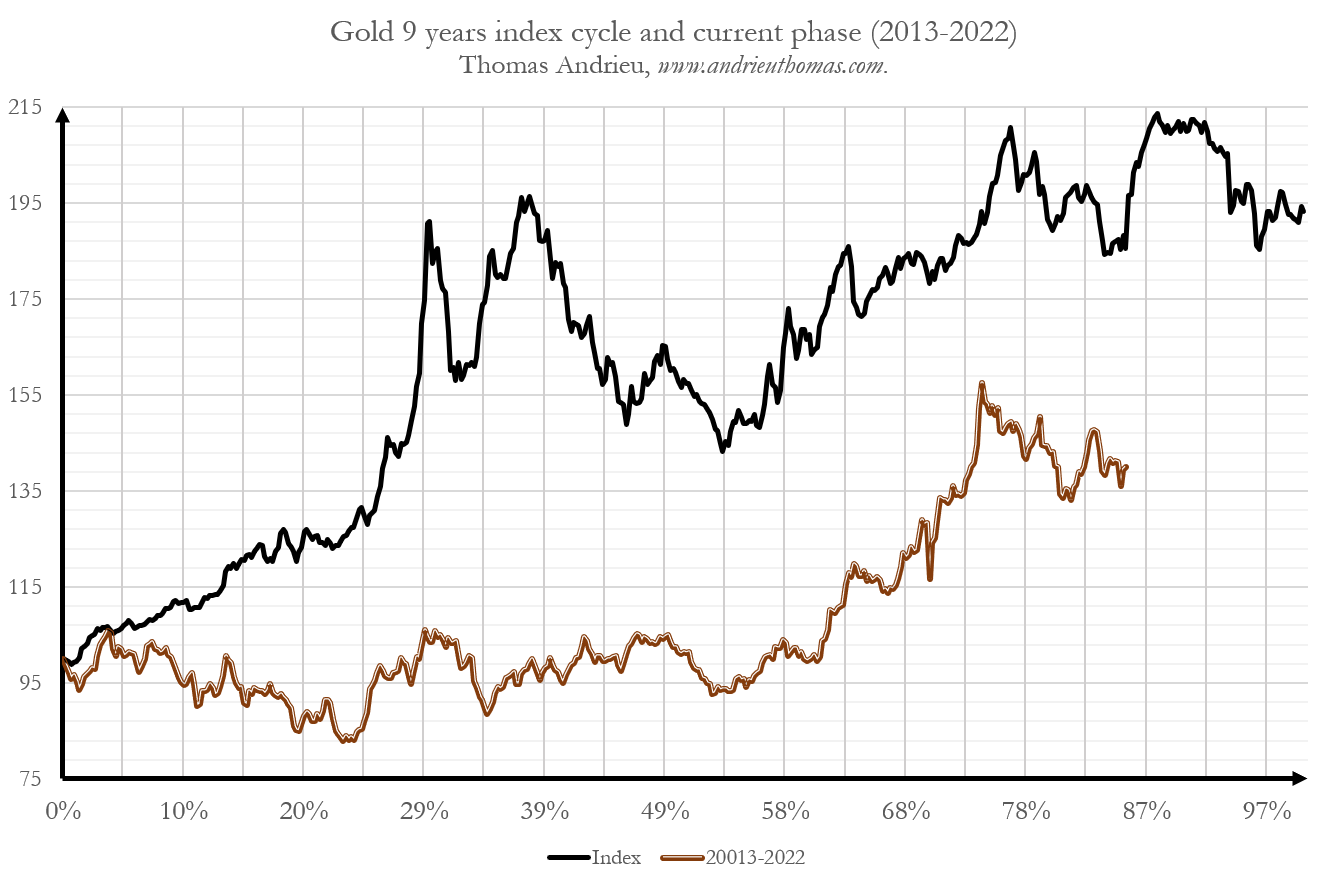

Um die Interpretation zu erleichtern und die wahrscheinlich zu erwartenden Bewegungen besser zu verstehen, bilden wir den Durchschnitt aus allen früheren Zyklen und stellen diesen indiziert dar. Die folgende Grafik ermöglicht uns so den Vergleich zwischen der durchschnittlichen Entwicklung des 9-Jahres-Zyklus und dem Zyklus, in dem wir uns seit 2013 befinden. Die erste Erkenntnis ist, dass sich der Goldpreis im Verhältnis zum historischen Mittel früherer Zyklen aktuell eher unterdurchschnittlich entwickelt. Zudem beobachten wir eine starke Symmetrie zwischen vergangenen Perioden und den aktuellen Kursbewegungen. Unser Index weist sogar die gleiche Wiederholung der drei abnehmenden Hochs auf (zwischen 75 % und 85 % des Zyklus) – das gleiche charttechnische Muster, das der Kurs schon seit dem Hoch im August 2020 zu durchbrechen versucht. Zwischen der historischen und der aktuellen Entwicklung des Goldkurses können zahlreiche weitere Vergleiche dieser Art angestellt werden.

Wir stellen fest, dass der zyklische Index uns das Auftreten verschiedener Phasen innerhalb des 9-Jahres-Zyklus aufzeigt. Im ersten Fünftel des Zyklus (bis 20 %) tendiert der Kurs dazu, leicht zu steigen oder zu stagnieren. Zwischen 20 % und 40 % des 9-Jahres-Zyklus besteht eine erhöhte Wahrscheinlichkeit für eine stärkere Hausse des Goldpreises, während sich zwischen 40 % und 55 % typischerweise eine recht starke Korrektur anschließt. Zwischen 55 % und 80 % folgt der Preis dann wieder einem deutlich ausgeprägten Aufwärtstrend. Während des letzten Fünftels des Zyklus, das uns nun bis Ende 2022 erwartet, tendiert der Kurs im Allgemeinen eher zur Stagnation, obwohl es teilweise zu großen Bewegungen kommt.

Was können wir von Gold nun idealerweise für 2022 erwarten? Wenn wir uns allein auf die Informationen stützen, die uns die Modellierung der historischen Performance bietet, ist mit einem im Allgemeinen stabilen Kurs bis Jahresende zu rechnen. In einem früheren Beitrag hatten wir gezeigt, dass die Untersuchung der Volatilität mit einer Wahrscheinlichkeit von mehr als zwei Dritteln auf einen Kurs zwischen 1530 USD und 1980 USD bis Herbst 2022 schließen lässt. Wie ich in meinem Buch „Gold und Silber“ (erschienen auf Französisch) erkläre, wird der Goldpreis 2022 starke fundamentale Anpassungen erleben. Schon bald beginnt ein neuer 9-Jahres-Zyklus, auch wenn eine beschleunigte Hausse erst in etwa drei Jahren zu erwarten ist (2024-2025). Dies würde auch mit den Wirtschafts- und Geldzyklen übereinstimmen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.