Bildet Gold noch immer das Fundament unseres Währungssystems? Angesichts der Rekordmengen des gelben Metalls, die die Zentralbanken horten, ist diese Frage vollkommen berechtigt. Eine genaue Untersuchung der Goldbestände der Zentralbanken offenbart eine gewisse Konstanz in der geldpolitischen Strategie der meisten Staaten. Unter einem bestimmten Gesichtspunkt scheint Gold noch immer die „Basis der Geldbasis“ zu sein. Es ist das Gegenstück zum „Hartgeld“, und das Herz der Geld- und Währungsmaschinerie.

Obwohl der Goldstandard 1971 abgeschafft wurde und die Geldumlaufmenge seitdem explodiert ist, taucht Gold mit beunruhigender Regelmäßigkeit in den Nachrichten und den Bilanzen der Zentralbank auf. Das ewige Metall scheint in Zeiten von Inflation und geopolitischen Umwälzungen all das in sich zu vereinen, woran es dem heutigen Geld mangelt. Wir leben in einem Geldsystem, das seine wahre Natur nicht preisgibt und sein Fundament nicht enthüllen muss.

Gold in den Bilanzen der Zentralbanken

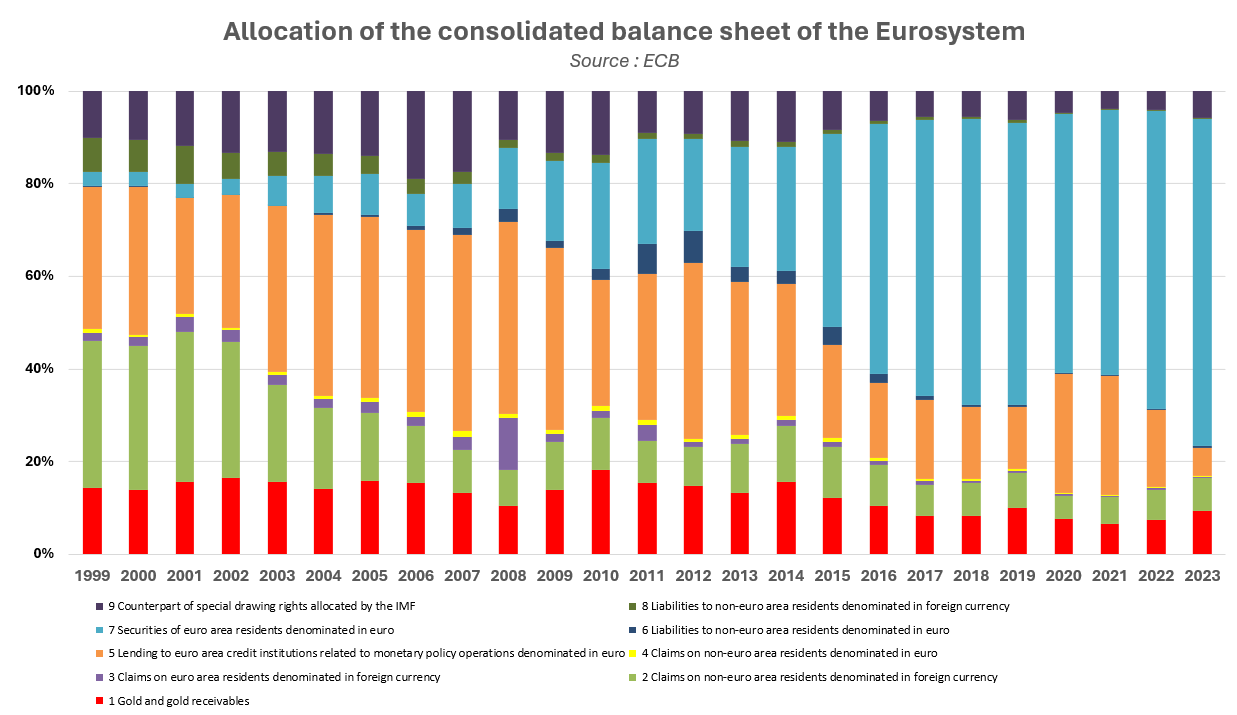

Zwischen 2000 und 2023 hat sich die Gesamtbilanz der Europäischen Zentralbank von knapp 800 Milliarden Euro auf fast 7 Billionen Euro erhöht. Der Wert der EZB-Bilanz im Verhältnis zum BIP der Eurozone ist im Zuge dessen von 11 % im Jahr 2000 auf mehr als 48 % 2023 gestiegen. Eine simple geldpolitische Dynamik oder institutionell gemachte Inflation? Die Abwesenheit eines Goldstandards hat die freie und fortwährende Ausweitung der im Umlauf befindlichen Geldmenge begünstigt.

Bemerkenswert ist, dass der Goldanteil in der Bilanz der Zentralbanken trotz dieser beachtlichen Ausweitung der Geldmenge und der wachsenden Bedeutung der Notenbanken identisch geblieben ist. Zwischen 2000 und 2024 schwankte der Goldanteil in der Bilanz der EZB zwischen 6,5 % und 18 %. Die obenstehende Grafik zeigt die Entwicklung der verschiedenen Bilanzposten der EZB im Laufe der Zeit. Wir stellen eindeutig die Stabilität der roten Kurve, d. h. des Goldanteils in der EZB-Bilanz, fest. Gold wird bemerkenswerterweise als Vermögenswert der Klasse „A1“ eingestuft, d. h. als Top-Aktivposten in der Zentralbankbilanz.

Während der Goldanteil in der Bilanz der EZB trotz der enormen Bilanzausweitung seit 2000 im Großen und Ganzen also stabil geblieben ist, wurden andere Aktiva verdrängt. Der Anteil der Forderungen in Euro oder Fremdwährungen gegenüber dem Rest der Welt ist beispielsweise stark zurückgegangen. Im Gegensatz dazu hat sich der Anteil an Wertpapieren, die in erster Linie aus Staatsanleihen bestehen, von weniger als 3 % der Bilanzsumme im Jahr 2000 auf mehr als 70 % im Jahr 2023 erhöht. Wenn wir einen stabilen Bilanzwert annehmen, hält die EZB heute 23-mal so viele Wertpapiere wie 2000…

Diese neue Struktur spiegelt eine neue Realität wider: Die EZB ist zum Gläubiger ihres eigenen Wirtschaftsraums geworden, statt vielmehr Kreditgeber externer Akteure zu sein. Nun ist es aber immer vorzuziehen, Gläubiger ausländischer Akteure zu sein, als Gläubiger der eigenen Wirtschaft… Doch trotz dieser radikalen Verschiebungen haben die Notenbanken beschlossen, den Anteil von Gold in ihrer Bilanz beizubehalten.

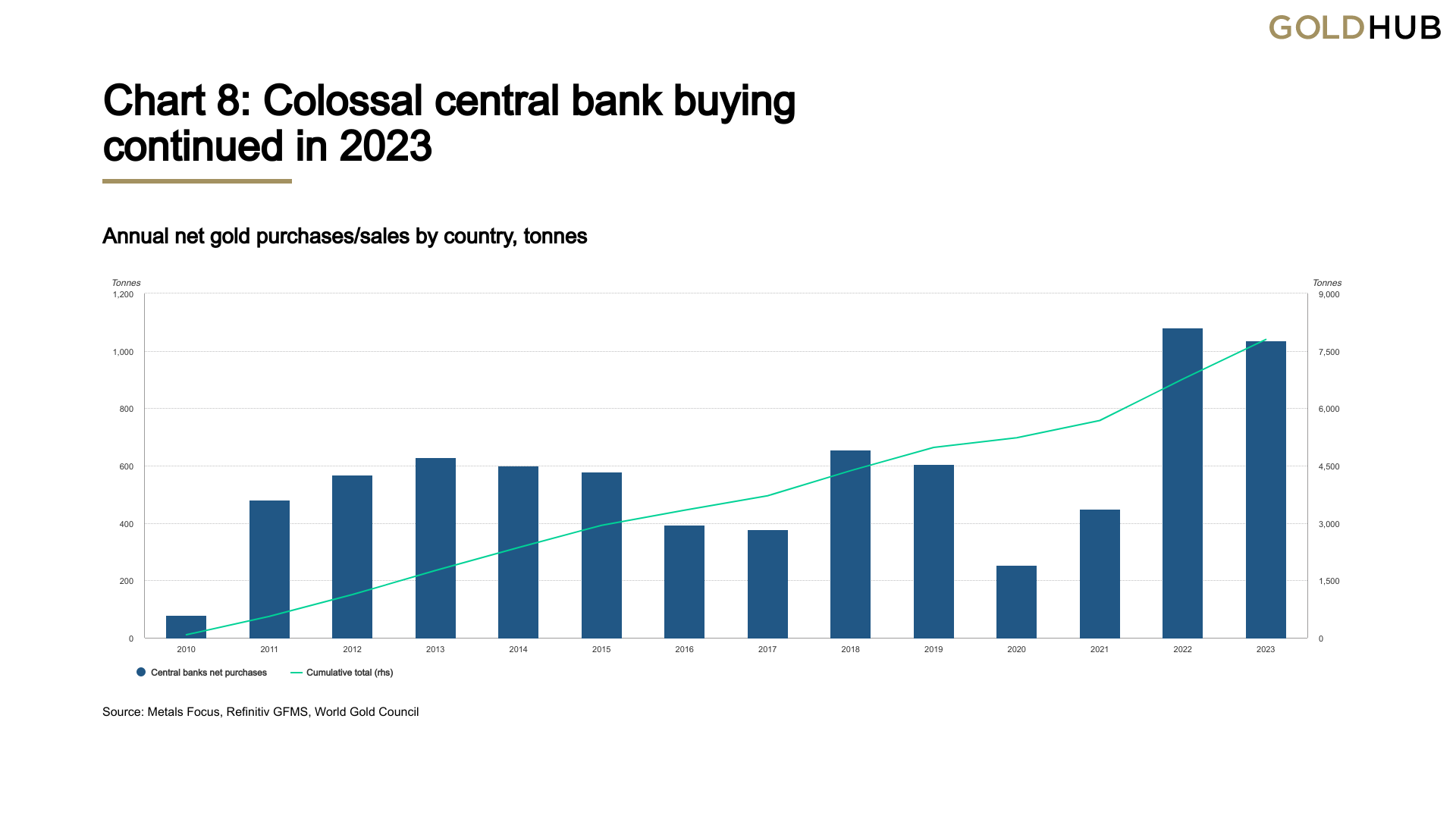

Die massiven Goldkäufe der letzten Jahre

Wir bemerken zudem, dass die Goldnachfrage der Notenbanken 2023 fast 20 % der Gesamtnachfrage am physischen Goldmarkt ausmachte. Seit 2010 haben die Zentralbanken weltweit fast 8000 Tonnen Gold zugekauft, also fast so viel wie die gesamten offiziellen Goldreserven der USA, bzw. 5 % aller Devisenreserven zum Wert von 2023. Gold ist folglich integraler Bestandteil der geldpolitischen, finanziellen und geopolitischen Strategien weltweit.

Gold und die Devisenreserven

Die Verwaltung der Devisenreserven ist eine weitere zentrale Aufgabe der Notenbanken. Die Devisenreserven ermöglichen es den Ländern, ihre Währungen zu stabilisieren, ihre internationalen Verbindlichkeiten zu decken, das Vertrauen der Investoren zu fördern usw. Wenn die Devisenreserven der Zentralbanken zunehmen und der Goldanteil in ihren Bilanzen konstant bleiben soll, dann steigern die Zentralbanken also ihre Goldkäufe.

Die folgende Grafik zeigt die Entwicklung der internationalen Währungsreserven seit 2016. Wir sehen deutlich, dass der Anstieg der Devisenreserven zwischen 2016 und 2020 weitgehend parallel zur Entwicklung des Goldpreises verlief. Auch der Höhepunkt im Jahr 2012 und das wichtige Tief, das der Wert der globalen Währungsreserven im Jahr 2016 verzeichnete, hatten eine synchrone Entsprechung im Goldpreis.

Der Bedarf an Devisenreserven ist umso größer, je umfangreicher der Außenhandel ist oder je stärker die Landeswährung an Wert verliert. Bei einer übermäßigen Inflation führt die daraus möglicherweise resultierende Abwertung der eigenen Währung zu einem erhöhten Bedarf an internationalen Währungsreserven. Im Kontext einer angespannten geopolitischen Lage und um die Stabilität der Reserven zuverlässig zu gewährleisten, scheint physisches Gold jedoch oft die beste Lösung zu sein. Dies ist unter anderem der Grund, warum die Türkei in den letzten Jahren große Mengen an Gold gekauft hat. Ebenso kauft China massiv Gold, vor allem weil der Anteil des gelben Metalls an den Devisenreserven des Landes relativ gering ist.

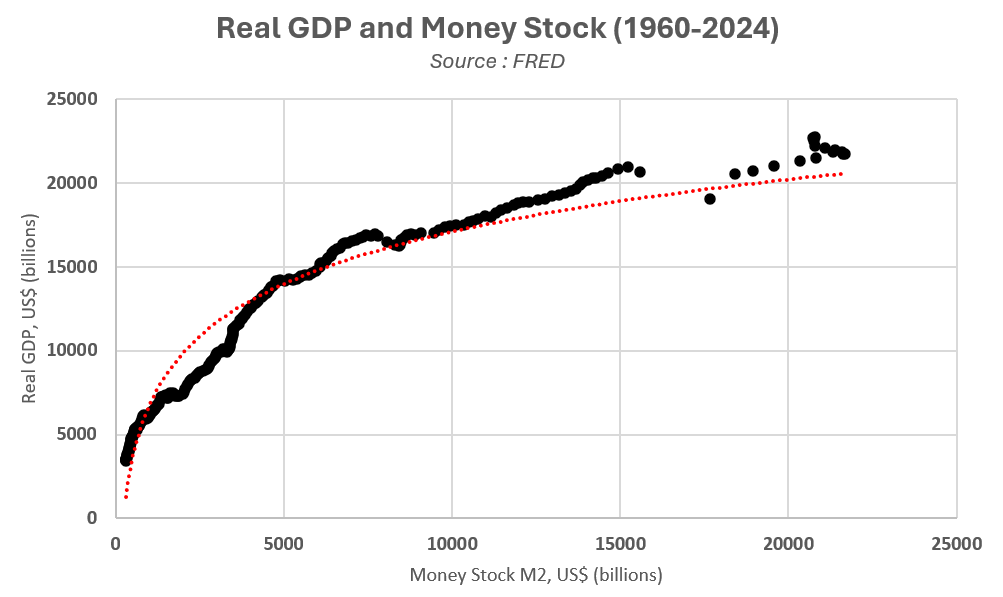

Anhaltendes Wachstum der Geldmenge erhöht die Risiken

Eine der grundlegenden Dynamiken des aktuellen Geldsystems ist die zunehmende Ausweitung der Geldmenge, um die gleiche Einheit an Wirtschaftswachstum zu erzielen. Das bedeutet, dass die Geldmenge, die notwendig ist, um ein Wachstum von einem Euro (oder Dollar) zu erzielen, immer größer wird. Die folgende Grafik zeigt das BIP der Vereinigten Staaten in Abhängigkeit von der Umlaufgeldmenge. Wir beobachten eine logarithmische Beziehung zwischen diesen beiden Variablen, d. h. mehr und mehr Geld ist nötig, um eine zusätzliche Produktionseinheit zu erwirtschaften. Diese Beziehung zeigt die Ineffizienz des aktuellen Geldsystems bei der Schaffung nachhaltigen Wachstums, wenn nicht auf beträchtliche Schuldenerhöhungen und Bilanzausweitungen der Finanzinstitutionen zurückgegriffen wird (wodurch das Risiko eines Systemversagens zunimmt…).

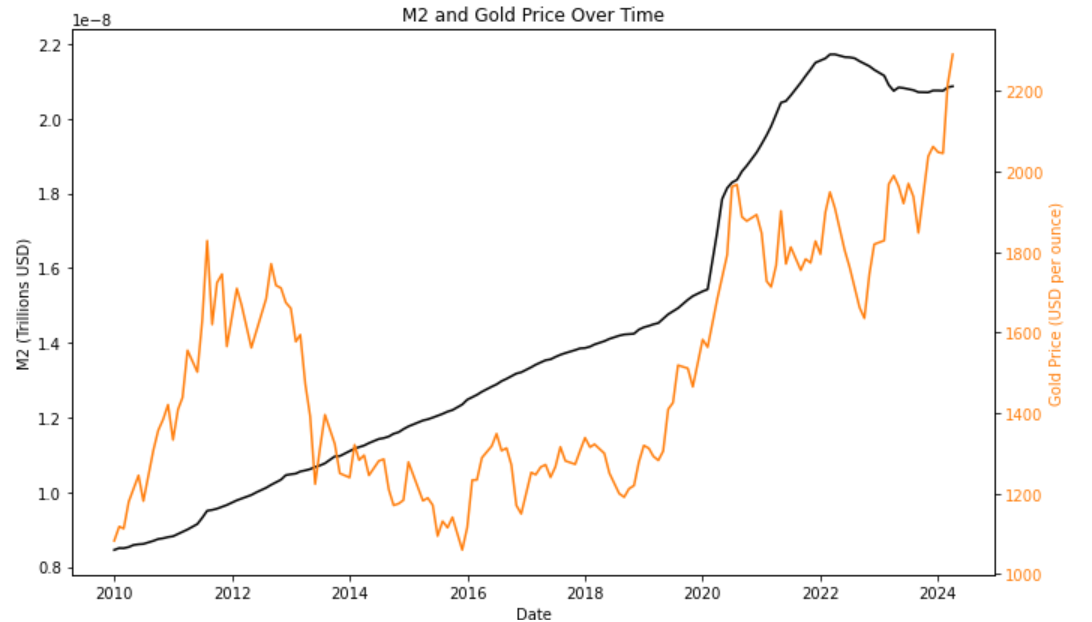

Das zunehmende Wachstum der Geldmenge ist zum Teil auf die Bilanzausweitungen der Zentralbanken zurückzuführen. Diese steigern damit die finanzielle Unterstützung der Wirtschaft. Die Geldschöpfung an sich ist jedoch durch günstigere Kreditbedingungen und die wachsende Verschuldung der Wirtschaftsakteure zu erklären. Es ist folglich klar, dass eine Ausweitung der Geldmenge zumindest zur Inflation der finanziellen Vermögenswerte führt. Wir möchten in diesem Zusammenhang die äußerst starke langfristige Korrelation zwischen dem S&P 500 und der Geldmenge hervorheben. Es wäre daher grundsätzlich logisch, eine solche Beziehung auch zwischen der Geldmenge und dem Goldpreis zu beobachten.

Die Entwicklung der Geldmenge scheint tatsächlich einen gewissen Einfluss auf den Goldpreis zu haben. Das Bestimmtheitsmaß beträgt knapp 50 %. Allerdings ist die Abhängigkeit des Goldpreises von der Geldmenge nicht stark genug ausgeprägt, um letztere als strategische Determinante zu betrachten. Wir bemerken zudem, dass sich der Goldpreis auf sehr lange Sicht in ähnlichen Proportionen entwickelt wie die Börse, d. h. 4-5-mal schneller als die Inflation.

Wird sich der Goldkurs dauerhaft besser entwickeln als die Aktienmärkte?

Die durch die zunehmende Ausweitung der Geldmenge hervorgerufene Inflation der finanziellen Vermögenswerte lässt Bewertungszyklen dieser Aktiva entstehen. Die Bewertung der Staatsanleihen erhöhte sich beispielsweise ab den 1980er Jahren bis zum historischen Crash der Anleihemärkte von 2022. Dieser Crash hatte eine ausgeprägte Instabilität im Finanzsystem zur Folge und führte zur Insolvenz mehrerer mittelgroßer Banken. Nimmt die Volatilität der Anleihen zu, werden auch die Bilanzen der Zentralbanken instabiler. Darüber hinaus stellen wir fest, dass die langfristige Volatilität der Anleihen die Volatilität des Goldkurses seit Kurzem übertrifft. Die einzige Möglichkeit für die Notenbanken, die Volatilität ihrer Bilanz zu reduzieren, ist folglich die Erhöhung ihrer Goldbestände, was sie seit 2022 im großen Stil tun.

In diesem Kontext scheint Gold immer attraktiver zu werden. Das S&P 500/Gold-Verhältnis zeigt uns ebenfalls eine mögliche Investitionschance mit Blick auf eine Outperformance des Goldpreises. Seit dem Crash von 1929 hat sich der S&P 500 in drei Zeiträumen besser entwickelt als Gold: 1942-1969, 1980-2000 und seit 2011. Ein regelmäßiger Zyklus von rund 30 bis 40 Jahren zeichnet sich ab. Die Abflachung des S&P 500/Gold-Verhältnisses in der letzten Zeit deutet demnach auf eine potenzielle Outperformance des Goldpreises in den nächsten Jahren oder im nächsten Jahrzehnt hin. Sollte sich Gold besser entwickeln als die großen Anlageklassen würde dies die strategische Rolle des gelben Metalls innerhalb des Geld- und Finanzsystems bestätigen.

Quelle: S&P 500 to Gold Ratio | MacroTrends

Eine Reform des Währungssystems?

Die Ineffizienz des aktuellen Systems hinsichtlich der Schaffung von Wachstum ohne Inflation der Geldmenge offenbart die Beschränkungen der heutigen Währungen. Trotz der Abschaffung des Goldstandards im Jahr 1971 und der Goldverkäufe der Notenbanken in den 1990er Jahren bleibt das Edelmetall für die Zentralbanken ein Asset von strategischer Bedeutung. Auch die geopolitische Lage fördert darüber hinaus die Goldkäufe. Zahlreiche Zentralbanken ziehen es vor, Gold statt Fremdwährungen zu halten, da letztere potenziell zur internationalen Zielscheibe werden können.

Wir hatten bereits an anderer Stelle daran erinnert, dass die Lebenserwartung einer Währung sowie die Abstände zwischen großen Währungsreformen mehr oder weniger regelmäßig sind (alle 25 bis 30 Jahre, mehr lesen). Die zunehmende Bilanzausweitung der Zentralbanken seit dem Beginn dieses Jahrhunderts könnte angesichts erhöhter Volatilität und geopolitischer Instabilität an eine strukturelle Grenze stoßen. Vor diesem Hintergrund scheint Gold den grundlegenden Anforderungen einer Notenbankbilanz zu entsprechen: Es bietet Unabhängigkeit und Stabilität.

Das Horten von Gold durch zahlreiche Länder stellt daher an sich noch keinen Goldstandard dar. Das Problem eines Goldstandard-basierten Systems in der heutigen Welt ist die Inflexibilität des Umtauschwertes von Gold und Geld. Eine solche vom Gold in den Zentralbankbilanzen verordnete Strenge würde ausgeglichene Staatshaushalte und Handelsbilanzen erfordern, was vielen Ländern heute schlicht unmöglich ist. Nichtsdestotrotz scheint Gold ein unverzichtbarer Vermögenswert für die reibungslose Funktion unseres heutigen Geldsystems zu sein. Weder Staatsanleihen noch die restlichen Vermögenswerte können die grundlegenden Eigenschaften von Gold garantieren, die einer Währung zumindest eine gewisse Existenzdauer verleihen.

Nach Angaben des World Gold Council sind „die Performance von Gold in Krisenzeiten und seine Rolle als langfristiger Wertspeicher die Hauptgründe, aus denen die Zentralbanken Gold besitzen.“ Neue geopolitische Instabilität, ein neuer globaler Angebotsschock oder eine erhöhte Volatilität am Devisenmarkt würde unser heutiges Geld in Gefahr bringen. Es scheint für die Zentralbanken daher wichtiger denn je, sich mit Hilfe von Gold abzusichern, um eines Tages auf die unabwendbare historische Notwendigkeit einer Reform des Währungssystems antworten zu können.

Gold wird von den Zentralbanken noch immer zu stark vernachlässigt

Die Goldreserven der USA sind nicht direkt in der Bilanz der Federal Reserve (Fed) zu finden, sondern in der Bilanz des Finanzministeriums. Dennoch hält die Fed über „Goldzertifikate“ indirekt Gold, dessen Wert seit 1973 mit 42,20 $ je Unze ausgewiesen wird! Allerdings stellt die Fed klar: „Die Goldzertifikate geben der Federal Reserve nicht das Recht, die Zertifikate gegen Gold einzulösen.“ Es handelt sich also um „fiktive“ Bestände. Im Rahmen des Goldstandards verfügte die Fed 1948 übrigens über einen Bestand von fast 22 Milliarden Dollar, was damals mehr als 90 % ihres Bilanzwertes entsprach.

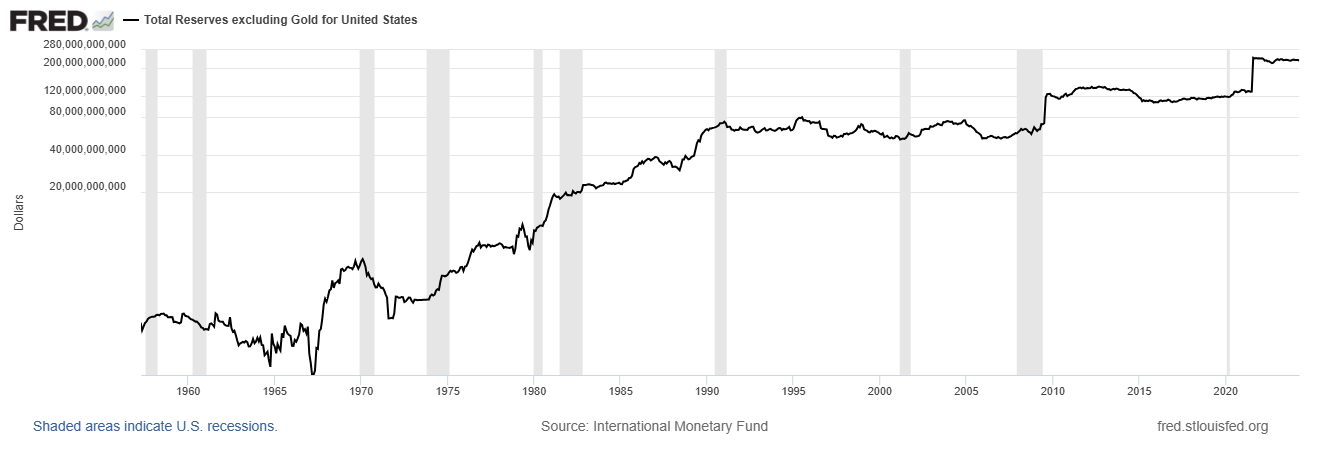

Im Fall der Vereinigten Staaten stellt Gold also nicht direkt einen Standard (Gegenwert) für das von der Notenbank geschöpfte Geld dar. Das Gold ist damit relativ losgelöst vom US-Dollar: Wenn die Bilanz der Fed heute mit staatlichen Goldreserven gedeckt wäre, würde dies einem Tauschwert von fast 28.000 $ je Unze Gold entsprechen! Tatsächlich erhöht sich der Wert der Reserven der Fed (ohne die Goldbestände) beträchtlich, insbesondere nach jeder Krise (siehe unten). Hinsichtlich des Zentralbanksystems der USA würde das bedeuten, dass die Fed im Fall einer systemischen Krise ihrer Bilanzaktiva „bereit“ wäre, bis zum 12-fachen des aktuellen Goldwertes zu bezahlen, um die finanzielle Stabilität ihrer Verbindlichkeiten zu gewährleisten. Gold bleibt also der große verborgene Wert des Währungssystems…

Im Fall der Banque de France hätte die gleiche Methode der „Bilanzdeckung“ im Jahr 2021 zu einem Tauschwert von 1610 € je Unze geführt, was in etwa dem Marktwert entsprach. Frankreich scheint als Einzelstaat mit Blick auf die Goldfrage also besser abgesichert zu sein als die Fed. In der Eurozone lag der mittlere Anteil von Gold an der EZB-Bilanz in den letzten 10 Jahren bei knapp 12 %. Es ist jedoch klar, dass der Goldanteil in den Bilanzen der Notenbanken seit dem Ende des Goldstandards deutlich abgenommen hat.

Trotz allem bleibt Gold eine essenzielle Absicherung der Passiva der Zentralbanken. Die Passivseite einer Zentralbankbilanz umfasst in erster Linie die Umlaufgeldmenge, die Einlagen der Geschäftsbanken und andere Einlagen und Verbindlichkeiten. Gold ist die Gegenpartei beim „Hartgeld“, d. h. ein statt Geldscheinen ohne Gegenparteirisiko ausgegebenes Geld. Es ist daher klar, dass die Goldbestände der meisten Staaten weiterhin stark unzureichend sind. Ein zentrales, unabhängiges und stabiles Währungssystem würde weit umfangreichere Goldreserven erfordern als die aktuell vorhandenen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.