Seit dem Beginn des Ersten Weltkriegs und dem Ende der Umtauschbarkeit der Währungen in Edelmetalle wurde die Geldpolitik weitgehend verstaatlicht und den Zentralbanken überlassen. Seitdem 1971 die letzte Verbindung zwischen dem US-Dollar und Gold gekappt wurde, stellen die Währungen lediglich eine politische Übereinkunft dar, die auf der Durchsetzung einer Währung als staatlich festgelegtes Zahlungsmittel basiert.

Das 20. Jahrhundert und der Beginn des 21. Jahrhunderts waren je nach Land und Zeit von verschiedenen geldpolitischen Strategien geprägt, die sowohl zu Hyperinflation als auch zu Phasen monetärer Strenge und gezähmter Inflation führten. Die Geldpolitik wird oft anhand ihrer Auswirkungen auf oder Korrelation mit makroökonomischen Indikatoren wie dem BIP, der Arbeitslosigkeit oder der Zahlungsbilanz bewertet. Nur selten werden ihre Folgen auf individueller Ebene analysiert.

In diesem Text sollen die Auswirkungen der Inflation auf die Haushalte und die persönlichen Lebensentscheidungen des Einzelnen betrachtet werden. Wir definieren Inflation hier als Erhöhung der Geldmenge durch eine Zentralbank, außerhalb eines freien Marktes. Preiserhöhungen sind nur eine von vielen Folgen dieser steigenden Geldmenge.

Inflation zerstört das Vertrauen und schwächt den sozialen Zusammenhalt

Alle Gesellschaften beruhen auf dem Vertrauen der Menschen, die sie bilden. Eine Gesellschaft schließt bestimmte Menschen ein und andere aus. Diejenigen, die sie bilden, sollen die Regeln respektieren, auf denen das gemeinschaftliche Leben beruht. Abweichende Verhaltensweisen wie Mord, Diebstahl, Ehebruch oder Lügen zerstören die Harmonie des Zusammenlebens und die Vertrauens- und Respektbeziehungen, die die Grundlage jeder friedlichen Koexistenz bilden. Aus wirtschaftlicher Sicht ist eine Gesellschaft nur dann lebensfähig und kann nur dann florieren, wenn die Grundvoraussetzungen gegeben sind, wie z. B. die Anerkennung der impliziten oder expliziten Verträge zwischen verschiedenen Parteien, der Respekt der Eigentumsrechte und ganz allgemein der Wille zum Zusammenleben und zur Kooperation. Papst Benedikt XVI hat diese Idee wieder aufgegriffen, als er vom „Gesellschaftskapital“ sprach, das er definiert als „Gesamtheit von Beziehungen, die auf Vertrauen, Zuverlässigkeit und Einhaltung der Regeln gründen und die unverzichtbar sind für jedes bürgerliche Zusammenleben.“ [1]

Die Bibel legt in den 10 Geboten die Prinzipien fest, die respektiert werden müssen, um ein friedliches Zusammenleben zu garantieren. Sie appelliert zudem an Ehrlichkeit in allen geschäftlichen Beziehungen: „Rechte Waage, rechte Pfunde, rechte Scheffel, rechte Kannen sollen bei euch sein.“ [2] „Falsche Waage ist dem HERRN ein Gräuel; aber völliges Gewicht ist sein Wohlgefallen.”[3]

In einer Wirtschaft, die das primitive Stadium hinter sich gelassen hat, wird mit Hilfe von Geld gehandelt, das die Hälfte einer jeden Transaktion ausmacht. Geld nimmt daher einen zentralen Platz im Wirtschaftsgeschehen ein und der Verfall einer Währung wirkt sich negativ auf das gesamte Wirtschaftssystem aus. Die Edelmetalle haben sich schon vor Jahrhunderten auf natürliche Weise als Währungsstütze etabliert, allen voran Gold und Silber. Diese Metalle haben den Vorzug, dass sie selten und fungibel, d. h. immer wieder austauschbar, sind und eine langfristig unveränderliche, konstante Qualität aufweisen. Seit Jahrtausenden wird im Tausch gegen diese Metalle gehandelt, was Vertrauen schuf und das Geldsystem stabilisierte. Natürlich kam es zu Abweichungen, mit denen die Stabilität des Geldsystems in Frage gestellt wurde. Legierungen wurden hergestellt, um Münzen oder Barren zu produzieren, die aus Gold, Silber und anderen, weniger wertvollen Metallen bestanden. Auf diese Weise haben wir Münzen aus reinen Edelmetallen sowie auch Münzen aus Edelmetalllegierungen geerbt, was sich in ihrem aktuellen Preis niederschlägt. So besteht die Münze Canadian Maple Leaf heute aus 99,99 % reinem Silber, während 1 Franc „Semeuse“ lediglich 83,5 % Silber enthält. Die Regierenden haben die Münzen zudem abgewertet, indem sie ihr tatsächliches Gewicht im Verhältnis zu ihrem Nennwert verringerten. Münzen mit 9 Gramm Silber zu prägen, wenn diese eigentlich 10 Gramm enthalten sollten, ist unzweifelhaft Diebstahl – auch dies eine gängige Währung in der Geschichte.

Trotz aller Angriffe auf die Integrität des Geldes stellten Gold und Silber seit Jahrtausenden die Grundlage des Wirtschaftssystems dar. Erst mit dem Ersten Weltkrieg und dem Ende der Umtauschbarkeit von Währungen in Gold wurde die Inflation struktureller Bestandteil der Wirtschaft. Die Inflation ist mit Sicherheit keine Erfindung aus dem Jahr 1914. Das Währungssystem von John Law oder die Zeit der Assignaten im 18. Jahrhundert waren Phasen starker Inflation, aber sie dauerten nicht lange an und konnten die Edelmetalle nicht dauerhaft ersetzen. Ab 1915 streifte die Inflation die 20% Marke. Dies war der Beginn einer neuen, durch strukturelle Inflation geprägten wirtschaftlichen Ära. Solange die Währung auf Edelmetallen basierte, gab es keine Geldpolitik. Geld war keine politische Gegebenheit, sondern eine geologische. Die Zentralbanken sind erst vor kurzem zu zentralen Wirtschaftsakteuren geworden, da sie willkürlich und ohne Gegengewicht über die geschöpfte Geldmenge entscheiden.

Inflation: Ursprung von Krisen und Wirtschaftszyklen

Inflation ist von Natur aus schädlich für die Wirtschaft und die Gesellschaft. Sie beeinträchtigt ökonomische Kalkulationen von Unternehmen und Haushalten. Die langfristige Rentabilitätsrechnung eines Projektes wird durch die Inflation erschwert, wenn nicht gar unmöglich. Gegen Zinsen Kredite zu vergeben ist riskant, da umfassende Geldschöpfung die Inflationsrate über den Zinssatz steigen lassen und zu negativen Erträgen führen kann.

Eine Familie zeichnet sich durch die Umsetzung langfristiger wirtschaftlicher Projekte aus. Durch die Inflation wird die Fähigkeit dazu jedoch beeinträchtigt. Haushalte wie auch Unternehmen wenden sich von ambitionierten, langfristigen Plänen ab und konzentrieren sich vornehmlich auf kurzfristige Projekte, die weniger abhängig von den Unwägbarkeiten der Geld- und Währungspolitik sind.

Das Aufkommen der Geldpolitik seit etwa einem Jahrhundert geht Hand in Hand mit der verstärkten Ausprägung von Wirtschaftszyklen. Die Abfolge von Wachstumsphasen und Rezessionen im Wirtschaftszyklus ist zum Teil natürlich bedingt. Doch im 20. Jahrhundert konnten wir beobachten, dass diese Phänomene von der Geldpolitik im Ermessen der Zentralbanken verstärkt oder sogar erst erschaffen wurden.

Im Jahr 2000 lag der Leitzins der US-Notenbank Fed bei 6,5%. Der Börsencrash im Rahmen der Dotcom-Blase und die Anschläge vom 11 September 2001 haben zu einem radikalen Umdenken in der Geldpolitik der Fed geführt. 2003 hatte sie den Zinssatz bereits auf 1 % gesenkt. Bis 2006 wurde er erneut auf 5% angehoben, bevor er im Rahmen der Subprime-Krise bis Ende 2008 schließlich auf 0,16% sank. [4]

Solche großen und plötzliche Zinsänderungen führen notwendigerweise zu Phasen der Euphorie, auf die wiederum Phasen der Sparsamkeit folgen. In Zeiten von Niedrigzinsen besteht für Unternehmen und Haushalte ein Anreiz, Kredite aufzunehmen, um dadurch Investitionen zu finanzieren. Die Illusion des leicht verfügbaren Geldes bringt sie dazu, sich für riskante oder unter normalen Umständen wenig rentable Projekte zu verschulden. Sobald sich die Konjunktur wieder abkühlt – was früher oder später immer geschieht – gehen die fragilsten Projekte pleite und Wirtschaftsressourcen werden verschwendet. Sind die Zinsen dagegen künstlich hoch, haben die Wirtschaftsakteure keinen Anreiz für Investitionen. Nur die gewinnbringendsten Projekte können dann umgesetzt werden, während andere nicht zustande kommen. Dadurch wird die Innovationskraft einer Gesellschaft beeinträchtigt.

In einer freien Wirtschaft, in der Angebot und Nachfrage ohne Zwang aufeinandertreffen, würde man nicht erleben, dass die Zinsen, d. h. im Grunde genommen der Preis der Zeit, innerhalb weniger Jahre auf Tastendruck der Technokraten um das Sechsfache erhöht oder verringert wird. Die Geldpolitik der Zentralbanken hat entscheidenden Einfluss auf den Kauf von Wohneigentum durch die privaten Haushalte und die Aufnahme von Konsumkrediten. Der Kauf einer primären Wohnstätte sowie deren Größe, die oft darüber entscheidet, wie viele Kinder der Haushalt beherbergen kann, hängt zu großen Teilen von der willkürlichen Geldpolitik der Zentralbanken ab.

Inflation beeinflusst die Stellung der Frauen in der Gesellschaft

Die Zuspitzung der Inflation in den 1970-er Jahre bis Mitte der 1980-er Jahre führte dazu, dass in den meisten Familien beide Ehepartner arbeiten mussten. Der Anteil der arbeitstätigen Frauen im Alter von 30 bis 34 Jahren ist von 38,7 % bei einer statistischen Erfassung im Jahr 1962 bis 1968 auf 42,2 % gestiegen, bis 1975 auf 55,3 %, bis 1982 auf 67,1 % und bis 1990 auf 76,3 %. Wir beobachten eine Korrelation zwischen der deutlichen Zunahme an erwerbstätigen Frauen zwischen 1975 und 1990 (+11 Punkte) und der hohen Inflation von Beginn der 1970-er Jahre bis Mitte der 1980-er Jahre. Zwischen 1973 und 1983 lag die jährliche Inflationsrate in Frankreich konstant bei über 9 %. Gleichzeitig mit der Zunahme der berufstätigen Frauen ging die Geburtenrate zurück. Die Zahl der Geburten lag in Frankreich im Jahr 1971 bei 916.000 und fiel bis 1976 stark ab auf 747.000. Mit der Eheschließung können die meisten Männer es ihrer Frau nun nicht mehr ermöglichen, auf eine bezahlte Tätigkeit zu verzichten, um sich der Erziehung der Kinder zu widmen. Um einen Immobilienkredit und eine Versicherung zu günstigen Konditionen zu erhalten, ist es außerdem oft notwendig, zwei Einkommen vorweisen zu können.

Indem sie in großer Zahl an den Arbeitsmarkt strömten und eine bezahlte Tätigkeit aufnahmen, erreichten die Frauen eine finanzielle Unabhängigkeit, die die Ehe nicht mehr notwendig machte. Die Partnerwahl und die Familiengründung wurden damit verschoben.

Im Gegensatz zur keynesianischen Theorie, der zufolge sich die Inflation entgegengesetzt zur Arbeitslosigkeit entwickeln kann, wissen wir, dass dies nicht der Fall ist. In den 1970-er und 1980-er Jahren stiegen Inflationsrate und Erwerbslosenquote parallel an. Die Arbeitslosigkeit erhöhte sich von 3 % 1975 auf 9 % 1985. Die Prekarisierung des Arbeitsmarktes erschwert die Familiengründung und die schwächt die Stabilität der Ehe. Zu Zeiten von Wirtschaftskrisen sinkt die Geburtenrate spürbar ab. In den USA hatte die Krise von 1929 einen signifikanten Einfluss: Die Zahl der Geburten sank von 2,909 Mio. im Jahr 1925 auf 2,377 Mio. im Jahr 1935. Pro 1000 Einwohner wurde zwischen 1925 und 1935 ein Rückgang von 25,1 auf 18,7 verzeichnet.

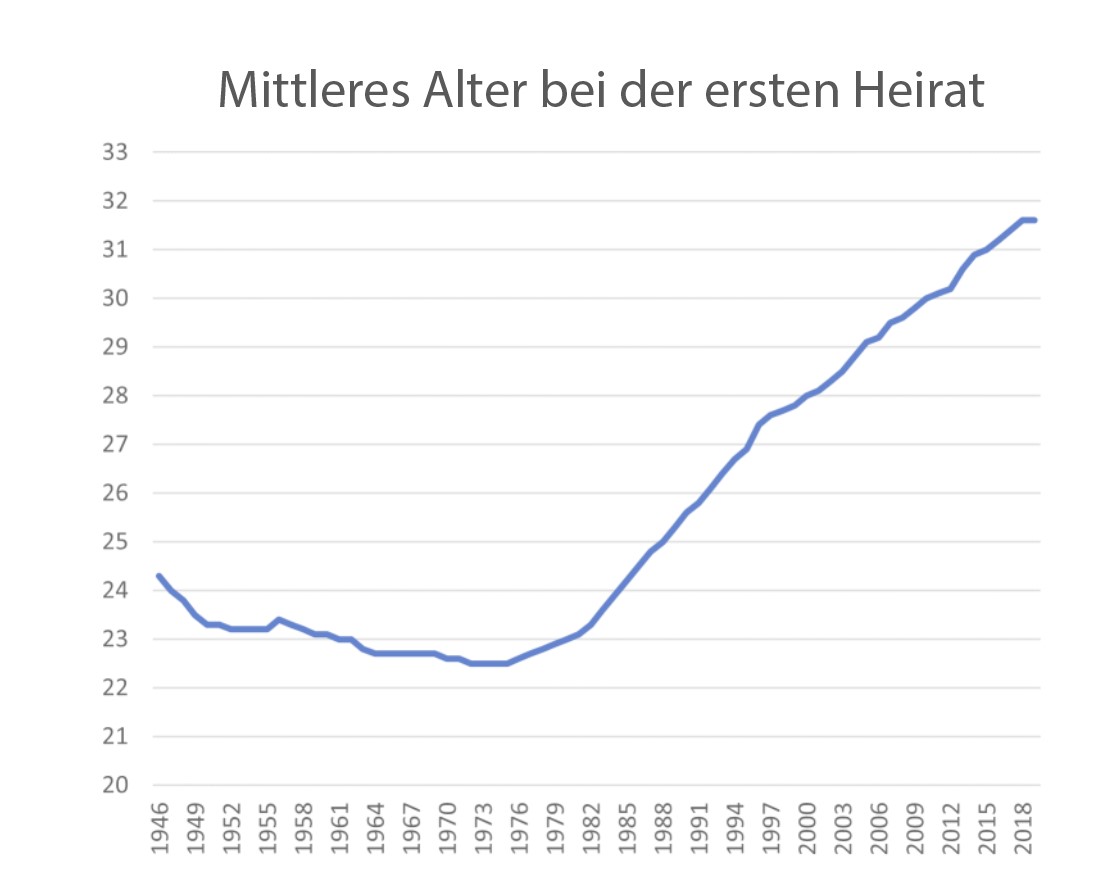

In Frankreich ist zu beobachten, dass die Ehen in den 30 „goldenen“ Jahren nach dem Zweiten Weltkrieg früher geschlossen wurden. Zwischen 1946 und 1975 sank das durchschnittliche Alter bei der ersten Hochzeit von 24,3 auf 22,5 Jahre. Ab 1975 und insbesondere ab 1981 erhöhte sich das Heiratsalter jedoch kontinuierlich. Von 23,1 Jahren 1981 stieg es bis auf 31,6 Jahre 2019.[5] Das ist eine Erhöhung um 8,5 Jahre, 10 % der durchschnittlichen Lebenszeit einer Frau. Diese zusätzlichen 8,5 Jahre, um die die Ehe im Leben einer jungen Frau verschoben wird, haben einen entscheidenden Einfluss auf die Gesellschaft. Es handelt sich dabei um einen Lebensabschnitt, in dem die meisten Frauen ihr Studium oder ihre Ausbildung abgeschlossen haben. Für die Mehrheit stellt die Zeit zwischen dem 21. und dem 31. Lebensjahr daher eine Zeit der Berufstätigkeit und finanziellen Unabhängigkeit dar. Die Ehe ist für Frauen kein Mittel mehr, um finanzielle Sicherheit herzustellen. Indem sie die Ehe von 23 Jahren auf ein Alter von durchschnittlich 31 Jahre verschieben, verzichten sie damit auf die Zeit in ihrem Leben, in der die Wahrscheinlichkeit Kinder zu bekommen am größten ist. Die Ehe zu verschieben, bedeutet gleichzeitig, die Zahl der möglichen Kinder zu begrenzen. Später sinkt die Wahrscheinlichkeit für eine Schwangerschaft und diese birgt mehr Risiken für die Gesundheit der Frau.

Abgesehen von der Erhöhung des Heiratsalters hat auch der Anteil der verheirateten Bevölkerung stark abgenommen. Mit 35 Jahren waren 88,7 % der 1949 geborenen Frauen verheiratet. Bei den 1969 geborenen Frauen waren es noch 61,8 % und nur eine Minderheit der 1984 geborenen Frauen (42 %) war mit 35 Jahren verheiratet. In der heutigen Generation ist also nicht mehr die Mehrheit verheiratet, sondern eine Minderheit.

Die Gründe dafür sind selbstverständlich zahlreich und komplex, doch es scheint plausibel, dass ein Teil der Entwicklung auf wirtschaftliche Faktoren zurückzuführen ist, welche wiederum von der Geldpolitik der Zentralbanken beeinflusst werden. Ein stabiles Geldsystem, in dem die Währung ihre Kaufkraft im Laufe der Zeit erhält, schafft die Sicherheit, sich gelassen für die Gründung einer Familie zu entscheiden.

Die Inflation zwingt die Haushalte, ihre Vermögensverwaltung zu ändern

In einem von Zentralbanken dominierten Geldsystem ist die Inflation eine strukturelle Gegebenheit. Um Vermögen zu bilden und zu bewahren kann ein Haushalt sich nicht damit begnügen, Ersparnisse auf einem Girokonto zu halten, da die Inflation ihren Wert peu à peu zerstört. Anlagen, die in der Vergangenheit als „risikolos“ galten, wie Sparbücher, Bausparverträge oder Lebensversicherungsfonds in Euro haben sich zu Anlagen mit negativen Erträgen entwickelt, seitdem die Zinsen unter der Inflationsrate liegen. Immobilien, die als „sicherer Hafen“ betrachtet werden, sind für private Haushalte oft wenig rentabel. Außerhalb der großen Ballungsräume, die von hohen Wertsteigerungen profitierten, können die Nebenkosten, die Grundsteuer, die Besteuerung von Mieteinnahmen, die Instandhaltungsarbeiten und die Zeiten, in denen Wohnraum zwischen zwei Mietern leer steht zu negativen Erträgen führen, insbesondere in ländlichen Regionen.

Wenn sie nicht zusehen wollen, wie ihre Ersparnisse langsam von der Inflation aufgefressen werden, müssen die Haushalte riskantere Alternativen für ihre Anlagen finden. Das können Aktien, Unternehmensanleihen, Edelmetlalle oder Kryptowährungen sein. Viele Haushalte verfügen jedoch nicht über das notwendige Wissen und haben auch weder Zeit noch Lust, in diese Anlageklassen zu investieren. Um ihr Vermögen nicht zu verlieren, sind sie jedoch gezwungen sich damit zu befassen und opfern Zeit, die sie sonst für angenehmere Freizeitbeschäftigungen verwendeten, oder wenden sich an Vermögensberater, die sich für ihre Ratschläge bezahlen lassen, freilich ohne eine Gewinngarantie zu geben. Inflation zwingt die Haushalte ihre Zeit neu einzuteilen, die ihre wertvollste und knappste Ressource darstellt.

Die Inflation trifft die Haushalte je nach ihren Konsumgewohnheiten in unterschiedlicher Weise. Haushalte, die ihr Geld eher ausgeben und den Konsum dem Anlegen von Ersparnissen vorziehen, werden in Abhängigkeit von der Inflationsrate eine Verringerung ihrer Kaufkraft erleben, aber ihre Lebensweise wird nicht grundlegend in Frage gestellt. Sparsame Haushalte dagegen, die sich in der Hoffnung auf eine bessere Bedürfnisbefriedigung in der Zukunft bemühen auf unmittelbaren Konsum zu verzichten, werden von der Inflation strukturell benachteiligt. Sie erleben nicht nur die Preiserhöhung bei ihren alltäglichen Ausgaben, sondern werden doppelt bestraft, weil der Wert ihrer Ersparnisse von der Inflation angegriffen wird. Die Inflation schafft Anreize für Ausgaben und Konsum in der Gegenwart auf Kosten der Zukunft. Die Inflation lädt geradezu dazu ein, das Verhalten eines verantwortungsbewussten und vorausschauenden Familienvaters aufzugeben und stattdessen der Befriedigung unmittelbarer und vergänglicher Wünsche zu frönen. Papst Leo XIII, Gründer der modernen katholischen Soziallehre, schrieb in seiner Enzyklika Rerum Novarum: „Ein dringendes Gesetz der Natur verlangt, dass der Familienvater den Kindern den Lebensunterhalt und alles Nötige verschaffe, und die Natur leitet ihn an, auch für die Zukunft die Kinder zu versorgen, sie gegenüber den irdischen Wechselfällen instand zu setzen, sich selbst vor Elend zu schützen; er ist es ja, der in den Kindern fortlebt und sich gleichsam in ihnen wiederholt.“[6]

Das Steuersystem erschwert die Situation zusätzlich. Im Gegensatz zu vielen anderen Industriestaaten wird in Frankreich das Erbe in direkter Linie besteuert. Unter den Ländern, die eine Erbsteuer erheben, zählt der Steuersatz in Frankreich zu den höchsten. Selbst eine Schenkung eines lebenden Elternteils an ein Kind muss versteuert werden, es sei den sie erfüllt strenge Anforderungen und zwischen mehreren Schenkungen liegen größere zeitliche Abstände. Die steuerlichen Freibeträge für Schenkungen und Erbe wurden im Laufe der Zeit nicht angepasst, was bedeutet, dass ein zunehmender Teil des Vermögens, das ein Elternteil an seine Kinder übertragen möchte, vom Steuersystem absorbiert wird. Dies geht natürlich auf Kosten der freien Vermögensübertragung innerhalb einer Familie. Für Schenkungen zwischen einem Elternteil und einem Kind gab es einen Freibetrag von 159.325 € alle zehn Jahre. Seit 2011 wurde der Mindestabstand zwischen steuerfreien Schenkungen jedoch auf 15 Jahre erhöht und 2012 wurde der Freibetrag auf 100.000 € gesenkt. Bis 2011 konnte ein Elternpaar im Zeitraum von 30 Jahren also insgesamt sechs Schenkungen (drei pro Elternteil) in Höhe von je 159.325 € machen, d. h. insgesamt 955.950 €. Seit 2012 können in einem Zeitraum von 30 Jahren nur noch maximal 400.000 € von den Eltern an ihre Kinder verschenkt werden (zwei Schenkungen je 100.000 € je Elternteil). Der Freibetrag von 100.000 € wurde nicht angepasst, obwohl die kumulierte Inflation seit 2012 offiziell bei 10 % liegt. Man kann daher sagen, dass die steuerfrei übertragbare Kaufkraft von einer Generation auf die nächste in den letzten zehn Jahren um 10 % gesunken ist.

Zusammen mit dem französischen Steuersystem erschwert die Inflation die Vermögensbildung und die Weitergabe von Vermögen an die Erben. Eine Person, die ihr Leben lang hart arbeitet und spart, kann ihr Vermögen also nicht frei und ihren Wünschen entsprechend an ihre Kinder übertragen. Letztere werden hoch besteuert und ein Teil ihres Erbes dient der Unterhaltung des Staates, der Verteilung öffentlicher Mittel an Mitbürger, die sie nicht kennen und zur Finanzierung von Staatsausgaben, die sie möglicherweise ablehnen.

Diese Situation führt also dazu, dass Einzelpersonen der Vermögenswerte beraubt werden, die ihnen rechtmäßig zustehen. Sie schwächt das Familienvermögen und die mit ihm einhergehende, natürliche Solidarität. Die Inflation behindert die Bildung und Vermehrung von Kapital. Dieses Kapital ist jedoch notwendig für die wirtschaftliche Entwicklung einer Volkswirtschaft. Es ermöglicht die Finanzierung von Investitionen und Innovationen, die zu Produktivitätszuwächsen und neuen Dienstleistungen führen, welche den allgemeinen Lebensstandard der Bevölkerung anheben. Wohlhabende Haushalte an der freien Übertragung eines Erbes zu hindern ist nicht nur die Anwendung sozialer und wirtschaftlicher Gewalt, sondern beraubt die gesamte Gesellschaft langfristig des Wirtschaftswachstums und übt einen Abwärtsdruck auf den Lebensstandard aus.

Familienunternehmer, die ein Unternehmen gründen und weiterentwickeln mit dem Ziel, es an die eigenen Kinder zu übertragen, werden von Managern oder Beamten ersetzt, die von kurzfristigem Streben nach Gewinnen und besseren Positionen geleitet werden.

Die familiären Beziehungen, die das Fundament einer Gesellschaft bilden, beschränken sich nicht auf eine Abfolge von Eintragungen im Personenstandsregister. Familien repräsentieren geteilte Gefühle, Glaubensgrundsätze, moralische Werte, Lebensweisen und Weltanschauungen sowie geteiltes kulturelles und intellektuelles Wissen. Zudem teilen sie materiellen Reichtum, der nur dank der Arbeit früherer Generationen existiert. Die Familien lehren ihren Kindern, dass Arbeit und Ersparnisse ein wirtschaftlich besseres Leben ermöglichen, während Müßiggang und die unbesonnene Verwaltung materieller Güter die Möglichkeiten künftiger Generationen einschränken. Leo XIII bekräftigte, dass „die wahre Würde und Größe des Menschen in sittlichen Eigenschaften, das heißt in der Tugend beruht, dass die Tugend aber ein Gut sei, welches allen gleich zugänglich ist, dem Niedersten wie dem Höchsten, dem Reichen wie dem Armen.“[7]

Der Angriff auf das Familienvermögen durch die Inflation schwächt tendenziell die Widerstandfähigkeit familiärer Bindungen, die Solidarität zwischen den Generationen und das moralische Verantwortungsbewusstsein gegenüber künftigen Generationen. Der Familie wohnt eine Moral inne, die den Respekt von privatem Eigentum und die fruchtbare Nutzung der Güter fördert. Die Familie ist zugleich die soziale Struktur, die die Zuteilung von Vermögen ermöglicht. Innerhalb einer Familie können die Kinder je nach Alter, Geschlecht, Begabung, Streben und körperlichen sowie intellektuellen Fähigkeiten unterschiedliche Bedürfnisse haben. Die Eltern wissen selbst besser, welche Fürsorge ihre Kinder benötigen, als die Beamten in einem Ministerium, die mit der Verwaltung der Sozialpolitik beauftragt sind.

Die Inflation schwächt die Haushalte und führt zu Armut

Die Inflation zerstört nicht nur die Kaufkraft einer Währung. Sie behindert die Familiengründung durch die Erhöhung der Lebenshaltungskosten. Das gilt insbesondere für den Anstieg der Immobilienpreise, der die Entscheidung für den Einzug in einen Familienhaushalt verzögert. Indem sie die Familien wirtschaftlich schwächt, ist die Inflation zugleich Grund für instabile Familienverhältnisse und Trennungen. Eine Studie des französischen Statistikinstituts INSEE in Nouvelle-Aquitaine zeigt, dass eine Scheidung für Frauen zu einem Absinken des Lebensstandards um 22 % führt, während es bei Männern 3 % sind.[8]. Nach einer Scheidung rutschen 20 % der Frauen und 8 % der Männer in die Armut ab. Der Rückgang des Lebensstandards nach einer Scheidung ist für Frauen mit zunehmendem Alter stärker ausgeprägt: ab 65 Jahren ist er doppelt so stark (-31 %) wie mit 25 bis 34 Jahren (-16 %). Auf Landesebene schlussfolgert das INSEE, dass der Lebensstandard von Frauen nach einer Trennung im Durchschnitt rund 20 % sinkt, während er bei Männern rund 3 % fällt.[9].

Der Wirtschaftsnobelpreisträger Gary Becker hat gezeigt, dass die Wirtschaft die Struktur und Entscheidungen der Familien beeinflusst. [10] In den USA durchgeführte Studien haben belegt, dass in Zeiten starker Preiserhöhungen mehr Scheidungen stattfinden.

Alan Greenspan, der fast 20 Jahre lang Präsident der US-Notenbank war, hat zugegeben, dass das inflationistische System unabdingbar für den Fortbestand des Wohlfahrtsstaates ist. Die strukturellen Haushaltsdefizite erfordern eine kontinuierliche Abwertung des Geldes, welches nach Bedarf gedruckt werden kann. [11] Sobald er eine zentrale Rolle im gesellschaftlichen Leben eingenommen hat, verringert der Wohlfahrtsstaat die Notwendigkeit, eine Familie zu gründen und erleichtert deren Auflösung.[12]

Die Staatbediensteten beteiligen sich an der Schwächung der Familienstruktur, der Grundeinheit der Gesellschaft, indem sie Wohltätigkeit innerhalb der Familie durch staatliche Umverteilung ersetzen.

Die Inflation ist weit mehr als ein schädliches monetäres Phänomen. Sie ist eine Geißel, die das Fundament der Gesellschaft unterhöhlt und destabilisiert. Um zu einer gesunden Gesellschaft auf Grundlage solider Familien zurückzukehren, sollte das inflationistische Geldsystem abgeschafft und die monetäre Freiheit wiederhergestellt werden.

Etienne Chaumeton

Member of Association des économistes catholiques

[1] Caritas in veritate, 32

[2] Lévitique, 19, 36

[3] Proverbes 11, 1

[4] https://fred.stlouisfed.org/series/FEDFUNDS

[5] https://www.insee.fr/fr/statistiques/5007696?sommaire=5007726

[8] https://www.insee.fr/fr/statistiques/3631116

[9] https://www.insee.fr/fr/statistiques/2017508?sommaire=2017528&q=divorce

[10] Becker, Gary S., and Kevin M. Murphy. 1988. “The Family and the State.” Journal of Law and Economics 31, no. 1: 1–18.

[11] Greenspan, Alan. The Age of Turbulence, Penguin Books, 2008

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.