Gold ist ein einzigartiges Asset, das unlängst sehr bemerkenswerte Eigenschaften gezeigt hat. Das Messen des Risikos in Abhängigkeit von der Investitionsdauer ermöglicht es uns, die zeitliche Anlagestrategie zu optimieren. Im Gegensatz zu den meisten Anlagewerten weist Gold einen besonders stabilen Risikoverlauf auf, was uns ebenfalls Aufschluss über die zyklische Natur des Edelmetalls gibt. Anlagen mit verschiedenen Zeithorizonten sind mit sehr unterschiedlichem Risiko verbunden. Es ist daher unerlässlich, die wahre Natur des gelben Metalls zu erfassen. Gold unterscheidet sich von anderen Assets durch die Struktur seiner Kursentwicklung und zeigt zudem die faszinierendsten Resultate.

RISIKOVERLAUF JE NACH ANLAGEHORIZONT

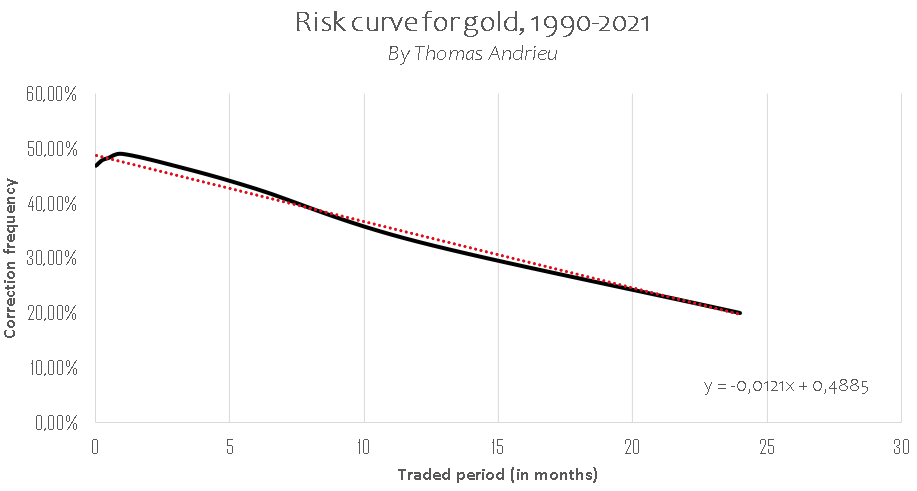

Das Risiko wird im Zeitverlauf (Häufigkeit des Risikos) und nach der Intensität (Ausmaß des Risikos) beurteilt. In einem ersten Schritt messen wir die Häufigkeit der Kursrückgänge, die in der betrachteten zeitlichen Skala (in Monaten) auftritt. Wir berechnen so unabhängig voneinander die Häufigkeit von Kurskorrekturen basierend auf täglichen, wöchentlichen, monatlichen Daten etc. Daraus ergibt sich die folgende Grafik für den Zeitraum von 1990-2021. Diese Kurve erlaubt Rückschlüsse darüber, bei welchem zeitlich Anlagehorizont ein Investor ein geringeres oder höheres Verlustrisiko hat (kurz-, mittel-, oder langfristige Positionen).

Mit einer gewissen Überraschung stellen wir dabei fest, dass die Wahrscheinlichkeit eines Kursrückgangs bei einer kurzfristigen Positionierung sehr hoch ist und bei einer Dauer von etwa einem Monat ihr Maximum erreicht. Die Häufigkeit eines Verlustes im Tagesverlauf lag seit 1990 bei 46,8 %, verglichen mit einer Wahrscheinlichkeit von 47,8 % im Wochenverlauf und bis zu 49 % im Monatsverlauf. Eine regelmäßige Positionierung am Goldmarkt mit einem Anlagehorizont von weniger als einem Monat bedeutet also, sich einem relativ hohen Risiko auszusetzen.

Ab einem Anlagehorizont von mehr als einem Monat beginnt die Häufigkeit der Kursrückgänge abzunehmen. Für einen Zeitraum von drei Monaten sinkt sie auf 46,7 %, für einen Zeitraum von sechs Monaten auf 42,6 %. Mit Hilfe dieser Wahrscheinlichkeit von Kurskorrekturen können wir hervorheben, dass Gold vor allem ab einem Anlagehorizont von etwa sechs Monaten besonders interessant wird.

Langfristig nimmt die Wahrscheinlichkeit von Kursrückgängen noch weiter ab. Bei einem Anlagehorizont von einem Jahr beträgt die Gefahr eines Verlusts nicht mehr als 33 %, bei zwei Jahren sinkt sie sogar auf nur 20 %. Wir stellen anhand dieser Daten fest, dass sich die Wahrscheinlichkeit für eine Korrektur mit jedem weiteren Monat, in dem wir Gold im Portfolio halten, im Schnitt um 1,2 % verringert.

Wir bemerken zudem, dass die Wahrscheinlichkeitskurve des Risikos gemäß der Marktgesetze eher logarithmisch gekrümmt als linear ist (siehe folgender Abschnitt). Wie wir anhand des Graphen sehen können, entspricht der Risikoverlauf bei Gold jedoch eher einer gerade abfallenden Linie, wodurch das Edelmetall vor allem auf lange und sehr lange Sicht zu einer interessanten Anlage wird. Das zeigt auch, dass Auf- und Abwärtstrends bei Gold je nach Zeitskala proportional verteilt sind, was selten ist.

AUSMASS DES RISIKOS IN ABHÄNGIGKEIT VOM ANLAGEZEITRAUM

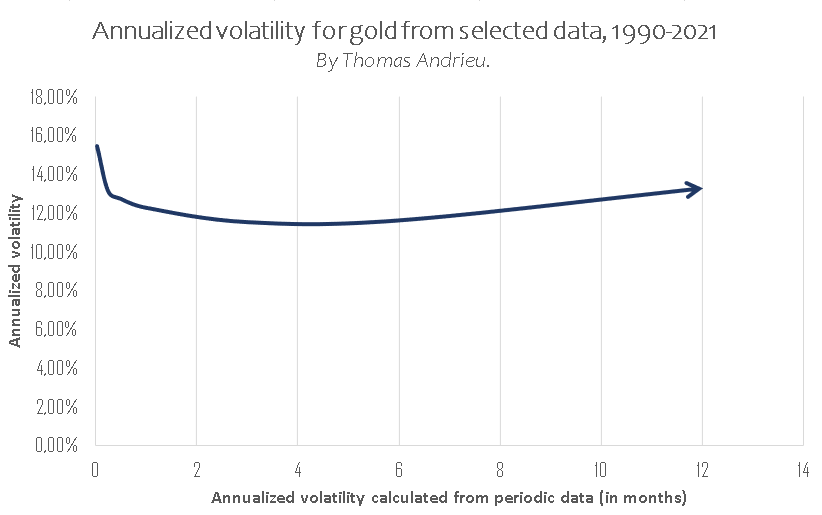

Die Untersuchung der Risikohäufigkeit muss ins Verhältnis zur Höhe des Risikos in den betrachteten Zeiträumen gesetzt werden. Das Ausmaß der Kursschwankungen wird statistisch in der Volatilität erfasst. Für den Zeitraum ab 1990 können wir für Gold eine durchschnittliche jährliche Volatilität von 13 % annehmen. Das bedeutet, dass sich mehr als zwei von drei Schwankungen im Rahmen von +13 % oder -13 % gegenüber dem Preis zu einem bestimmten Zeitpunkt bewegen. Wenn der Preis einer Unze Gold bei 1750 $ liegt und die jährliche Volatilität 13 % beträgt, wird der Goldkurs ein Jahr später also in zwei von drei Fällen zwischen 1522 $ und 1977 $ liegen. Die annualisierte Volatilität variiert jedoch, je nachdem ob wir kurzfristige Daten (tägliche, wöchentliche Kurse etc.) oder langfristige Daten (monatliche, jährliche Daten etc.) betrachten.

Im Gegensatz zu den meisten anderen Assets zeigt die Volatilität von Gold in Abhängigkeit von der Zeitskala ein sehr eigenes Verhalten. Kurzfristig ist die Volatilität des Goldkurses erhöht, während sie sich ab einem Anlagehorizont von zwei bis drei Monaten stabilisiert. Wir stellen fest, dass die annualisierte Volatilität basierend auf täglichen Daten mit 15,4 % relativ stark ist, verglichen mit knapp 11,5 % bei quartalsbasierten Daten (alle drei Monate). Einfach gesagt bedeutet das, dass die tägliche Volatilität fast 34 % größer ist als die vierteljährliche Volatilität.

Ab einem Anlagehorizont von drei Monaten nimmt die Volatilität wieder zu, was nur bei wenigen Assets der Fall ist. Diese ungewöhnliche Zunahme der Volatilität auf lange Sicht muss im Verhältnis zur Wahrscheinlichkeit von Kurskorrekturen im gleichen Zeitraum betrachtet werden. Anders gesagt ist der Goldpreis ab einem Zeitraum von drei bis sechs Monaten von immer stärkeren Aufwärtstrends geprägt. Ab einem Anlagehorizont von mehreren Monaten ist die zunehmende Volatilität des Goldpreises also tendenziell eher positiv als negativ für die Kursentwicklung. Insgesamt variiert die Volatilität des Goldpreises relativ wenig und Gold bleibt eines der seltenen Assets mit einer stabilen Risikointensität.

DIE EIGENARTEN VON GOLD

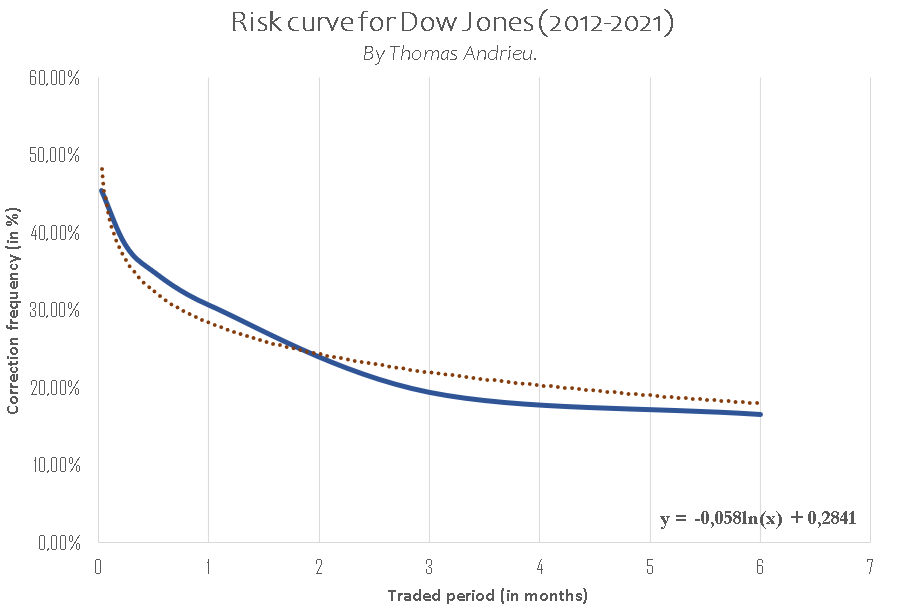

Gold ist angesichts dieser statistischen Studie gewiss ein einzigartiges Asset. Zum einen folgt die Wahrscheinlichkeit der Korrekturen normalerweise einer logarithmischen Kurve. Dies ist zum Beispiel beim Dow Jones der Fall (siehe unten). Bei Gold verläuft die Risikokurve jedoch linear, was die Tatsache veranschaulicht, dass Gold über kurze Anlagezeiträume von einigen Monaten im Verhältnis zu anderen Investments weniger interessant ist, aber im Gegenzug langfristig deutlich attraktiver wird.

Die Häufigkeit der Verluste nähert sich beim Dow Jones schon nach sechs Monaten der 20-%-Marke an, während diese bei Gold erst nach fast zwei Jahren erreicht wird. Gold ist daher ab einem Anlagehorizont von etwa zwei Jahren im Hinblick auf das Risiko deutlich interessanter als Aktien. Auch hinsichtlich der Volatilität, d. h. des Risikoausmaßes, reagiert Gold unkonventionell. Die Volatilität des Dow Jones folgt gemäß der entsprechenden Zeitskala im Allgemeinen der Kurve, die die Wahrscheinlichkeit des Risikos abbildet. Das ist schlüssig, führt aber langfristig zu einer eher trüben Entwicklung. Assets wie Bitcoin zeigen dagegen eine starke Zunahme der Volatilität auf lange Sicht (langfristig werden die Korrekturen seltener, sind jedoch äußerst stark ausgeprägt, sodass große Momentum-Bewegungen entstehen). Gold scheint sich zwischen den beiden einzuordnen.

Die Volatilität des Goldpreises ist in allen Zeitskalen relativ stabil. Auf sehr lange Sicht ist die Entwicklung des Goldkurses weder ereignislos noch besonders stürmisch. Das ist eine Eigenheit des gelben Metalls. Während die Aufwärtsbewegungen langfristig vorherrschend sind, bleibt ihr Umfang vergleichbar mit dem Umfang kurzfristiger Schwankungen. Dies führt unterm Strich zu einer besonders stabilen Entwicklung, bei der die Häufigkeit der Zyklen in den betrachteten Zeitskalen fast die einzige Variable ist, die eine Rolle spielt.

FAZIT

Die Lehre, gemäß der es immer besser ist, physisches Gold, statt Papiergold zu kaufen, scheint sich auch im Rahmen dieser statistischen Studie wieder zu bewahrheiten. Gold rechnet sich auf lange und sehr lange Sicht. Bei kurzfristigen Goldinvestments sind die Risiken dagegen recht hoch, insbesondere bei einem Anlagehorizont von weniger als drei bis sechs Monaten. Längerfristig schwächen sich die Risiken jedoch stärker ab als bei den meisten anderen Assets, was Gold zu seiner sehr attraktiven Anlage macht. Die Aufwärtstrends kommen bei längeren Anlagehorizonten zum Tragen, wo sie zunehmend häufiger und auch etwas stärker werden. Aus diesem Grund ist Gold abseits des Spekulationstrubels und der Aufregung an den Aktienmärkten ein wirklich einzigartiges und attraktives Asset für Investoren mit einem langfristigen Anlagehorizont.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.