Die EZB erwägt den ersten Zinsschritt und das Ende der Negativzinsen scheint absehbar. Damit ist der Sparer nicht gerettet und Gold alles andere als überflüssig.

Die EZB plant, die Zinsen zu erhöhen. Vielleicht nur in einem kurzen Intermezzo. Denn die nächste Krise lauert schon um die Ecke. Und Gold als Vermögensschutz wird weiter an Bedeutung gewinnen.

Ende der Strafzinsen?

Die Zeiten von Strafzinsen sollen bald vorbei sein. Das zumindest stellte EZB-Präsidentin Christine Lagarde zuletzt in Aussicht. Die Europäische Zentralbank ist spät dran. Aber im Juli soll es endlich soweit sein. Der Euro-Leitzins wird nach der nächsten EZB-Sitzung wohl angehoben, erstmals seit 2011. Jetzt, wo die Inflationsrate im Euroraum auf 7,4 Prozent angestiegen ist. Abzuwarten bleibt, ob wir gleich ein Zinsschritt von 50 Basispunkten sehen werden. EZB-Mitglied Klaas Knot hält eine solche Anhebung für möglich.

In jedem Fall dürften die Zinsen für die sogenannte Einlagenfazilität von derzeit -0,5 Prozent angehoben werden. Diese Strafzinsen zahlen Geschäftsbanken für Guthaben auf EZB-Konten. Dort lagern die Institute nicht benötigte Liquidität – zuweilen auch Angstkassen genannt. Außerdem sind die Konten Teil der Mindestreserve, die Geschäftsbanken als Anteil an den ausgegebenen Schuldverschreibungen (Kredite, Anleihen, Kundeneinlagen) vorhalten müssen. Der Mindestreservesatz liegt seit 2012 bei nur noch 1 Prozent.

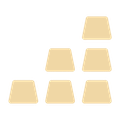

Die EZB veröffentlicht regelmäßig Zahlen zur Bankenliquidität. Darin enthalten sind auch Beträge, die von Geschäftsbanken auf EZB-Konten geparkt sind. Es gibt zwei wesentliche Komponenten dieser EZB-Einlagen: Die Einlagenfazilität (Übernachtkonten) und die normalen Kontokorrentkonten der Geschäftsbanken bei der EZB („Current Account“). Beide werden seit 11. Juni 2014 negativ verzinst (aktuell: -0,5 %). In der Grafik haben wir die Wertentwicklung der beiden Konten und die kumulierten Zahlen abgebildet.

23 Mrd. Euro Zinsen an die EZB

Inzwischen haben sich hier enorme Summen angehäuft. Denn per 24. Mai 2022 bunkerten Finanzinstitute insgesamt 4,68 Billionen Euro auf EZB-Konten (siehe Grafik oben). Dafür zahlen sie auf das Jahr hochgerechnet zusammen 23,5 Milliarden Euro an Strafzinsen. Und diese Kosten haben die meisten Geldhäuser unlängst auf ihre Kunden abgewälzt – charmant als Verwahrentgelt bezeichnet.

Unterdessen hat die niederländische ING den Zinsschritt der EZB bereits antizipiert. So kündigte das Institut kürzlich an, man werde Negativzinsen ab dem 1. Juli nur noch ab Guthaben von 500.000 Euro pro Konto berechnen. Derzeit verlangt man von Sparern noch für Einlagen ab 50.000 Zinsen von 0,5 Prozent pro Jahr.

Gold und Zinsen

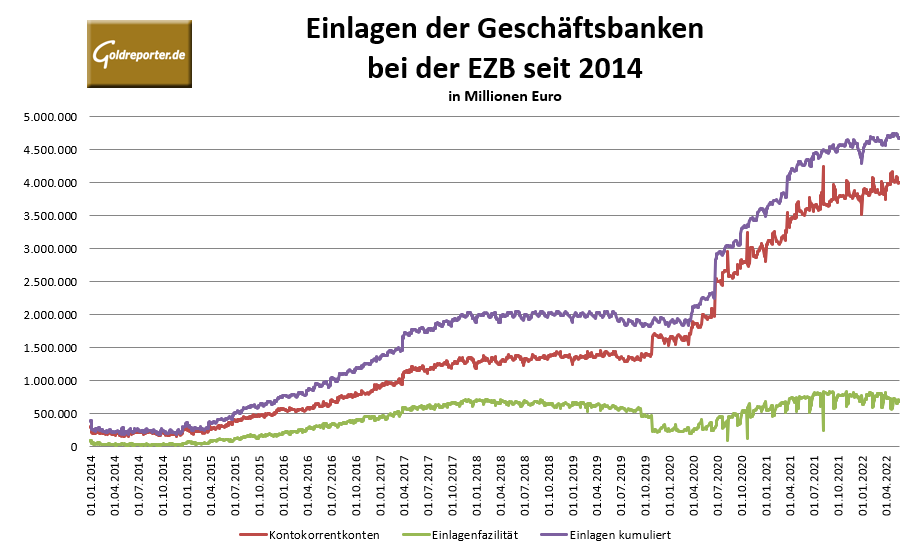

Inwieweit tangiert der zu erwartende Schritt den europäischen Goldmarkt? Zumindest ginge ein bis zuletzt besonders plakatives Argument verloren: Gold verdient keine Zinsen, kostet aber auch keine. Wenn man solche Vergleiche anstellt, dann sind letztlich aber nicht die nominalen Zinsen entscheidend. Vergleicht man klassische, konservative Anlageformen wie Festgeld oder Geldmarktpapiere mit Gold, so ist bedeutsam, was nach Abzug der Inflation übrigbleibt. Der Realzins also macht die Musik. Und damit dieser in absehbarer Zeit einen auch nur annähernd positiven Wert annimmt, müsste sich die EZB ordentlich ranhalten mit ihrer Zinspolitik. Ich erinnere an meine Kolumne von Ende März: Gut für Gold: Realzins rutscht brutal ins Negative

Realzins auf Rekordtief

Seinerzeit errechneten wir für Deutschland einen Realzins von minus 7,88 Prozent. Und seither ist die Inflation noch einmal leicht auf 7,4 Prozent gestiegen. Allerdings ist es möglich, dass wir vorläufig das tiefste Tal gesehen haben. Denn sollte die Eurozone (die globale Wirtschaft) tatsächlich in eine Rezession rutschen, dann werden auch die Inflationsraten wieder sinken – alleine aufgrund des Basiseffekts. Auch wenn die EZB mit Zinsanhebungen zu einem wirtschaftlichen Abschwung beiträgt, Inflation und Zinsen im Euroraum dürften sich dann entgegenkommen und den Goldvorteil schmälern.

Der von uns berechnete Realzins erreichte zuletzt ein Rekordtief von mehr als -7 Prozent. Womöglich haben wir das vorläufige Minimum gesehen.

Gold und die nächste Krise

Dabei gilt allerdings zu bedenken, dass der Realzins nur ein (wenn auch wichtiger) Einflussfaktor auf die Goldnachfrage ist. Gold wird als Krisenschutz dauerhaft gefragt sein. Denn die jüngste Vergangenheit hat gezeigt, dass auf jede mit Kredit übertünchte Krise schnell die nächste folgt. Denn schon jetzt sind die Renditen der europäischen Staatsanleihen deutlich angestiegen.

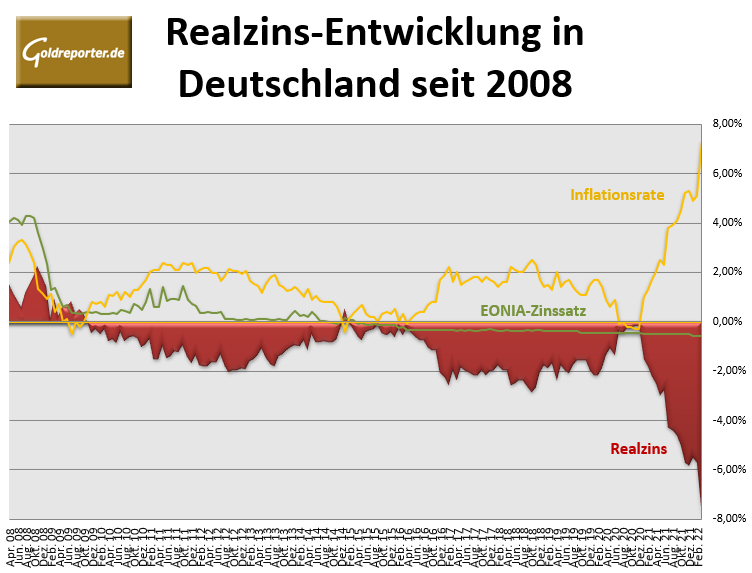

Goldunzen für einen Euro seit 2000: Der Euro hat seit seiner Einführung dramatisch gegenüber Gold abgewertet. Zu Beginn kam man für einen Euro noch rund 0,11 Gramm Gold (0,0036 Unzen). Heute sind es nur noch 0,018 Gramm (0,0006 Unzen). Das entspricht einer Abwertung gegenüber Gold um 83 Prozent.

Zur Erinnerung: Die hohen Kosten der Staatsfinanzierung, bei gleichzeitig stark gestiegener Staatsverschuldung trugen wesentlich zur Eurokrise bis 2012 bei. Aber wer mag jetzt bereits an die nächste Krise denken? Gold-Anleger tun es! Aus der Sicht von Geld- und Finanzpolitik könnte man das aktuelle Zinsniveau ohnehin gleich beibehalten und sich von der hohen Inflation noch ein bisschen länger die reale Schuldenlast schmälern lassen. Wohin das alles führt? Zu nichts Gutem. Und am Ende wird man bei aller Schwankungsintensität in der Kursentwicklung wahre Stabilität nur mit Gold erhalten. Denn eines ist sicher: Der Wert unseres Geldes wird weiter systematisch dezimiert.

Originalquelle: Goldreporter

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.