Überlegungen zur Entdollarisierung

Wir wollen unsere Überlegungen im Zusammenhang mit der Entdollarisierung fortsetzen und beginnen mit der Ölfrage, die in diesen Kommentaren regelmäßig behandelt wird.

In verschiedenen Artikeln haben wir bereits gesehen, dass die Energie, und insbesondere die fossilen Energieträger, weiterhin das Herz der Wirtschaft sind, ebenso wie die Metalle.

Der weltbekannte Bericht „In Gold We Trust“, der von Ronald-Peter Stöferle und Mark J. Valek von der Investment- und Vermögensverwaltungsgesellschaft Incrementum AG herausgegeben wird, bestätigt in der aktuellen Ausgabe von 2021 einige Vermutungen im Zusammenhang mit der Entdollarisierung, die wir durch die Interpretation ihrer Daten vertiefen wollen.

Saudi-Arabien bleibt aktuell der größte Öllieferant der Welt, während China der größte Importeur ist. Diese Beziehung führt unweigerlich zu einer entscheidenden Frage: Wann wird das Rohöl direkt in der chinesischen Währung Renminbi (auch Yuan genannt) gehandelt werden?

Kommt morgen der digitale Petro-Yuan?

Saudi-Arabien tut sich zunehmend schwer, seinem wichtigsten Kunden diesen Wunsch abzuschlagen.

Die saudisch-amerikanischen Beziehungen, symbolisiert durch den Quincy-Pakt, hatten die Frage des Ölhandels exklusiv in Dollar tatsächlich bereits ab 1933 entschieden. Der Petrodollar, das wichtigste Mittel finanzieller und geopolitischer Vorherrschaft der USA, wurde daher schon lange vor dem Treffen des amerikanischen Präsidenten Roosevelt und dem König Ibn Saud auf dem amerikanischen Kriegsschiff Quincy am 14. Februar 1945 eingeführt. Dieser Pakt besiegelt das Monopol der Vereinigten Staaten auf das saudische Öl als Gegenleistung für eine militärische Sicherheitsgarantie seitens der amerikanischen Supermacht.

Es ist jedoch keine Übertreibung zu sagen, dass China heute keinen Grund mehr hat für eine Anhängigkeit vom Dollar und damit von Washington. Das gleiche gilt übrigens auch für Europa.

Vergessen wir nicht, dass Öl die Schlüsselenergiequelle der Menschheit bleibt, und dass die Weltwirtschaft aktuell auf dem Dollar basiert. Wenn dieser geostrategische Dreh- und Angelpunkt politischer und finanzieller Überlegenheit Amerikas wegbricht, kann ein tiefgreifender Wandel hin zu einem anderen Modell der internationalen Beziehungen beginnen.

Saudi-Arabien hat daher eine besondere Rolle zu spielen, die nur ein weiterer Teilaspekt des Konflikts zwischen Washington und Peking um die globale Vormachtstellung ist.

China will aus seiner Währung den Petroyuan machen. Noch fehlt die offizielle Bestätigung, dass die beiden Nationen einen Teil ihres Ölhandels in der chinesischen Währung abwickeln werden. Noch erlaubt sich Riad nicht, Washington derart zu provozieren. Aber die Ankündigung von Saudi-Aramco im November 2020 über die mögliche Ausgabe von Anleihen in Yuan lässt erahnen, welche Pläne hinter den Kulissen geschmiedet werden.

Das Ende des Dollars…

Die Idee, dass der US-Dollar als Reservewährung abgelöst werden könnte, ist nicht neu und bei jeder Finanzkrise gewinnt sie weitere Anhänger hinzu, selbst in den USA.

Kürzlich, auf dem Höhepunkt der Coronakrise, hat Stephen Roach, ein Ökonom der Universität Yale, beispielsweise mit einem besonders negativen Szenario für den US-Dollar Aufmerksamkeit erregt: „Die Ära exorbitanter Privilegien des US-Dollars als bedeutendste globale Reservewährung nähert sich ihrem Ende“, schrieb er in einem Bloomberg-Artikel Ende Juni 2020.

„Seit fast 60 Jahren beschwert sich die Welt darüber, hat bislang jedoch nichts dagegen unternommen. Diese Zeiten sind nun vorbei.“

Der Ausdruck des „exorbitanten Privilegs“ stammt vom ehemaligen französischen Finanzminister und späteren Präsidenten Valery Giscard d’Estaing. Er wollte damit sagen, wie unfair es ist, dass die USA die Weltwährung US-Dollar einfach drucken können – andere Staaten aber nicht. Das führte in den Augen der Europäer zu einem aufgeblähten Lebensstandard in den USA – auf Kosten des Rests der Welt.

Roach vertritt die Ansicht, dass sich diese Periode nunmehr ihrem Ende zuneigt und erwartet folglich einen Crash des Dollars. Dieses Szenario wird aufgrund von sehr realen Fundamentaldaten regelmäßig von verschiedenen Ökonomen weltweit angekündigt. Wie andere Ökonomen außerhalb der USA beobachtet auch Roach insbesondere das enorme Außenhandelsdefizit der Vereinigten Staaten und setzt es zur nationalen Sparquote ins Verhältnis:

„Das Leistungsbilanzdefizit der USA, welches das beste Maß unseres internationalen Ungleichgewichts gegenüber dem Rest der Welt ist, hat im zweiten Quartal [2020] eine Rekordverschlechterung erfahren.“

Für die Gesamtsparquote betrachtet Roach jedoch nicht nur die Konten und Ersparnisse der privaten Haushalte. Er zieht ebenfalls die enormen Haushaltsdefizite des Staates ab und gelangt zu einer Schlussfolgerung, die zu denken gibt. Obwohl die Sparquote der Haushalte während der Pandemie gestiegen ist, da die Konsummöglichkeiten begrenzt waren und die Regierung sogar großzügig Schecks verteilt hat, ist die nationale Nettogesamtsparquote negativ – zum ersten Mal seit der Großen Finanzkrise von 2007/2008.

… zu Gunsten des Euros?

Roach erwartet, dass sich das Handelsdefizit der USA gegenüber den anderen Staaten noch weiter vertieft und dass der Euro infolgedessen steigt. Er geht davon aus, dass die Federal Reserve nicht viel unternehmen wird, um einem schwachen Dollar entgegenzuwirken. Das Handelsdefizit der USA hat schon jetzt den höchsten Stand seit der letzten Finanzkrise erreicht.

Stephen Roach betrachtet den Dollar zusammenfassend als „am stärksten überbewertete Hauptwährung der Welt“ und rechnet noch 2021 mit einer Korrektur von 35 % gegenüber den anderen Währungen:

„Ich denke nicht, dass der Dollar seine Rolle als dominierende Reservewährung der Welt damit zu Ende gespielt hat – aber es ist ein Schritt in diese Richtung. Ich würde den Euro als Alternative Nummer eins bezeichnen, ebenso wie den Renminbi, Gold und die Kryptowährungen.“

Der Renminbi, Gold und die Kryptowährungen als weitere Alternativen zum Dollar

Roach hat Ende März 2021 die Unterstützung des renommierten amerikanischen Ökonomen Kenneth Rogoff erhalten, der zu den zehn meistzitierten Ökonomen weltweit zählt.

Dieser hat eine Analyse mit dem Titel „Fragile Dollarhegemonie“ veröffentlicht, in der er die Meinung vertritt, dass die Nachfrage nach US-Staatsanleihen – und damit auch nach dem Dollar – bislang unerschöpflich war. Dies könne sich jedoch in Zukunft nicht fortsetzen, insbesondere, wenn China seine Geldpolitik modernisiert und sein Wechselkurssystem lockert:

„Dennoch wird der Yuan nicht von heute auf morgen zu einer Weltwährung aufsteigen. Der Übergang von einer Leitwährung zu einer anderen braucht Zeit. In den beiden Jahrzehnten zwischen den Weltkriegen hatte die neue Währung, der Dollar, in den Reserven der Zentralbanken in etwa das gleiche Gewichtung wie das britische Pfund. Das Pfund hat die internationalen Märkte also mehr als ein Jahrhundert lang dominiert, seit dem Ende der napoleonischen Kriege zu Beginn des 19. Jahrhunderts.“

Die Rolle von Gold

Die Zentralbanken haben 2020 unterm Strich weiter Gold aufgestockt, aber die Erhöhung ihrer Goldreserven stellte offenkundig keine Priorität für sie dar. Vor allem im zweiten Halbjahr gab es wenig Käufe, nachdem Russland seine Goldkäufe im April eingestellt hatte. Gegenüber 2019 sind die Zukäufe der Zentralbanken um fast 60% zurückgegangen und lagen mit 270 Tonnen deutlich unter dem Niveau von 2019, als noch fast 670 Tonnen Gold gekauft wurden.

Es darf dennoch nicht vergessen werden, dass der Goldpreis im Sommer 2020 ein neues Allzeithoch erreicht hat, wodurch sich der Wert des Edelmetalls in den Reserven der Zentralbanken erhöhte. Russland, das hinsichtlich der Entdollarisierung schon immer den Ton angegeben hat, hält mittlerweile rund 30 % seiner Reserven in Euro, 22 % in Gold und 22 % in US-Dollar (das Land hat seine Dollarreserven in den letzten Jahren massiv reduziert).

Um mehr über die Gründe zu erfahren, aus denen die Zentralbanken Gold kaufen, können wir auch auf die polnische Zentralbank verweisen. Nach umfangreichen Käufen im Jahr 2019 hält sie aktuell rund 230 Tonnen des gelben Metalls in ihren Tresoren. In den kommenden Jahren sollen die Bestände um weitere 100 Tonnen aufgestockt werden, wie aus einer Pressemitteilung von Mitte März 2021 hervorgeht. Die Zentralbank Polens rechtfertigt die Erhöhung ihrer Goldreserven wie folgt:

„Gold ist die wichtigste unserer Währungsreserven: Es diversifiziert geopolitische Risiken und stellt eine Art Vertrauensanker dar, insbesondere in Zeiten von Spannungen und Krisen.“

Wir haben dies bereits mehrfach in früheren Artikeln und im Buch „Géopolitique de l’Or“ herausgestellt.

Beachten Sie, dass Polen noch nicht Mitglied des Euros ist, und dass die Länder des Euroraums zusammen mehr Gold besitzen als jeder andere Währungsraum, einschließlich der USA. Mit einem Goldbestand von mehr als 8.000 Tonnen stehen letztere in der Rangliste der Einzelstaaten zwar noch immer an der Spitze. Gemeinsam verfügen die Länder der Eurozone jedoch über 12.000 Tonnen – eine Zahl, die mit jedem neuen Beitritt zur Währungsunion weiter steigen könnte.

Ungarn, über das wir bereits gesprochen haben und das ebenfalls kein Mitgliedsstaat der Eurozone ist, war zuletzt recht aktiv und hat seine Goldreserven verdreifacht. Das Land besitzt aktuell 94,5 Tonnen des Edelmetalls.

Die Entdollarisierung wird auch mit Hilfe von Gold umgesetzt, soviel ist sicher.

Digitale Währungen

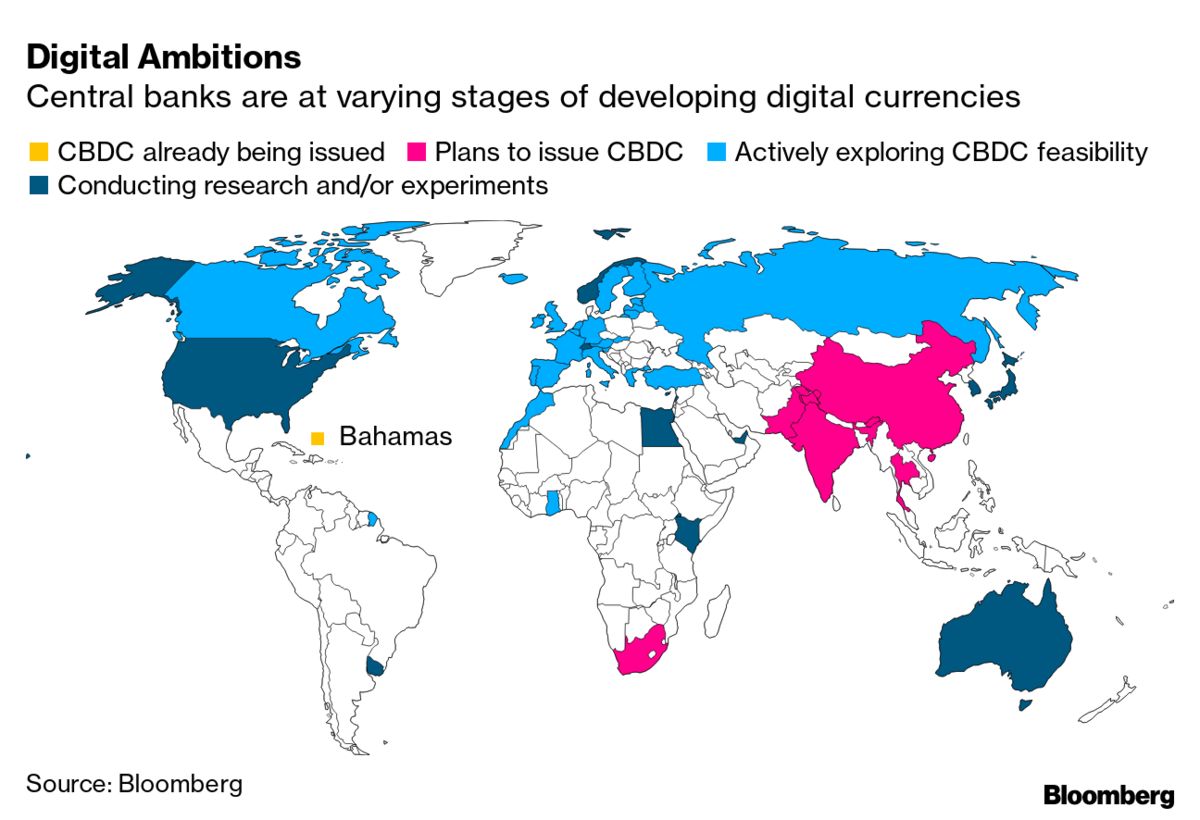

Unter den Notenbanken, die digitales Zentralbankgeld (Central Bank Digital Currency, CBDC) in Umlauf bringen wollen, können wir aktuell drei Phasen der Umsetzung unterscheiden – abgesehen von den Bahamas, die bereits digitales Geld eingeführt haben.

In Asien und Südafrika sind die Pläne fixiert und Tests mit digitalen Zentralbankwährungen laufen bereits. In Europa und Russland werden Pläne vorbereitet und die Notenbanken haben klargestellt, dass sie in digitalen Zentralbankwährungen die Zukunft sehen. In den USA, Großbritannien, Australien und Japan – also den Kernländern des US-Dollar-Blocks – ist man dabei, zu experimentieren und sieht keinen Grund, sich zu stressen.

Vor diesem Hintergrund hat Fabio Panetta, Mitglied des EZB-Vorstands, erklärt, dass der digitale Euro das beste Mittel zum Schutz der Privatsphäre der Europäer sein würde:

„Ein digitaler Euro erhöht die Privatsphäre digitaler Zahlungen dank der Involvierung der Zentralbank, die – im Gegensatz zu privaten Zahlungsanbietern – kein kommerzielles Interesse an den Daten der Konsumenten hat.“

Besteht die Hoffnung, dass die EZB eine andere Art des digitalen Geldes einführen würde als die chinesischen Machthaber? Anders gesagt, eine digitale Währung, die die fundamentalen Rechte ihrer Bürger schützt, statt sie zu untergraben? In Wirklichkeit ist das wirtschaftliche Interesse zu vernachlässigen im Vergleich zum politischen, monetären und finanziellen Interesse an der Abschaffung des Bargelds und der totalen Kontrolle der Geldflüsse. Das hat Fabio Panetta vergessen klarzustellen.

Die weltweite Entdollarisierung spielt sich also in zwei Dimensionen ab, der digitalen und der des Goldes. Wir merken an, dass China als erster Initiator des digitalen Zentralbankgeldes und größter Goldkonsument und -importeur der Welt die besten Chancen hat seine Schäfchen ins Trockene zu bringen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.